Archivé - Chapitre 9 :

Équité fiscale et gouvernement efficace

Une économie qui profite à tous est une économie où tout le monde joue selon les mêmes règles. Depuis 2015, le gouvernement fédéral s’assure que les personnes et les entreprises les plus riches paient leur juste part, que la planification fiscale astucieuse ne permet à personne d’éviter de payer les impôts dus et que les mesures fiscales qui profitent de manière disproportionnée aux plus riches au détriment du reste de la population sont éliminées.

En même temps, les Canadiens et les Canadiennes s’attendent à ce que l’argent des contribuables soit 1 utilisé de manière judicieuse par un gouvernement fédéral efficace et responsable.

Le budget de 2022 propose des mesures supplémentaires qui rendront le régime fiscal plus équitable et de nouvelles mesures pour garantir que le gouvernement fédéral offre les programmes et les services efficaces que les Canadiens méritent.

Principales activités en cours

Voici des mesures importantes que le gouvernement fédéral a annoncées depuis 2015 pour promouvoir l’équité et l’intégrité du régime fiscal :

-

Augmenter l’impôt prélevé auprès des 1 % des Canadiens les plus fortunés et réduire l’impôt payé par 20 millions de familles canadiennes à revenu faible ou moyen;

-

Instaurer de nouvelles taxes sur les biens de luxe, comme les yachts et les jets privés;

-

Instaurer une taxe sur les logements vacants ou sous-utilisés appartenant à des non-Canadiens qui sont non-résidents;

-

Réformer le traitement fiscal des options sur actions afin qu’il ne profite pas de manière disproportionnée aux très riches;

-

Limiter les déductions d’intérêts excessives pour s’assurer que les grandes entreprises paient leur juste part;

-

Limiter la capacité des grandes institutions financières à utiliser des opérations financières complexes pour créer des déductions fiscales artificielles;

-

Mettre en œuvre toutes les normes minimales du Projet de lutte contre l’érosion de la base d’imposition et le transfert des bénéfices de l’Organisation de coopération et de développement économiques (OCDE) pour lutter contre l’évitement fiscal international;,

-

S’assurer que la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH) s’applique de manière équitable et efficace à l’économie numérique en croissance.

Le gouvernement fédéral a également pris des mesures pour renforcer les efforts déployés par l’Agence du revenu du Canada (ARC) afin de faire échouer les stratagèmes d’évitement fiscal. Les investissements annoncés dans l’Énoncé économique de l’automne de 2020 et le budget de 2021 comprennent les suivantes :

-

Renforcer la capacité de l’ARC à lutter contre les crimes fiscaux, comme le blanchiment de capitaux et le financement des activités terroristes, en mettant à niveau ses outils et en favorisant la coopération internationale;

-

Accroître la capacité d’audit à l’étranger de l’ARC afin de cibler les personnes qui évitent de payer des impôts en dissimulant leurs revenus et leurs biens à l’étranger;

-

Moderniser les systèmes d’évaluation des risques relatifs à la TPS/TVH afin d’examiner les demandes de remboursement à risque élevé avant le paiement;

-

Améliorer la capacité de l’ARC à recouvrer les impôts et les taxes impayés.

-

Fournir des ressources juridiques pour appuyer les audits et assurer une défense contre les appels portés devant les tribunaux par des contribuables riches et motivés à dépenser des sommes importantes pour les litiges.

Ces efforts, qui ont commencé en 2021-2022, devraient appuyer le recouvrement de revenus totalisant 2,3 milliards de dollars et la perception de 5 milliards de dollars d’impôts et de taxes évalués mais qui demeurent impayés sur une période de cinq ans.

9.1 Un régime fiscal équitable

Les programmes et les services du Canada – des soins de santé aux infrastructures, en passant par la défense nationale – reposent sur une assiette fiscale nationale solide fondée sur le principe voulant que ceux qui vivent et font des affaires au Canada doivent payer leur juste part.

La réponse du gouvernement à la COVID-19 a aidé notre économie à surmonter la pandémie mieux que la plupart des autres économies mondiales. Le Canada a connu la relance des emplois la plus rapide du G7, et a récupéré 112 % des emplois perdus au début de la pandémie. Un soutien fiscal était nécessaire et en a valu la peine. Toutefois, le coût de ce soutien était également considérable.

Conformément à l’engagement pris précédemment, le gouvernement exige que les plus grands groupes de banques et d’assureurs-vie aident à payer une partie des coûts de la réponse à la pandémie dont elles ont profité.

Le budget de 2022 prend également des mesures pour éliminer les échappatoires fiscales, pour collaborer avec nos partenaires internationaux et pour renforcer l’observation fiscale de manière à empêcher les entreprises et les Canadiens fortunés de mettre leur argent à l’abri à l’étranger.

Exiger que les institutions financières aident à payer les coûts de la relance

La pandémie de COVID-19 a été le plus grand défi en matière de santé publique depuis une génération. Elle a mis en danger les vies et les moyens de subsistance des Canadiens, et représentait une menace existentielle pour l’économie canadienne.

Pour protéger les Canadiens et maintenir l’économie du pays à flot pendant les pires moments de la pandémie, le gouvernement fédéral a accordé un soutien financier sans précédent. D’importants investissements dans le système de soins de santé et une campagne de vaccination de classe mondiale ont sauvé des milliers de vies canadiennes. Des programmes comme la Prestation canadienne d’urgence (PCU), le Compte d’urgence pour les entreprises canadiennes (CUEC) et la Subvention salariale d’urgence du Canada (SSUC) ont aidé des millions de Canadiens à joindre les deux bouts et ont permis à des dizaines de milliers de petites entreprises canadiennes à demeurer ouvertes.

Bien que le soutien du gouvernement fédéral ait été efficace, son prix a été élevé : plus de 350 milliards de dollars au total pour la santé et la sécurité et les mesures de soutien direct.

Pendant que de nombreux secteurs continuent de se rétablir, les grandes institutions financières du Canada ont engrangé d’importants profits pendant la pandémie et ont récupéré plus rapidement que d’autres parties de notre économie, en partie grâce aux mesures fédérales d’aide aux personnes et aux entreprises durant la pandémie, qui ont contribué à réduire les risques dans les bilans financiers de certaines des plus grandes institutions financières du Canada. Le gouvernement fédéral propose donc deux mesures pour s’assurer que ces grandes institutions financières contribuent à la relance générale du Canada.

- Le budget de 2022 propose d’introduire un dividende temporaire pour la relance du Canada, au titre duquel les groupes de banques et d’assureurs-vie (conformément à la partie VI de la Loi de l’impôt sur le revenu) paieront un impôt ponctuel de 15 % sur le revenu imposable supérieur à 1 milliard de dollars pour l’année d’imposition 2021. Le dividende pour la relance du Canada sera payé en versements égaux sur une période de cinq ans.

- Le budget de 2022 propose également d’augmenter de façon permanente le taux d’imposition du revenu des entreprises de 1,5 point de pourcentage sur le revenu imposable des groupes de banques et d’assureurs-vie (conformément à la partie VI de la Loi de l’impôt sur le revenu) au-dessus du seuil de 100 millions de dollars, de sorte que le taux général d’imposition fédéral du revenu des sociétés au-dessus de ce seuil augmentera de 15 % à 16,5 %.

Ensemble, ces mesures devraient générer 6,1 milliards de dollars sur cinq ans, alors que l’impôt permanent de 1,5 % pour les groupes de banques et d’assureurs-vie devrait générer 445 millions de dollars par la suite.

Prévenir le recours à des sociétés étrangères pour éviter l’impôt canadien

À l’heure actuelle, certaines personnes manipulent le statut de sociétés privées sous contrôle canadien (SPCC) de leurs sociétés en vue d’éviter de payer l’impôt supplémentaire remboursable sur le revenu des sociétés qu’ils paieraient par ailleurs sur le revenu de placement gagné dans leurs sociétés. Cela peut se faire de différentes façons, notamment en déplaçant les activités d’une société dans une juridiction à faible taux d’imposition, en utilisant une société écran ou en transférant des portefeuilles passifs à une société étrangère.

- Le budget de 2022 propose des modifications ciblées à la Loi de l’impôt sur le revenu afin de s’assurer que, pour les années d’imposition se terminant le 7 avril 2022 ou après cette date, le revenu de placement gagné et distribué par les sociétés privées qui sont, essentiellement, des SPCC est assujetti à la même imposition que le revenu de placement gagné et distribué par les SPCC.

Cette mesure augmenterait les revenus fédéraux de 4,2 milliards dollars sur cinq ans, à compter de 2022-2023.

Nouvelles étapes en vue d’un impôt minimum pour les personnes à revenu élevé

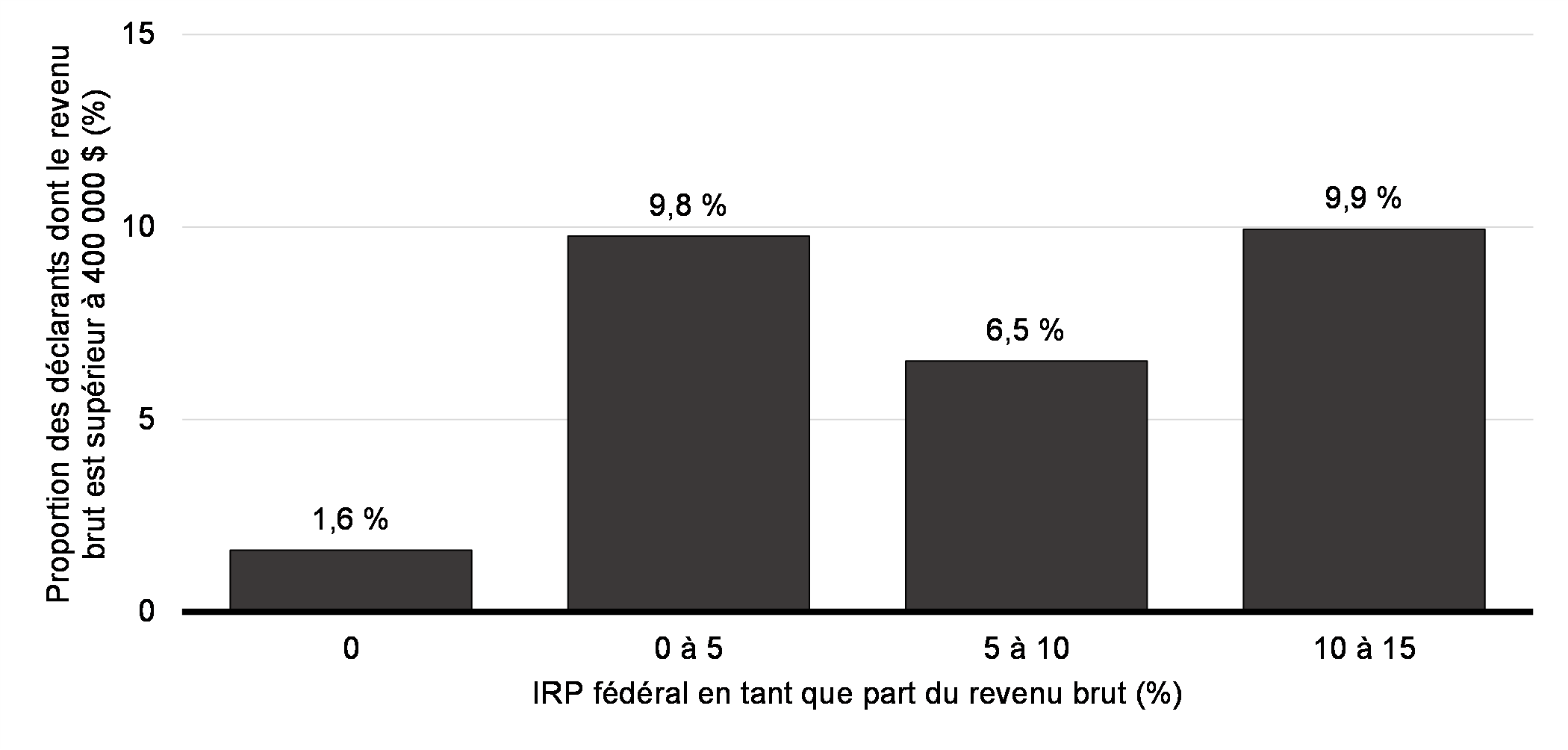

Le gouvernement fédéral a pris d’importantes mesures pour accroître l’équité du régime fiscal, notamment en augmentant l’impôt prélevé auprès des 1 % des Canadiens les plus riches. Toutefois, certains Canadiens à revenu élevé continuent de payer relativement peu d’impôt sur le revenu des particuliers (IRP) en proportion de leur revenu : 28 % des déclarants dont le revenu brut est supérieur à 400 000 $ sont imposés à un taux d’IRP fédéral moyen de 15 % ou moins, ce qui est inférieur au taux payé par certains Canadiens de la classe moyenne. Ces Canadiens utilisent un grand nombre de déductions et de crédits d’impôt et trouvent habituellement des moyens de faire imposer des montants importants de leur revenu à des taux inférieurs.

Proportion des contribuables dont le revenu brut est supérieur à 400 000 $ qui paient moins de 15 % d’impôt fédéral, 2019

L’impôt minimum de remplacement (IMR), qui est en place depuis 1986, contribue à ce que les Canadiens les plus riches ne profitent pas du régime fiscal pour réduire leur facture d’impôt fédéral.

Toutefois, l’IMR n’a pas été nettement actualisé depuis son instauration, et des milliers de Canadiens bien nantis paient encore peu d’impôt sur le revenu des particuliers chaque année, voire aucun impôt. Cette situation est injuste et le gouvernement fédéral est déterminé à la corriger.

- Le budget de 2022 annonce l’engagement du gouvernement à examiner un nouveau régime fiscal minimal, qui contribuera à ce que tous les Canadiens fortunés paient leur juste part d’impôt. Le gouvernement publiera des renseignements sur une approche proposée dans la mise à jour économique et budgétaire de l’automne 2022.

Limiter l’évitement fiscal abusif par les institutions financières

Le gouvernement s’attend à ce que les institutions financières fédérales démontrent un comportement exemplaire.

- Le budget de 2022 propose d'examiner des changements qui pourraient être apportés au processus d'approbation des transactions financières afin de limiter la capacité des institutions financières fédérales d'utiliser des structures corporatives dans des paradis fiscaux afin de se livrer à de l'évitement fiscal abusif.

Éliminer l’échappatoire de la double déduction

Certaines institutions financières canadiennes utilisent des dispositions de couverture et de ventes à découvert dans le cadre de stratégies de planification fiscale abusive. En d’autres termes, deux parties différentes d’une institution adoptent des positions différentes par rapport à une action canadienne donnant droit à un dividende – une partie adopte une position vendeur ou parie que le cours de l’action baissera; l’autre adopte une position acheteur ou parie que le cours de l’action augmentera – pour profiter d’un traitement spécial dont bénéficient ces actions canadiennes.

- Le budget de 2022 propose de modifier la Loi de l’impôt sur le revenu en vue de refuser la déduction pour un dividende reçu dans les cas où le contribuable a participé à de telles opérations.

Cette mesure augmentera les revenus fédéraux de 635 millions de dollars sur cinq ans, à compter de 2022-2023, et de 150 millions de dollars par la suite.

Élargir les règles fiscales anti-évitement

Le détachement du coupon d’intérêt constitue un moyen qui permet à certains contribuables d’éviter de payer l’impôt sur les paiements d’intérêts transfrontaliers. En raison des différences entre les diverses conventions fiscales du Canada, les intérêts reçus par les résidents canadiens sont souvent imposés à des taux différents en fonction de l’endroit où réside le bénéficiaire. Les arrangements de détachement du coupon d’intérêt profitent de ces différences et permettent à certains de payer moins d’impôt.

- Afin d’améliorer l’équité du régime fiscal international du Canada, le budget de 2022 propose de créer une règle anti-évitement particulière dans la Loi de l’impôt sur le revenu afin de garantir que le montant d’impôt approprié est payé lorsqu’un arrangement de détachement du coupon d’intérêt est utilisé.

Cette mesure augmentera les revenus fédéraux de 640 millions de dollars au cours des six prochaines années et de 150 millions de dollars par la suite.

Renforcer la règle générale anti-évitement

La règle générale anti-évitement (RGAE) vise à prévenir les opérations abusives d’évitement fiscal, sans gêner les opérations commerciales et familiales légitimes. Si un évitement fiscal abusif est établi, la RGAE s’applique en vue de refuser l’avantage fiscal qui a été créé injustement.

- Le budget de 2022 propose de modifier la Loi de l’impôt sur le revenu en vue de prévoir l’application de la RGAE aux opérations qui touchent les attributs fiscaux qui n’ont pas encore été utilisés pour réduire les impôts.

- Le gouvernement entend publier dans un proche avenir un document de consultation plus général sur la modernisation de la RGAE, qui comportera une période de consultation menée tout au long de l’été 2022, et les propositions législatives seront déposées à la fin de 2022.

Réforme fiscale internationale

Le Canada appuie fermement les efforts déployés à l’échelle internationale pour mettre fin à la course au moins-disant fiscal, faire en sorte que toutes les sociétés paient leur juste part et assurer des règles du jeu équitables pour la population et les sociétés canadiennes.

Le Canada est l’un des 137 membres du Cadre inclusif sur l’érosion de la base d’imposition et le transfert de bénéfices du G20 et de l’OCDE qui ont adopté un plan à deux piliers pour la réforme fiscale internationale convenue en octobre 2021.

Pilier 1 (répartition des droits d’imposition)

Le pilier 1 du plan fera en sorte que les sociétés mondiales les plus importantes et les plus rentables, y compris les grandes sociétés numériques, paient leur juste part d’impôt dans les territoires où se trouvent leurs utilisateurs et leurs clients.

Cette mise à jour des règles fiscales internationales attendue depuis longtemps vise à tenir compte du fonctionnement des entreprises dans l’économie numérisée et mondialisée d’aujourd’hui. Le gouvernement fédéral travaille activement avec ses partenaires internationaux à l’élaboration de la convention multilatérale et des règles types nécessaires à l’établissement du nouveau cadre fiscal du pilier 1 et à l’entrée en vigueur des nouvelles règles.

Le gouvernement est encouragé par les progrès réalisés et continuera d’aller de l’avant et de se préparer à mettre en œuvre les dispositions législatives une fois les modalités convenues de façon multilatérale. Afin de protéger les intérêts des Canadiens en toute circonstance, le gouvernement est prêt à aller de l'avant avec des dispositions législatives visant une taxe sur les services numériques, pour s’assurer que les sociétés de tous les secteurs, y compris les sociétés numériques, paient leur juste part d’impôt sur l’argent qu’elles gagnent en faisant des affaires au Canada. Le Canada espère sincèrement que la mise en œuvre en temps voulu du nouveau système international rendra cette loi inutile.

Pilier 2 (impôt minimal global)

Le pilier 2 fera en sorte que les grandes entreprises multinationales soient assujetties à un taux d’imposition effectif minimal de 15 % sur leurs bénéfices dans chaque pays où elles exercent leurs activités. Cette mesure permettra de mettre fin à la course au moins-disant fiscal des sociétés.

Le cadre du pilier 2 est maintenant mis au point en grande partie et les pays prennent des mesures en vue de leur propre mise en œuvre nationale. Les membres de l’Union européenne examinent une directive provisoire qui exigerait que les États membres mettent en œuvre le pilier 2 dans leur propre pays en 2023. Le Royaume-Uni a également annoncé son intention de mettre en œuvre le pilier 2 en 2023. Des propositions législatives américaines récentes harmoniseraient l’impôt minimal des États-Unis aux exigences du pilier 2, ce qui favoriserait l’uniformisation des règles.

- À la lumière de ce qui précède, le budget de 2022 propose de mettre en œuvre le pilier 2 au Canada, ainsi qu’un impôt minimal complémentaire national. La règle de taxation primaire et l’impôt minimal complémentaire national seraient en vigueur en 2023, et la règle de taxation secondaire ne serait pas en vigueur avant 2024.

- Le budget de 2022 lance également une consultation publique sur la mise en œuvre du pilier 2 et de l’impôt minimal complémentaire au Canada. Les détails figurent dans les renseignements supplémentaires sur les mesures fiscales.

Normes comptables internationales pour les contrats d’assurance

Le 1er janvier 2023, l’IFRS 17, une nouvelle norme comptable internationale pour les contrats d’assurance, modifiera considérablement la présentation de l’information financière pour les assureurs canadiens. Des modifications doivent être apportées à la Loi de l’impôt sur le revenu pour tenir compte des répercussions de la nouvelle norme comptable internationale, et sont conformes aux propositions pour la mise en œuvre ayant fait l’objet de consultations l’an dernier. Ces modifications feront en sorte que les revenus sont comptabilisés au moment où les activités économiques clés ont lieu, comme c’est généralement le cas selon les règles actuelles.

- Le budget de 2022 propose des modifications législatives pour confirmer l’appui à l’utilisation de la norme de comptabilité de l’IFRS 17 aux fins d’impôt sur le revenu à l’exception d’une nouvelle réserve, à savoir la marge de service contractuelle, sauf certaines modifications. Sans cette exception, les bénéfices contenus dans la nouvelle réserve seraient différés aux fins d’impôt sur le revenu.

Il est estimé que cette mesure augmentera les revenus fédéraux de 2,35 milliards de dollars au cours des cinq prochaines années. Des règles d’assouplissement transitoires et les modifications afférentes pour protéger l’assiette fiscale minimale sont également proposées.

Renforcer l’Agence du revenu du Canada

Les Canadiens comprennent qu’il est important que tous paient leur juste part. Le gouvernement a investi dans le renforcement de la capacité de l’Agence du revenu du Canada (ARC) à cibler un éventail complet de travaux de conformité, y compris l’audit initial, la détection de stratagèmes de planification abusive et les poursuites au criminel relatives à l’évasion fiscale.

- En s’appuyant sur des investissements récents, le budget de 2022 propose de fournir un financement de 1,2 milliard de dollars sur cinq ans, à compter de 2022-2023, à l’ARC pour élargir les audits des grandes entités et des non-résidents qui participent à une planification fiscale abusive; accroître le nombre d’enquêtes et de poursuites criminelles visant des personnes qui participent à l’évasion fiscale; et élargir ses activités de sensibilisation axée sur l’éducation.

Ces mesures devraient permettre de recouvrer des revenus de 3,4 milliards sur cinq ans, en plus de profiter aux provinces et aux territoires dont les revenus fiscaux augmenteront également en raison de ces initiatives.

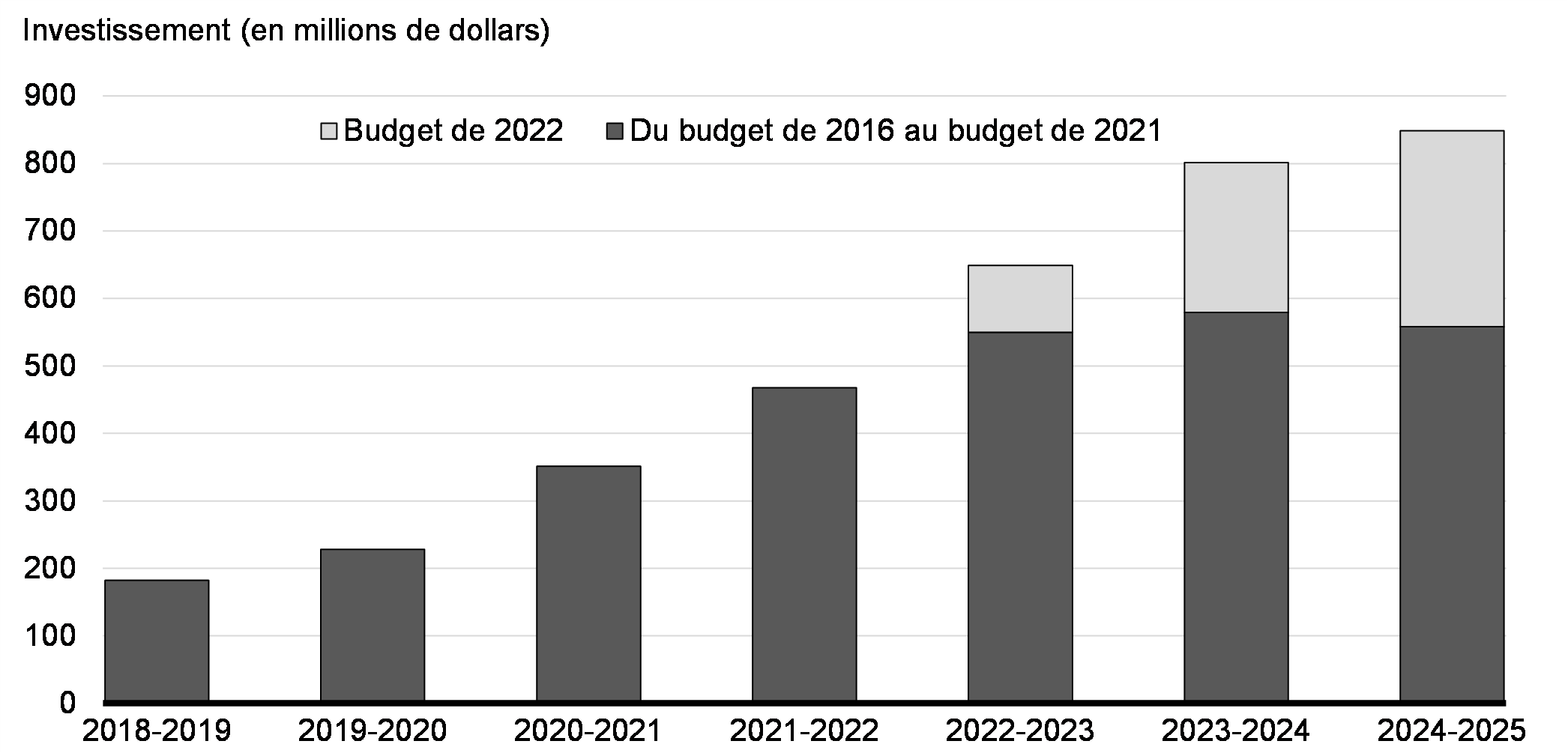

Cet investissement s’appuie sur les ressources antérieures de 2,2 milliards de dollars accordées à l’ARC depuis le budget de 2016 qui ont permis de générer cinq dollars pour chaque dollar investi jusqu’en 2020-2021.

Investissements supplémentaires dans les activités de conformité de l’ARC par budget et par exercice

Éliminer les droits d’accise sur la bière à faible teneur en alcool

À l’heure actuelle, la bière à faible teneur en alcool, à savoir la bière qui ne contient pas plus de 0,5 % d’alcool par volume, est assujettie aux droits d’accise, tandis que les vins et les spiritueux à faible teneur en alcool ne le sont pas.

- Le budget de 2022 propose d’éliminer les droits d’accise sur la bière à faible teneur en alcool, à compter du 1er juillet 2022. Cette élimination permettra d’harmoniser le traitement fiscal de la bière à faible teneur en alcool avec le traitement des vins et des spiritueux ayant la même teneur en alcool et de rendre les pratiques du Canada compatibles avec celle des autres pays du G7.

Suivi du projet de loi C-208

La Loi de l’impôt sur le revenu comporte une règle pour empêcher les gens de convertir des dividendes en gains en capital imposés à un taux inférieur en utilisant certaines opérations avec apparentés, une pratique appelée « dépouillement de surplus ». Le projet de loi C-208 émanant d’un député, lequel a reçu la sanction royale le 29 juin 2021, a introduit une exception à cette règle afin de faciliter les transferts intergénérationnels d’entreprises. Toutefois, l'exception pourrait permettre involontairement le dépouillement de surplus sans exiger la réalisation d’un réel transfert intergénérationnel d’entreprise.

- Le budget de 2022 annonce un processus de consultation pour permettre aux intervenants de donner leur avis sur la façon dont les règles existantes peuvent être renforcées pour protéger l’intégrité du régime fiscal tout en continuant à permettre les transferts intergénérationnels d’entreprises légitimes. Le gouvernement s'est engagé à présenter les mesures législatives requises pour régler ce problème, lesquelles pourraient être incluses dans un projet de loi déposé à l'automne, après le processus de consultation.

9.2 Gouvernement efficace

Tout comme la plupart des organisations d’un bout à l’autre du Canada et partout dans le monde, la pandémie de COVID-19 a obligé le gouvernement à s’adapter et à modifier son fonctionnement.

Le budget de 2022 propose des mesures qui amélioreront le fonctionnement de l’administration publique afin qu’elle puisse continuer de servir les Canadiens de manière efficace et efficiente.

Réduire les dépenses prévues dans le contexte d’une relance plus forte

Pour appuyer la population et les entreprises canadiennes pendant la pandémie de COVID, il était nécessaire de mettre en place des mesures de soutien et des programmes extraordinaires et temporaires. Le gouvernement reste déterminé à lever les mesures spéciales liées à la pandémie et à normaliser le niveau global des dépenses de programmes. À cet égard, le gouvernement lancera un processus de réexamen des plans de dépenses annoncés précédemment afin de s’assurer que les programmes gouvernementaux sont adaptés aux circonstances changeantes, y compris une relance économique plus forte que prévu.

- Dans ce contexte, le budget

de 2022 annonce l’intention du gouvernement d’examiner les plans de dépenses annoncés

précédemment

dans la perspective de réduire le rythme et l’envergure des dépenses qui n’ont pas encore eu

lieu

jusqu’à un maximum de 3 milliards de dollars au cours des quatre prochaines années.

On fera le point sur les progrès de cette initiative dans la mise à jour économique et budgétaire de 2022.

Examen des politiques stratégiques

Le gouvernement demeure axé sur la gestion prudente et responsable des finances publiques. Il faut donc procéder à un examen continu afin de s’assurer que l’argent des contribuables canadiens est utilisé de manière efficace et que les programmes publics donnent les résultats attendus.

-

Afin d’appuyer ces efforts, le budget de 2022 annonce le lancement d’un examen exhaustif des politiques stratégiques. Dirigé par la présidente du Conseil du Trésor, l’examen comprendra les deux volets suivants :

- Le volet 1 évaluera l’efficacité des programmes en ce qui concerne l’atteinte des objectifs prioritaires du gouvernement, qui consistent à renforcer la croissance économique, à assurer l’inclusion et à lutter contre les changements climatiques.

- Le volet 2 permettra de déterminer les possibilités d’économiser et de réaffecter les ressources de façon à adapter les activités et les programmes gouvernementaux à la nouvelle réalité post-pandémique. D’autres domaines d’intérêt pourraient inclure les biens immobiliers, les déplacements et l’amélioration de la prestation des services numériques, en partie en fonction des principales leçons tirées des mesures d’adaptation prises par le gouvernement pendant la pandémie, comme le recours accru à des modalités de travail en mode virtuel ou à distance.

Ces efforts viseraient des économies de 6 milliards de dollars sur cinq ans et de 3 milliards de dollars par année d’ici 2026-2027. Le budget de 2023 présentera une mise à jour sur l’avancement de cet examen.

Conseil des experts en économie

Il est essentiel de renforcer les perspectives de croissance économique à long terme du Canada pour améliorer continuellement le niveau de vie et la qualité de vie de tous les Canadiens. Dans le but de renforcer son accès à de l’expertise et de fournir des options stratégiques pour tirer parti de nouvelles occasions et faire face à des défis économiques de plus en plus complexes, le gouvernement compte former un conseil permanent des experts en économie.

Le gouvernement annoncera d’autres détails sur la formation de ce conseil au cours des prochains mois.

Aborder la numérisation de l’argent

Un système financier sécuritaire et sécurisé est l’une des pierres angulaires de notre économie. Cependant, la numérisation de l’argent, des actifs et des services financiers, qui transforme les systèmes financiers et crée des difficultés pour les institutions démocratiques partout dans le monde, pose un certain nombre de défis qui doivent être abordés.

Au cours des derniers mois, par exemple, il y a eu un certain nombre d’exemples de haute visibilité, dans le monde et ici au Canada, où des actifs numériques et des cryptomonnaies ont été utilisés pour contourner les sanctions mondiales et financer des activités illégales.

Le budget de 2022 comprend des mesures qui aideront à maintenir l’intégrité du système financier, à favoriser une concurrence juste et à protéger les finances des Canadiens ainsi que la sécurité nationale du Canada.

- Le budget de 2022 annonce l’intention du gouvernement de lancer un examen législatif du secteur financier axé sur la numérisation de l’argent et le maintien de la stabilité et de la sécurité du secteur financier. La première étape visera les monnaies numériques, y compris les cryptomonnaies et les cryptomonnaies stables.

- Le budget de 2022 propose également de verser un financement de 17,7 millions de dollars sur cinq ans, à compter de 2022-2023, au ministère des Finances pour diriger l’examen.

L’examen se penchera, entre autres facteurs, sur : la façon d’adapter le cadre réglementaire du secteur financier et la trousse d’outils pour gérer les nouveaux risques liés à la numérisation; la façon de maintenir la sécurité et la stabilité du système financier à la lumière de ces modèles d’affaires et de ces capacités technologiques en évolution; et le besoin potentiel d’une monnaie numérique de la banque centrale au Canada.

D'un autre côté, le gouvernement investit dans le Centre d’analyse des opérations et déclarations financières du Canada (CANAFE) et élaborera des propositions législatives pour renforcer la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes, le Code criminel et d’autres lois pour enquêter sur des crimes financiers, gérer les nouvelles menaces, comme celles que pose la numérisation de l’argent, et s’assurer que le gouvernement dispose des outils nécessaires pour préserver l’intégrité financière et la sécurité économique au Canada.

Améliorer l’équité du système de traitement des plaintes dans le secteur bancaire pour les Canadiens

Les Canadiens méritent un processus équitable et impartial pour traiter les plaintes non réglées concernant leurs banques. Les banques ne devraient pas être en mesure de choisir l’organisme de traitement des plaintes auquel elles participent, et le système ne devrait pas avoir un mode de fonctionnement à but lucratif. Afin de renforcer le processus de traitement externe des plaintes du Canada et d’améliorer la confiance des consommateurs dans le système :

- Le budget de 2022 annonce l’intention du gouvernement d’instaurer des mesures législatives ciblées en vue de renforcer le système de traitement des plaintes externes et de mettre en œuvre un seul organisme externe de traitement des plaintes, à but non lucratif, pour régler les plaintes des consommateurs concernant les banques.

Accélérer le gouvernement numérique

Le gouvernement fédéral est déterminé à accélérer et à élargir l’offre de services numériques aux Canadiens et à améliorer la convivialité, l’accessibilité, la sécurité, l’uniformité et la fiabilité des services publics.

- Le budget de 2022 confirme l’intention du gouvernement de présenter des modifications législatives de la Loi sur la gestion des finances publiques afin de permettre au Service numérique canadien d’offrir ses services de plateforme numérique de manière plus générale, y compris à d’autres administrations au Canada, et de clarifier ses responsabilités aux termes de la Loi sur la protection des renseignements personnels et de la Loi sur l’accès à l’information en ce qui a trait aux services qu’il offre.

Gouvernance des régimes de retraite du secteur public

Le gouvernement fédéral s’est engagé à améliorer continuellement la gouvernance et la transparence de ses régimes de retraite, ainsi que la reddition de comptes à leur égard.

- Le budget de 2022 annonce l’intention du gouvernement d’accroître le nombre de membres de l’Office d’investissement des régimes de pensions du secteur public de 11 à 13, avec ces nouvelles places destinées à des représentants des agents négociateurs de la fonction publique fédérale. Le gouvernement consultera tous les agents négociateurs fédéraux pour déterminer un processus approprié pour la sélection de ces nouveaux membres.

Examen de la Loi sur la protection des fonctionnaires divulgateurs d’actes répréhensibles

Le gouvernement s’engage à continuer de prendre des mesures pour améliorer la protection et le soutien offerts aux fonctionnaires divulgateurs d’actes répréhensibles :

- Le budget de 2022 propose de verser au Secrétariat du Conseil du Trésor du Canada un montant de 2,4 millions de dollars sur cinq ans, à compter de 2022-2023, afin d’entamer un processus d’examen de la Loi sur la protection des fonctionnaires divulgateurs d’actes répréhensibles.

| 2021- 2022 |

2022- 2023 |

2023- 2024 |

2024- 2025 |

2025- 2026 |

2026- 2027 |

Total | |

|---|---|---|---|---|---|---|---|

| 9.1. Un régime fiscal équitable | 0 | -1 931 | -3 220 | -3 537 | -3 643 | -3 780 | -16 111 |

| Exiger que les institutions financières aident à payer les coûts de la relance – dividende pour la relance du Canada | 0 | -810 | -810 | -810 | -810 | -810 | -4 050 |

| Exiger que les institutions financières aident à payer les coûts de la relance – taxe supplémentaire aux banques et aux assureurs-vie |

0 | -290 | -460 | -430 | -430 | -445 | -2 055 |

| Prévenir le recours à des sociétés étrangères pour éviter l’impôt canadien | 0 | -735 | -965 | -885 | -825 | -825 | -4 235 |

| Éliminer l’échappatoire de la double déduction | 0 | -65 | -135 | -140 | -145 | -150 | -635 |

| Élargir les règles fiscales anti- évitement | 0 | -80 | -125 | -140 | -145 | -150 | -640 |

| Normes comptables internationales pour les contrats d’assurance | 0 | 0 | -575 | -630 | -565 | -580 | -2 350 |

| Renforcer l’Agence du revenu du Canada | 0 | 99 | 222 | 291 | 304 | 320 | 1 235 |

Moins : Revenus projetés |

0 | -51 | -374 | -794 | -1 029 | -1 142 | -3 390 |

| Éliminer les droits d’accise sur la bière à faible teneur en alcool | 0 | 1 | 2 | 2 | 2 | 2 | 9 |

| 9.2. Gouvernement efficace | 0 | 4 | -746 | -1 746 | -2 746 | -3 746 | -8 980 |

| Réduire les dépenses prévues dans le contexte d’une relance plus forte | 0 | 0 | -750 | -750 | -750 | -750 | -3 000 |

| Examen des politiques stratégiques | 0 | 0 | 0 | -1 000 | -2 000 | -3 000 | -6 000 |

| Aborder la numérisation de l’argent | 0 | 3 | 4 | 4 | 3 | 3 | 18 |

| Examen de la Loi sur la protection des fonctionnaires divulgateurs d’actes répréhensibles | 0 | 1 | 1 | 1 | 0 | 0 | 2 |

| Mesures additionnelles – Équité fiscale et gouvernement efficace | 0 | -15 | -65 | -65 | -89 | -101 | -335 |

| Financement lié à la mise en œuvre de l’Accord sur le pétrole et le gaz extracôtiers dans l’Arctique de l’Ouest | 0 | 26 | 1 | 1 | 0 | 0 | 28 |

| Paiement ponctuel proposé de 25,8 millions au gouvernement du Yukon et au gouvernement des Territoires du Nord-Ouest pour respecter l’engagement que le Canada a pris en vertu de l’Accord de 1993, et de 2,5 millions pour appuyer la participation de la Inuvialuit Regional Corporation à la mise en œuvre du nouvel Accord sur le pétrole et le gaz extracôtiers dans l’Arctique de l’Ouest. | |||||||

| Ajustement des prix du loyer d’Emploi et Développement social Canada | 0 | 3 | 3 | 3 | 3 | 3 | 17 |

Moins : Fonds du compte du RPC |

0 | -1 | -1 | -1 | -1 | -1 | -4 |

| Financement proposé pour Emploi et Développement social Canada afin de couvrir les augmenta- tions de loyer liées à son réseau national de centres de service et de bureaux. | |||||||

| Exigences de déclaration pour les REER et les FERR | 0 | 0 | 0 | 0 | -20 | -30 | -50 |

| Coûts administratifs | 0 | 1 | 2 | 2 | 3 | 5 | 13 |

| Les activités d’évaluation améliorée des risques de l’Agence du revenu du Canada liées aux REER et aux FERR devraient générer des revenus d’audit supplémentaires. | |||||||

| Règlement de l’OMC sur l’exonération complète du vin canadien | 0 | -55 | -80 | -80 | -85 | -90 | -390 |

| Abrogation de l’exonération du droit d’accise sur les vins entièrement canadiens en vigueur à compter du 30 juin 2022. | |||||||

| Remboursement de la TPS/TVH pour des soins de santé | 0 | 3 | 3 | 3 | 3 | 4 | 16 |

| Cette mesure propose de modifier les règles d’admissibilité de la TPS/TVH pour le remboursement élargi aux hôpitaux de façon à ce que pour être admissible à ce remboursement, un organisme de bienfaisance ou un organisme à but non lucratif doive offrir des services de soins de santé avec la participation active, ou sur recommandation, soit d’un médecin ou d’un membre du personnel infirmier praticien, sans égard à leur emplacement géographique. De façon générale, cette mesure s’appliquerait aux périodes de demande de remboursement se terminant après le jour du dépôt du budget relativement à de l’impôt payé ou payable après cette date. |

|||||||

| Accroître la capacité du Bureau du Conseil privé | 0 | 7 | 7 | 7 | 7 | 7 | 35 |

| Financement pour soutenir le Bureau du Conseil privé, y compris pour une analyse approfondie des principales priorités du gouvernement, et pour soutenir la transparence du gouvernement par la production en temps opportun de documents pour des demandes d’accès à l’information. | |||||||

| Appuyer le Sénat moderne | 0 | 0 | 1 | 1 | 1 | 1 | 3 |

Moins : Fonds affectés précédemment dans le cadre financier |

0 | 0 | -1 | -1 | -1 | -1 | -3 |

| Le budget de 2022 propose de modifier la Loi sur le Parlement du Canada et d’autres lois pour soutenir un Sénat plus indépendant, non partisan, transparent et responsable. Depuis que le gou- vernement fédéral a établi le Comité consultatif indépendant sur les nominations au Sénat, en 2016, 60 sénateurs ont été nommés au Sénat et trois groupes non partisans ont été formés. Les modifi- cations proposées fourniraient des allocations aux sénateurs qui occupent des postes de leadership dans des parties ou des groupes au-delà du gouvernement et de l’opposition et autoriseraient leur participation à certains comités sénatoriaux. | |||||||

| Chapitre 9 – Incidence budgétaire nette | 0 | -1 942 | -4 031 | -5 347 | -6 479 | -7 627 | -25 426 |

Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. |

|||||||

Signaler un problème sur cette page

- Date de modification :