Archivé - Chapitre 4

Un plan budgétaire prudent

4.1 Aperçu

Le Canada est entré dans cette crise avec une forte position sur le plan budgétaire. Cela a permis au gouvernement de prendre des mesures décisives afin de mettre en place le soutien nécessaire pour aider les citoyens et les entreprises à tenir le coup. Les investissements que le gouvernement continue de faire visent à faire en sorte que nos systèmes de santé publique soient bien financés, à assurer un approvisionnement sécuritaire en équipement de protection individuelle (EPI), à s’assurer de pouvoir fournir des vaccins et des thérapies et à aider le Canada à éviter un ralentissement encore plus important qui entraînerait des faillites personnelles et d’entreprises généralisées et qui aurait des répercussions négatives sur des générations de Canadiens. Les investissements fédéraux soutiennent également les provinces et les territoires, ainsi que les services offerts aux Canadiens.

4.1.1 Les dépenses extraordinaires sont temporaires

Le gouvernement soutiendra les Canadiens pendant cette crise, en faisant tout ce qu’il faut. Toutefois, cette pandémie ne durera pas éternellement, et les candidats-vaccins prometteurs, constituent une lumière éclairante au bout du tunnel. Cela veut donc dire qu’il n’est pas nécessaire de prolonger à l’infini l’approche globale que le gouvernement adopte sur le plan budgétaire pour lutter contre la pandémie de la COVID-19. Et cela ne se produira pas. Cette approche a ses limites, et elle est provisoire. Les Canadiens comprennent que la crise exige des mesures de soutien ciblées temporaires pour aider les citoyens et les entreprises à survivre.

Même si ces dépenses extraordinaires entraîneront des déficits importants à court terme, équivalents à l’ampleur des efforts nécessaires pour faire face à ce genre de crise qui survient une fois dans un siècle, ils se distinguent des déficits structurels des années 1990 par le fait qu’il s’agit de dépenses sur une période limitée visant à empêcher les ménages de faire faillite, et les entreprises de mettre à pied des travailleurs et de fermer leurs portes de façon permanente. Ces dépenses temporaires sont essentielles pour nous assurer que l’économie sera en mesure de revenir à son niveau d’avant la pandémie une fois que la COVID-19 aura été maîtrisée. La récession causée par la COVID-19 est unique en ce sens que son origine ne peut être attribuée à aucune faiblesse fondamentale de l’économie. Il s’agit de la conséquence d’un choc totalement exogène qui a frappé les Canadiens et les entreprises canadiennes, un choc dont ils ne sont pas responsables. Le gouvernement comprend qu’il doit intervenir pour soutenir les Canadiens et continuer d’offrir du soutien jusqu’à ce que la pandémie soit terminée afin d’éviter les répercussions d’un bilan économique qui auraient pu être bien pires.

4.1.2 Les gouvernements doivent continuer à soutenir la population

Le Fonds monétaire international (FMI) a prévenu les gouvernements qu’un retrait prématuré des mesures de soutien mettrait en péril les moyens de subsistance des citoyens, ferait augmenter le nombre de faillites et compromettrait la reprise. Le Canada sait que, pour réduire au minimum les « cicatrices » économiques permanents et assurer une reprise rapide et solide, il doit continuer de soutenir les Canadiens tout au long de la crise, plus particulièrement dans le cadre de notre lutte contre une deuxième vague virulente.

Au cours des prochains mois, le gouvernement se penchera sur l’élaboration d’un plan d’investissement pour la relance et la croissance qui permettra de bâtir une économie plus forte, plus inclusive et plus résiliente, ce qui se traduira par des dépenses de 3 % à 4 % du produit intérieur brut (PIB) au cours des trois prochaines années. Notre objectif consistera à appuyer les Canadiens dans le rétablissement des emplois perdus en raison de la pandémie et à bâtir une économie plus compétitive, plus productive et plus verte pour le XXIe siècle.

Le Canada a géré ses finances avec prudence et continuera de le faire. La stratégie du gouvernement sera toujours adaptée aux besoins économiques changeants du Canada afin de soutenir les Canadiens pendant la crise et de faire des investissements importants pour assurer une reprise robuste. Cette stratégie sera mise en œuvre de façon responsable, par l’intermédiaire d’une approche durable pour les générations à venir.

4.2 La récession causée par la COVID-19 : un problème économique unique

Le choc économique causé par la COVID-19 est différent de toutes les crises économiques survenues auparavant. Il est causé par une urgence de santé publique qui a changé nos vies du jour au lendemain. La pandémie a imposé de grandes difficultés aux Canadiens et a mis en lumière et même exacerbé des inégalités qui ont rendu certains groupes plus vulnérables aux difficultés économiques. Il incombe aux gouvernements d’intervenir et d’offrir un soutien important. C’est ce que le gouvernement du Canada fait depuis le début de cette crise.

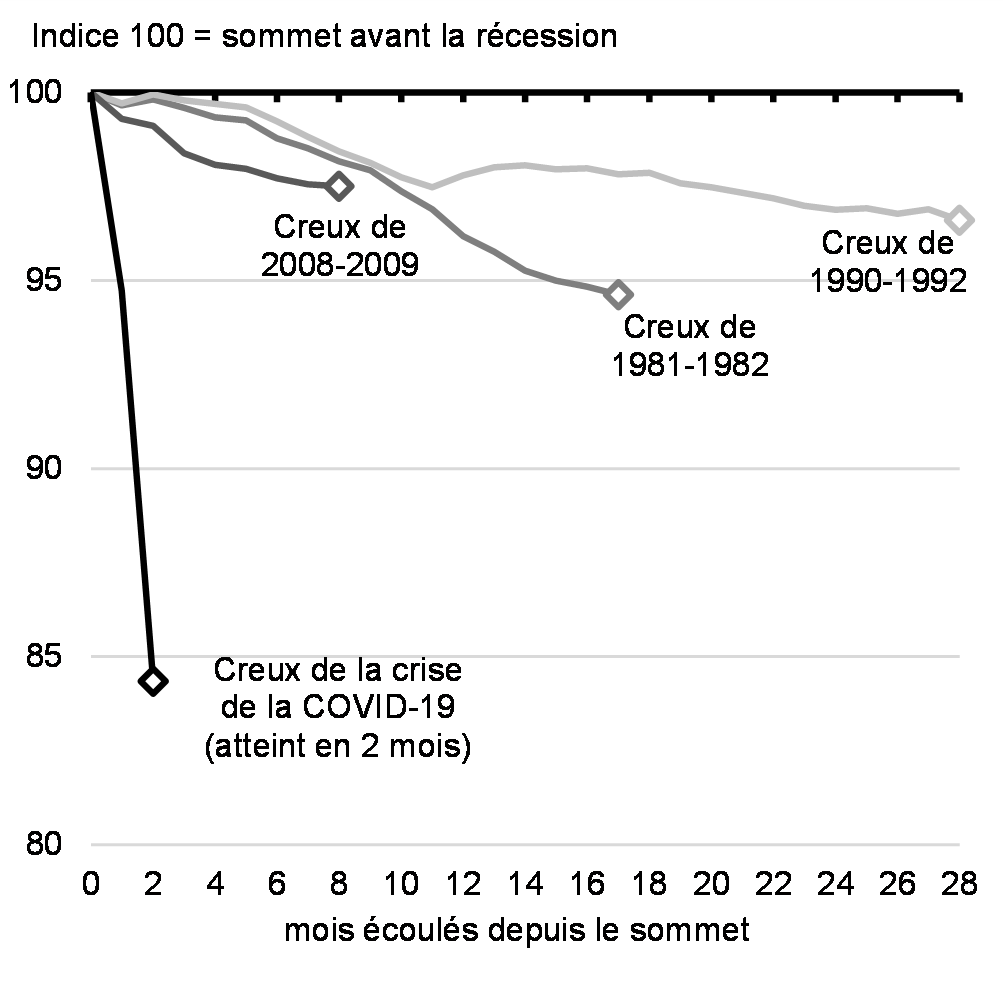

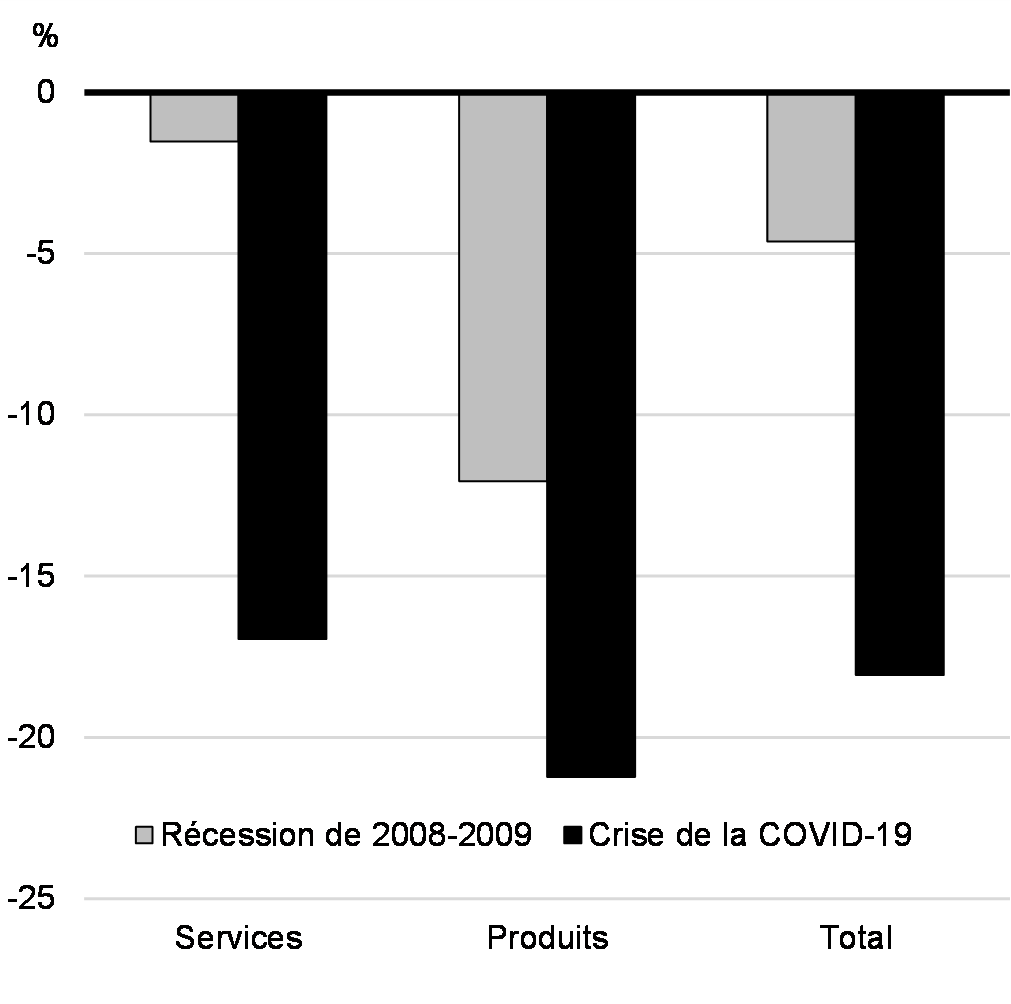

La vitesse, l’ampleur et la portée de la restriction de l’activité économique pendant la crise de la COVID-19 sont incomparables à tout ce que nous avons connu depuis la Grande Dépression. Presque tous les secteurs de l’économie canadienne ont connu des baisses historiques, ce qui a entraîné une chute du produit intérieur brut (PIB) global à son niveau le plus bas jamais enregistré en 90 ans. Le choc économique a été à la fois exceptionnellement grave et d’une rapidité incroyable dans la façon dont il est survenu (graphique 4.1). Le nombre d’emplois perdus de la mi-mars à la fin avril a été supérieur au nombre d’emplois créés depuis la fin de la récession de 2008. Bien que la crise ait touché presque tous les aspects de la vie quotidienne, une caractéristique particulière de cette récession est son incidence importante sur certains secteurs des services où l’on transige directement avec le client comme les restaurants, les hôtels, les salles de concert, les salles d’entraînement, etc. Dans le cadre d’une récession normale, le secteur de la fabrication ainsi que d’autres secteurs des biens axés sur le commerce sont les plus durement touchés, et la baisse de la demande est compensée par le secteur des services le plus stable. En revanche, les pandémies ont rendu les activités d’exploitation très difficile pour certains secteurs des services où l’on transige directement avec le client (graphique 4.2). Les petites entreprises ont également été durement touchées. Les pertes d’emploi ont été particulièrement importantes dans les secteurs de l’hébergement, des services de restauration et de la culture et des loisirs, secteurs qui emploient de façon disproportionnée des femmes, des jeunes, des Canadiens racisés et des immigrants.

Évolution jusqu’aux creux de l’emploi

pendant les précédentes récessions

Baisse du PIB réel du sommet au creux

4.2.1 Leçons apprises de la Grande Récession

Il est possible d’appliquer au contexte actuel certaines des grandes leçons des récessions du passé. L’expérience de nombreux pays, après la crise financière mondiale de 2008-2009 et pendant les périodes de reprise antérieures qui se sont manifestées après de graves récessions, laisse croire que les économies qui ont retiré leur soutien financier trop rapidement ont connu une croissance moins rapide par la suite. Le retrait prématuré du soutien financier risquerait de permettre aux dynamiques récessionnaires de s’ancrer, ce qui mettrait un frein à l’emploi et accroîtrait les dommages subis en raison du chômage persistant, plus particulièrement chez les jeunes, dont les perspectives de carrières seraient gravement touchées. Cela aurait également une incidence sur les dépenses des consommateurs et l’investissement des entreprises, et pourrait obliger un plus grand nombre d’entreprises de fermer leurs portes, nuisant en fin de compte à la capacité de production. Le Fonds monétaire international et l’Organisation de coopération et de développement économiques ont exhorté les gouvernements à maintenir un soutien financier important durant toute la crise et la phase de relance, lorsqu’ils ont la capacité de le faire, y compris par la stimulation directe de la demande au moyen d’investissements publics comme mesure complémentaire aux programmes de transfert axés sur le soutien au revenu des ménages.

4.3 Perspectives de l’économie canadienne

Depuis 1994, le gouvernement fonde sa planification budgétaire sur la moyenne des prévisions économiques du secteur privé, ce qui confère un élément d’indépendance à ses prévisions budgétaires. Ainsi, le ministère des Finances du Canada a mené une enquête auprès d’un groupe d’économistes du secteur privé au début du mois de septembre. Pour compléter cette mesure, et en reconnaissance de la situation économique mondiale unique et en constante évolution, le ministère a aussi analysé des scénarios alternatifs dans l’éventualité d’une résurgence plus grave du virus et de ses répercussions sur l’économie et les finances publiques du Canada. Ces efforts sont décrits plus loin dans le présent chapitre.

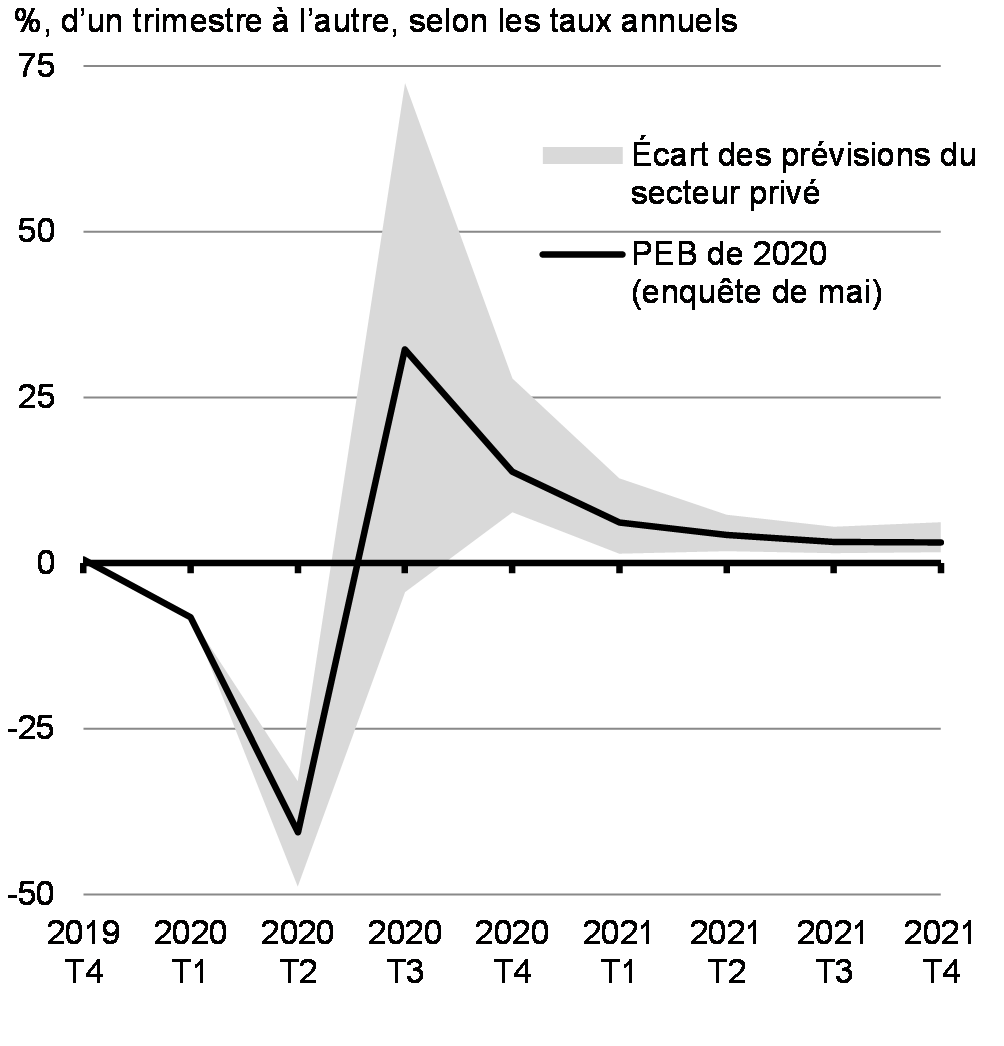

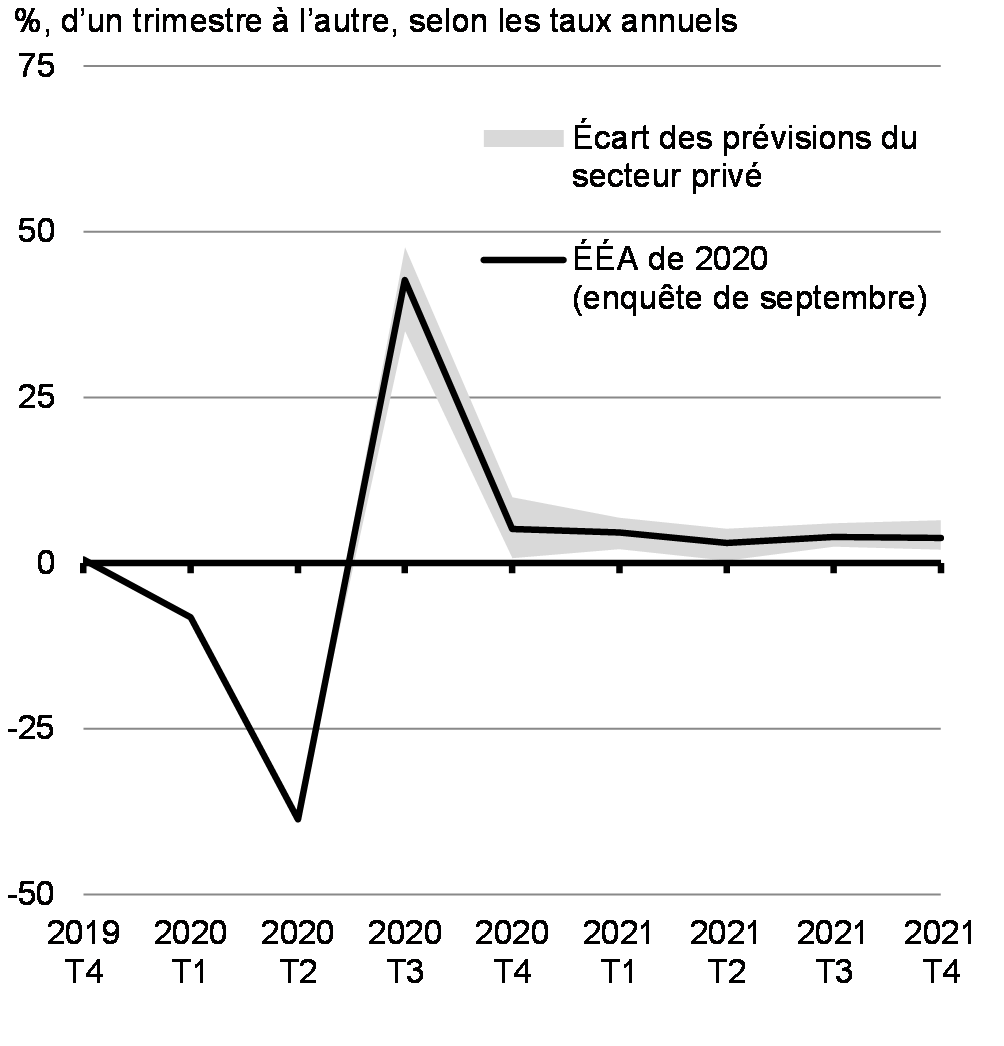

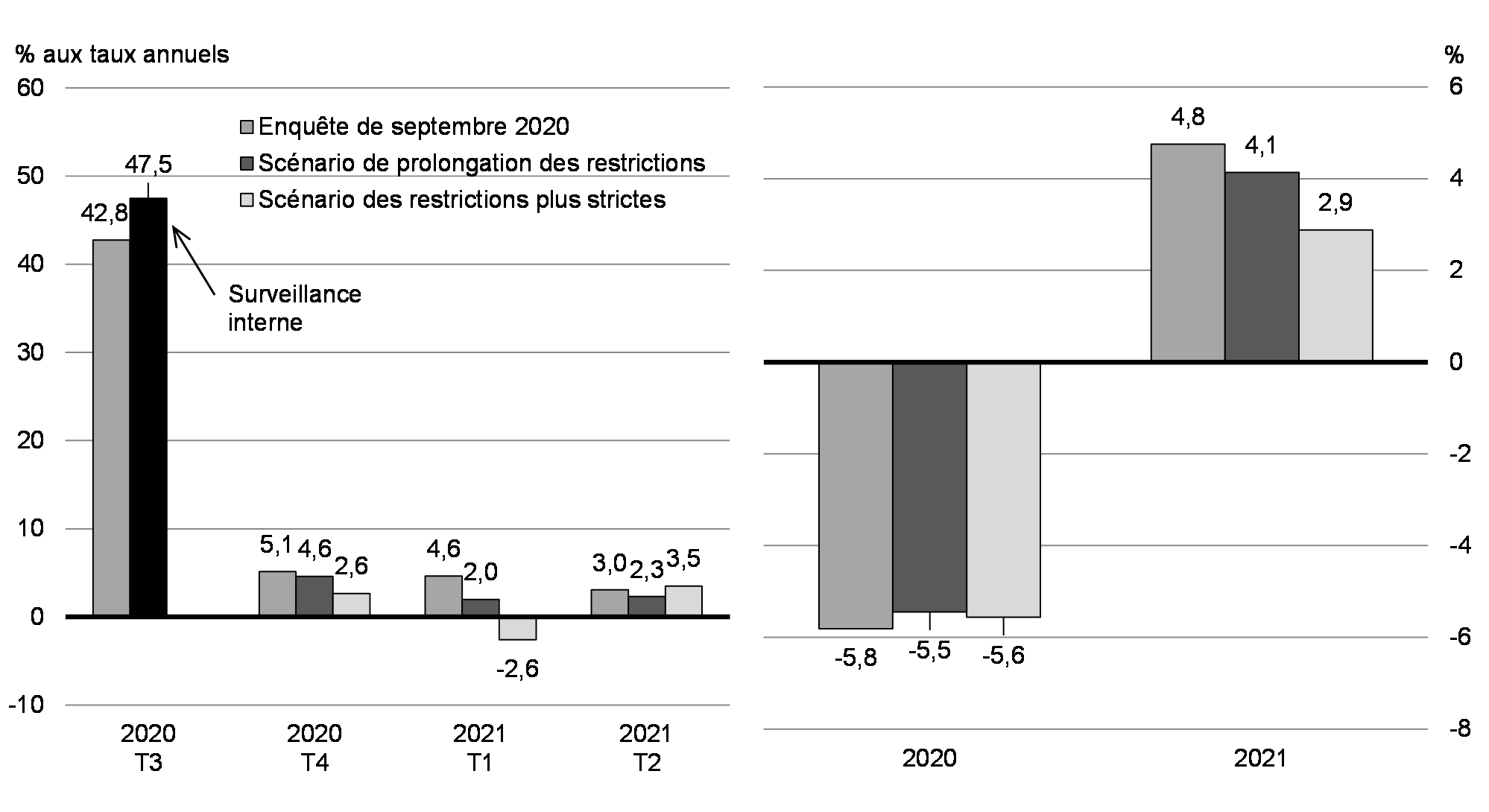

Dans l’ensemble, les économistes du secteur privé ont révisé leurs perspectives dans l’enquête de septembre 2020, en les comparant aux prévisions qui sous-tendent les projections figurant dans le Portrait économique et budgétaire de juillet 2020 (PEB 2020). Les économistes du secteur privé s’attendaient à ce que le PIB réel baisse de 5,8 % en 2020, soit une hausse par rapport à la baisse projetée de 6,8 % dans le PEB 2020, ce qui indique des résultats légèrement supérieurs aux prévisions pour le deuxième trimestre et un rebondissement plus fort au troisième trimestre (voir l’annexe 1 pour de plus amples renseignements). Selon ces prévisions de juillet 2020, l’économie canadienne devait poursuivre sa reprise en 2021, avec un rebond de 4,8 %. Le taux de chômage devait baisser graduellement au cours de la période de projection par rapport à son récent sommet de 13,7 % en mai. Toujours selon cette perspective, et si l’on inclut l’augmentation supérieure aux attentes des gains en matière d’emploi en septembre et en octobre, l’emploi devait s’être rétabli complètement d’ici le début de 2022, soit environ deux ans après le début de la crise.

Même si les points de vue des économistes du secteur privé sur l’ampleur du rebondissement dans la deuxième moitié de 2020 divergeaient considérablement dans le PEB 2020 (graphique 4.3), divergence révélatrice de la grande incertitude qui règne à l’égard du rythme de réembauche et du rebondissement dans l’activité des consommateurs, les points de vue de l’enquête de septembre 2020 étaient plus uniformes (graphique 4.4).

Écart des prévisions du secteur privé sur la croissance du PIB réel : Portrait économique et budgétaire de 2020, enquête de mai 2020

Écart des prévisions du secteur privé sur la croissance du PIB réel : Énoncé économique de l’automne de 2020, enquête de septembre 2020

4.3.1 La résurgence du virus entraîne de nouveaux risques de ralentissement

Grâce aux efforts diligents des Canadiens au cours du printemps et de l’été pour limiter la propagation du virus, et avec l’aide d’un ensemble de mesures de soutien économique sans précédent, le Canada a connu un rebondissement qui est à la fois plus rapide et plus forte que prévu à l’origine dans le Portrait économique et budgétaire (PEB) du mois de juillet. En outre, la reprise de l’emploi a été plus rapide et plus forte que celle des États-Unis. Toutefois, la virulence de la deuxième vague du virus, cet automne, et l’incertitude à l’égard de son évolution au cours des prochains mois ont ramené les attentes à la baisse, au moment de passer à 2021.

Bien que les résultats de l’enquête de septembre auprès du secteur privé indiquent la poursuite de la reprise au cours de la période de projection, les présentes perspectives correspondent aux niveaux actuels de transmission du virus relativement faibles au sein des communautés. Comme le démontre clairement l’augmentation récente des tendances relativement aux nouveaux cas au Canada et à l’échelle mondiale, depuis la réalisation de l’enquête du mois de septembre, une deuxième vague plus grave que ne le prévoyaient la plupart des économistes au début de l’année est survenue. Dans ce contexte, il paraît judicieux que le gouvernement envisage d’autres scénarios qui tiennent compte de la détérioration de la situation sanitaire. Sur une note plus positive, les récentes nouvelles sur l’efficacité des vaccins possibles contre la COVID-19 donnent aux Canadiens des raisons d’être optimistes à moyen terme.

L’évolution de la pandémie et le comportement économique continueront de se croiser et de jouer un rôle essentiel dans la détermination du parcours final de la reprise. Selon le scénario d’un ralentissement prolongé, il se peut que des dommages permanents à l’économie commencent à faire surface. Les pertes d’emplois considérées au départ comme temporaires pourraient devenir des pertes d’emploi de plus longue durée et le nombre de faillites de consommateurs et d’entreprises pourrait augmenter, ce qui rendrait la relance économique plus difficile. Pour illustrer les conséquences des différents résultats en matière de santé et les réponses connexes des ménages et des entreprises, le ministère des Finances a envisagé deux scénarios de rechange aux projections des économistes du secteur privé, soit la prolongation des restrictions et des restrictions plus strictes.

Dans l’ensemble, ces scénarios laissent entrevoir des risques de ralentissement pour les perspectives à court terme (les quelques prochains trimestres), la reprise ralentissant au cours du dernier trimestre de 2020 et pouvant même diminuer au début de 2021, ce qui réduirait la reprise de 2021 à une augmentation de 2,9 % à 4,1 %, par rapport à l’augmentation de 4,8 % prévue dans l’enquête de septembre (graphique 4.5). Dans ces scénarios sont également inclus des données meilleures que prévu, allant jusqu’à la fin du troisième trimestre, mais avant le début de la deuxième vague, qui n’avait pas encore été signalée au moment de l’enquête de septembre. Cette reprise moins rapide de l’activité donnerait lieu à un cheminement plus long pour revenir à la normale en l’absence de mesures visant à appuyer davantage l’économie.

Perspective de croissance du PIB réel

Répercussions économiques potentielles si les conditions de santé publique devaient décliner

L’augmentation récente du nombre de cas de COVID-19 indique que les vagues importantes et résurgentes du virus constitueront une menace pendant un certain temps. Dans les deux scénarios examinés, l’impact sur les perspectives semble principalement à court terme (les prochains trimestres). Toutefois, on ne s’attend dans aucun des scénarios à ce que les restrictions renouvelées entraînent une baisse aussi spectaculaire de l’ensemble de l’activité économique que celle observée au printemps. Pour la plupart des secteurs de l’économie, l’interruption causée par une deuxième série de restrictions serait moins importante, car les investissements dans les outils et l’équipement de télétravail effectués pendant l’éclosion initiale du printemps permettent à plus de travailleurs de travailler à partir de leur domicile. Les garderies et les écoles se sont préparées à faire face à des éclosions et ont élaboré diverses options d’apprentissage en personne et à distance, ce qui signifie de meilleurs résultats pour les femmes, en particulier comparativement au printemps. De plus, de nombreuses entreprises ont accéléré leur passage aux ventes en ligne, et les lignes directrices sur la distanciation sociale et le port du masque en ont aidé plusieurs à rouvrir en toute sécurité. De plus, les ménages qui sont touchés par des pertes d’emploi pendant la deuxième vague seront probablement en mesure de couvrir leurs dépenses liées à l’achat d’articles essentiels, compte tenu des importantes mesures de soutien offertes par le gouvernement fédéral. Cela limite le nombre de mises à pied dans les secteurs touchés qui ont un effet d’entraînement sur l’ensemble de l’économie. De même, dans les deux scénarios de deuxième vague examinés, les économies réalisées par les ménages pendant les périodes de confinement du printemps, que ce soit grâce aux mesures de soutien du gouvernement ou à une réduction des dépenses, pourront être utilisées par ceux qui font face de nouveau à des mises à pied.

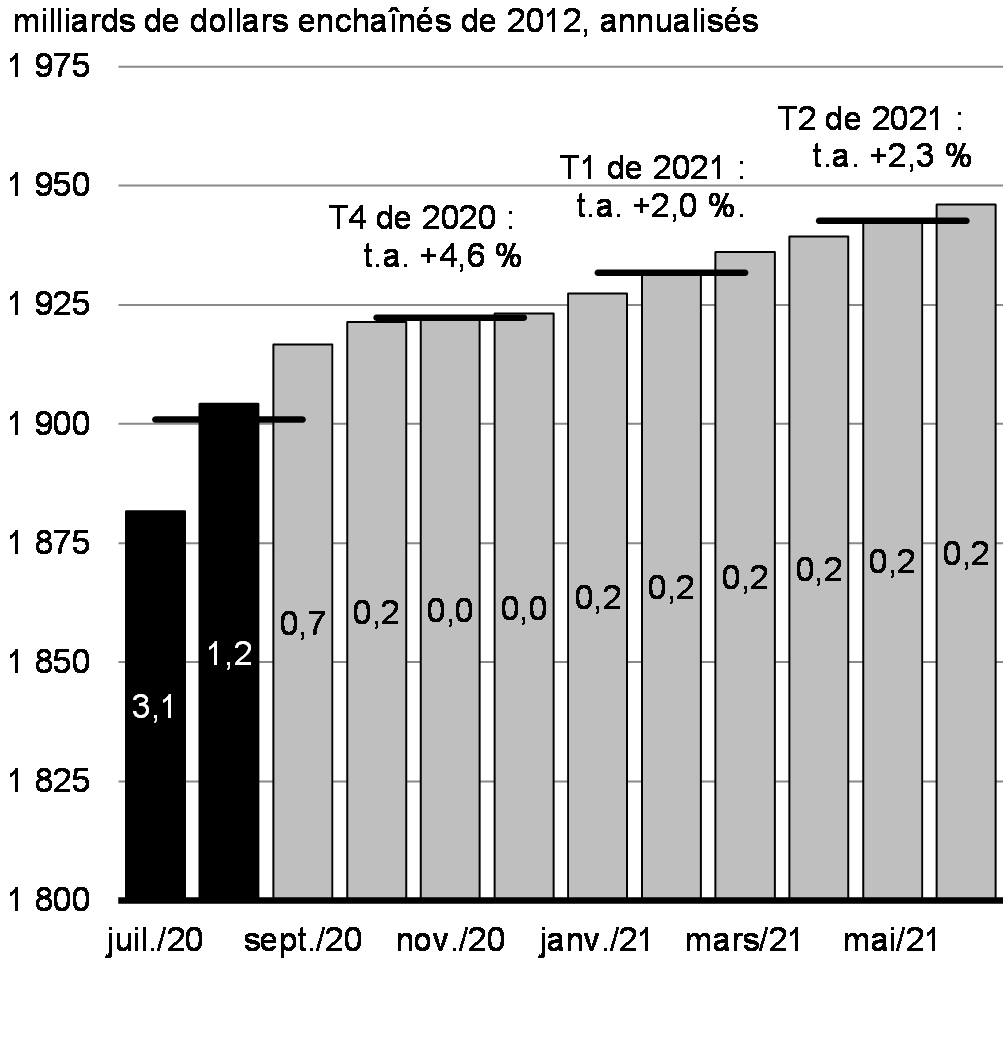

Résurgence du virus : prolongation des restrictions

Dans ce scénario, il est question des répercussions économiques d’une série d’éclosions régionales. Un grand nombre des restrictions régionales et ciblées en vigueur sont prolongées jusqu’en 2021, mais elles se limitent principalement aux entreprises à grand contact des secteurs de la restauration, de l’hébergement, des arts et du divertissement, et aux limites pour les rassemblements sociaux privés. Dans ce scénario, les écoles et les garderies demeurent ouvertes, avec seulement quelques fermetures de classe isolées dans les secteurs ayant la plus forte incidence de COVID-19, ce qui limite les effets plus étendus sur d’autres secteurs, et surtout sur les femmes et les enfants.

À mesure que la hausse des cas fait augmenter les taux d’hospitalisation et de mortalité, la peur et l’incertitude portent les consommateurs à redoubler de prudence, limitant en quelque sorte les sorties, et ralentissant davantage l’activité économique. Les ménages, surtout ceux dont le revenu est faible, ainsi que d’autres groupes vulnérables, pourraient être les victimes d’une autre ronde de mises à pied ou faire face au chômage et à une réduction de leurs heures de travail pour une plus longue période. Cette situation pourrait faire augmenter la possibilité d’effets de longue durée de la crise, en raison de changements sur le plan des comportements et des préférences des consommateurs et des entreprises, ce qui fait augmenter le temps nécessaire pour que l’économie canadienne retrouve son niveau d’activité d’avant la pandémie.

Globalement, dans ce scénario, la reprise serait encore plus ralentie au cours du dernier trimestre de 2020 et au début de 2021 (graphique 4.6), réduisant le rebondissement de 2021 à une augmentation de 4,1 % par rapport à l’augmentation de 4,8 % prévue dans l’enquête de septembre. Cette situation est aussi susceptible de repousser de presque un an et demi le retour de l’emploi au niveau d’avant la pandémie, au début de 2023. La reprise ralentie aurait une incidence défavorable sur les revenus du gouvernement et les stabilisateurs automatiques de l’économie comme le programme de l’assurance-emploi. Dans l’ensemble, une résurgence du virus se traduisant par la prolongation des restrictions actuelles devrait accroître le déficit d’environ 7,0 milliards de dollars par année, en moyenne, pour l’exercice en cours ainsi que pour le prochain exercice.

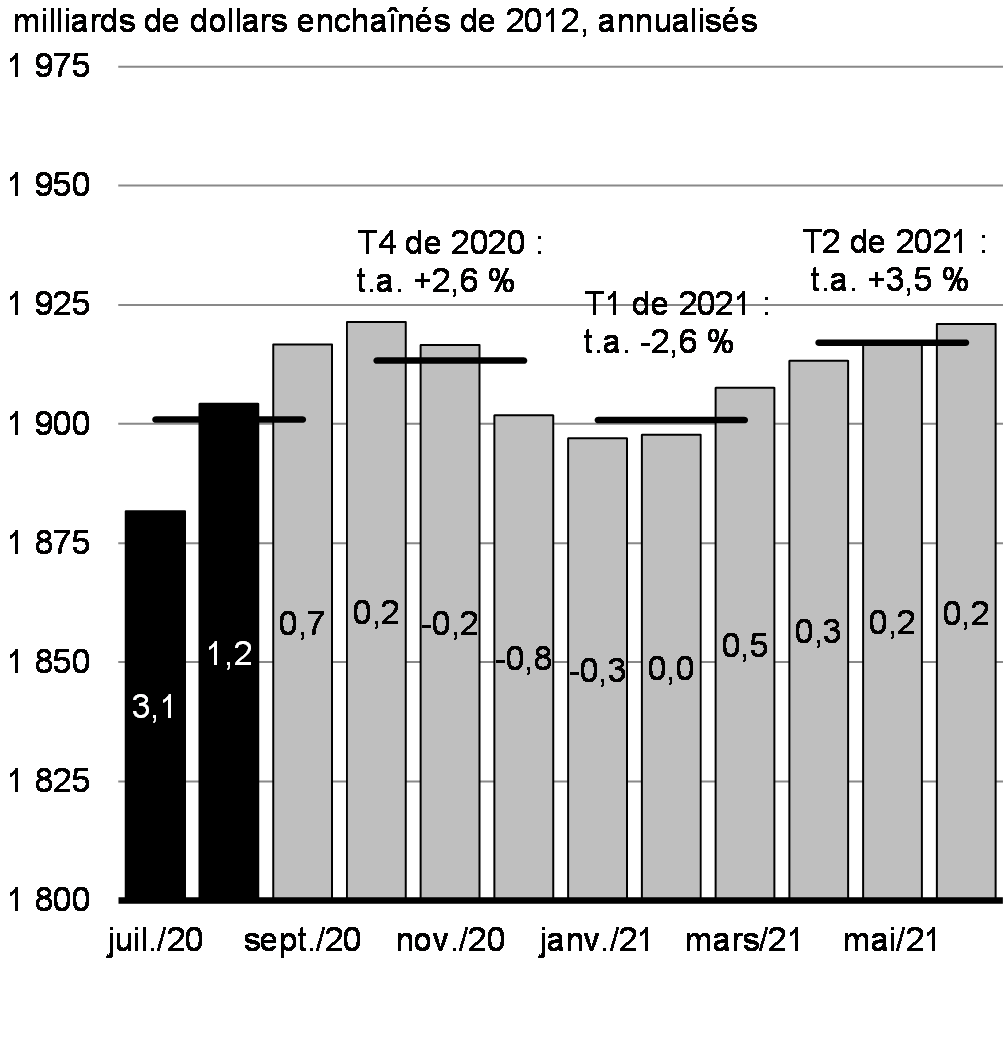

Résurgence du virus : restrictions plus strictes

Le deuxième scénario considère une intensification de tous les éléments du premier scénario et l’imposition de restrictions de santé publique plus strictes. Dans certaines régions, les nouveaux cas, les taux de tests positifs et d’autres indicateurs épidémiologiques commencent à franchir les seuils fixés par les provinces et les communautés en ce qui a trait aux restrictions les plus strictes liées au confinement. La fermeture de certaines entreprises non essentielles, la fermeture temporaire des écoles (comme la prolongation du congé d’hiver) et les délais relativement aux procédures médicales et non urgentes deviennent nécessaires pour ralentir la propagation et maintenir une capacité suffisante en matière de soins de santé. Dans ce scénario, les niveaux plus élevés de peur et d’incertitude en arrivent même à amener les gens à limiter leurs sorties à celles qui sont essentielles et à se tourner davantage vers les ventes en ligne. Bon nombre d’entreprises qui ont utilisé leurs réserves de liquidités pour résister à la première vague se retrouveront dans une situation encore plus précaire, si bien qu’elles auront besoin du soutien du gouvernement. Étant donné ces fermetures et les changements comportementaux plus importants, on note des répercussions plus globales sur l’ensemble de l’économie, la majorité des secteurs constatant des déclins dans les derniers mois de 2020 et au début de 2021 (graphique 4.7).

Dans l’ensemble, cette situation mènerait à un déclin de l’activité économique au début du premier trimestre de 2021, alors que les fermetures entrent en vigueur en décembre et demeurent en place pendant les mois d’hiver les plus froids, ce qui, pour 2021, réduirait la croissance à 2,9 % et retarderait encore plus le retour de l’emploi au niveau d’avant la pandémie. La baisse relative de l’activité économique devrait faire augmenter le déficit annuel d’environ 16 milliards de dollars en moyenne, pour l’exercice en cours et le prochain exercice, en raison des coûts accrus des programmes d’intervention et de relance économique, des prestations d’assurance‑emploi et de la baisse des revenus fiscaux.

PIB réel mensuel – Prolongation des restrictions

PIB réel mensuel – Restrictions plus strictes

4.4 Perspectives budgétaires

Le tableau 4.1 ci-dessous indique l’évolution budgétaire depuis la publication du Portrait économique et budgétaire de juillet. Une description détaillée des perspectives budgétaires, y compris l’évolution économique et budgétaire et les coûts des nouvelles mesures approuvées depuis le Portrait du mois de juillet, est présentée à l’annexe 1.

Dans l’ensemble, des résultats économiques plus favorables que prévu et des révisions apportées aux coûts estimés de certaines des grandes mesures du plan d’intervention économique depuis le Portrait économique et budgétaire de 2020 ont eu une incidence positive sur le solde budgétaire de l’exercice 2020-2021. Si l’on inclut les mesures supplémentaires qui ont été ajoutées depuis le Portrait économique et budgétaire de 2020 et qui figurent dans le présent énoncé, le déficit devrait atteindre 381,6 milliards de dollars en 2020-2021. Il devrait diminuer considérablement au cours des deux prochains exercices, pour s’établir à 121,2 milliards de dollars en 2021-2022, puis à 50,7 milliards en 2022-2023, à mesure que l’économie se rétablit et que le besoin de mesures temporaires diminue (tableau 4.1). En 2025-2026, le déficit devrait atteindre 24,9 milliards de dollars, ou 0,9 % du PIB.

| 2019– 2020 |

2020– 2021 |

2021- 2022 |

2022- 2023 |

2023- 2024 |

2024- 2025 |

2025- 2026 |

|

|---|---|---|---|---|---|---|---|

| Solde budgétaire – PEB 2020 | -34,4 | -343,2 | |||||

| Évolution de la situation économique et budgétaire depuis la Mise à jour de 2019 (tableau A2.3) | -5,9 | 14,2 | |||||

| Réévaluation des mesures liées à la COVID-19 figurant dans le PEB 2020 | 0,9 | 27,0 | |||||

| Solde budgétaire avant les mesures stratégiques et les investissements | -39,4 | -302 | |||||

| Mesure stratégiques depuis le PEB 2020 | |||||||

Lutte contre la COVID-19 |

-17,5 | -6,5 | -0,3 | -0,2 | -0,1 | -0,1 | |

Soutien offert aux Canadiens pendant la pandémie |

-34,3 | -16,9 | -0,7 | -0,1 | 0,0 | 0,0 | |

Rebâtir en mieux |

-0,1 | -0,3 | -0,3 | -0,4 | -0,5 | -0,4 | |

Un plan budgétaire prudent |

- | - | - | - | - | - | |

Autres mesures stratégiques depuis le PEB 2020 |

-2,6 | -5,8 | -0,8 | -0,5 | 0,3 | 0,5 | |

Total partiel |

-54,5 | -29,5 | -2,2 | -1,2 | -0,3 | 0,0 | |

| Investissements prévus dans l’Énoncé économique de l’automne de 2020 | |||||||

Lutte contre la COVID-19 |

-3,6 | -4,0 | -0,3 | -0,1 | 0,0 | 0,0 | |

Soutien offert aux Canadiens pendant la pandémie |

-18,9 | -17,9 | -0,9 | -0,4 | -0,3 | -0,2 | |

Rebâtir en mieux |

-2,3 | -5,4 | -1,3 | -1,8 | -1,8 | -1,0 | |

Un plan budgétaire prudent |

-0,2 | 0,6 | 1,4 | 1,7 | 1,8 | 2,0 | |

Total partiel |

-25,1 | -26,6 | -1,1 | -0,6 | -3,0 | -0,9 | |

| Solde budgétaire – Énoncé de 2020 | -39,4 | -381,6 | -121,2 | -50,7 | -43,4 | -30,9 | -24,9 |

| dont : plan d’intervention économique pour répondre à la COVID-19 | -7,2 | -275,2 | -50,6 | -3,8 | -1,2 | -0,1 | -0,4 |

| Nota – Dépenses de stimulation prévues | de -70 à -100 sur 3 ans – voir les scénarios ci-dessous | ||||||

| Solde budgétaire avant la stimulation prévue (pourcentage du PIB) | -1,7 | -17,5 | -5,2 | -2,1 | -1,7 | -1,2 | -0,9 |

| Dette fédérale avant la stimulation prévue (pourcentage du PIB) | 31,2 | 50,7 | 52,6 | 52,1 | 51,6 | 50,6 | 49,6 |

| Incidence budgétaire des scénarios de résurgence du virus | |||||||

| Restrictions élargies | |||||||

Incidence budgétaire |

-7,1 | -6,5 | -4,2 | -4,0 | -4,0 | -3,7 | |

Solde budgétaire |

-39,4 | -388,8 | -127,7 | -54,9 | -47,3 | -34,8 | -28,6 |

| Restrictions plus strictes | |||||||

Incidence budgétaire |

-17,0 | -15,5 | -8,9 | -8,4 | -8,6 | -8,5 | |

Solde budgétaire |

-39,4 | -398,7 | -136,7 | -59,6 | -51,7 | -39,4 | -33,4 |

De plus, comme il en est question au chapitre 3, le gouvernement a l’intention de déployer d’autres mesures de soutien budgétaire afin d’accélérer la reprise une fois le virus maîtrisé. Pour y arriver, le gouvernement entreprendra maintenant une planification pour aider le Canada à rebâtir en mieux, en réservant de 3 % à 4 % du PIB, soit jusqu’à 100 milliards de dollars sur les trois prochains exercices. Ces dépenses supplémentaires ne figurent toujours pas officiellement au cadre financier du gouvernement, car la taille finale et le moment du déploiement dépendent fortement de l’évolution de la situation économique et sanitaire. Le gouvernement établira plus clairement la taille, le moment et la composition des dépenses de stimulation à mesure que les risques du virus s’estompent, lorsque nous commenceront à administrer un vaccin et en prévision du budget de 2021.

Par souci de transparence, le tableau 4.2 ci-dessous illustre la façon dont les quatre scénarios différents de l’échéancier, de la taille et du profil des dépenses de stimulation pourraient toucher les finances publiques au cours des prochaines années. Ces scénarios supposent les hypothèses suivantes :

- Scénario 1 : 70 milliards de dollars en mesures de stimulation, dépensés au cours des trois prochaines années, y compris 20 milliards en 2021-2022, 40 milliards en 2022-2023 et 10 milliards en 2023-2024.

- Scénario 2 : 70 milliards de dollars en mesures de stimulation, dépensés au cours des trois prochaines années, y compris 25 milliards en 2021-2022, 30 milliards en 2022-2023 et 15 milliards en 2023-2024.

- Scénario 3 : 100 milliards de dollars en mesures de stimulation, dépensés au cours des trois prochaines années, y compris 20 milliards en 2021-2022, 50 milliards en 2022-2023 et 30 milliards en 2023-2024.

- Scénario 4 : 100 milliards de dollars en mesures de stimulation, dépensés au cours des trois prochaines années, y compris 30 milliards en 2021-2022, 50 milliards en 2022-2023 et 20 milliards en 2023-2024.

La taille ultime des mesures de stimulation sera fondée sur les besoins. Par mesure de prudence, ces scénarios s’appuient sur les perspectives plus pessimistes associées aux projections du virus effectuées par le ministère des Finances.

| 2020– 2021 |

2021- 2022 |

2022- 2023 |

2023- 2024 |

2024- 2025 |

2025- 2026 |

|

|---|---|---|---|---|---|---|

| Solde budgétaire, y compris l’incidence de la deuxième vague | -398,7 | -136,7 | -59,6 | -51,7 | -39,4 | -33,4 |

| Scénario 1 | ||||||

| Stimulation | -20 | -40 | -10 | |||

| Solde budgétaire | -398,7 | -156,7 | -99,6 | -61,7 | -39,4 | -33,4 |

| Dette fédérale (% du PIB) | 51,4 | 56,0 | 57,3 | 57,3 | 56,5 | 55,5 |

| Scénario 2 | ||||||

| Stimulation | -25 | -30 | -15 | |||

| Solde budgétaire | -398,7 | -161,7 | -89,6 | -66,7 | -39,4 | -33,4 |

| Dette fédérale (% du PIB) | 51,4 | 56,2 | 57,1 | 57,3 | 56,5 | 55,5 |

| Scénario 3 | ||||||

| Stimulation | -20 | -50 | -30 | |||

| Solde budgétaire | -398,7 | -156,7 | -109,6 | -81,7 | -39,4 | -33,4 |

| Dette fédérale (% du PIB) | 51,4 | 56,0 | 57,7 | 58,5 | 57,6 | 56,6 |

| Scénario 4 | ||||||

| Stimulation | -30 | -50 | -20 | |||

| Solde budgétaire 5 | -398,7 | -166,7 | -109,6 | -71,7 | -39,4 | -33,4 |

| Dette fédérale (% du PIB) | 51,4 | 56,4 | 58,1 | 58,5 | 57,6 | 56,6 |

Même si la situation économique et budgétaire globale du Canada dépend en grande partie de la façon dont le virus évolue au cours des prochains mois, le niveau des dépenses prévues pour soutenir la relance est nécessaire et, comme l’illustrent les exemples ci-dessus, gérable. Dans chaque scénario, la dette fédérale demeure, au cours des prochaines années, bien conforme au niveau que la plupart des économistes considèrent comme un niveau soutenable.

Comme il est indiqué au chapitre 3, le niveau des dépenses de stimulation prévues est conforme à la plupart des économies comparables à celle du Canada et proportionnel à l’ampleur de l’écart de production estimé par la Banque du Canada et qui figure dans l’analyse du ministère des Finances. D’autres renseignements sur les buts et objectifs budgétaires à long terme seront énoncés dans une mise à jour budgétaire subséquente lorsque le virus sera mieux maîtrisé et que les perspectives économiques à long terme seront plus sûres.

4.5 Assurer la transition pour les Canadiens

tout au long de la crise

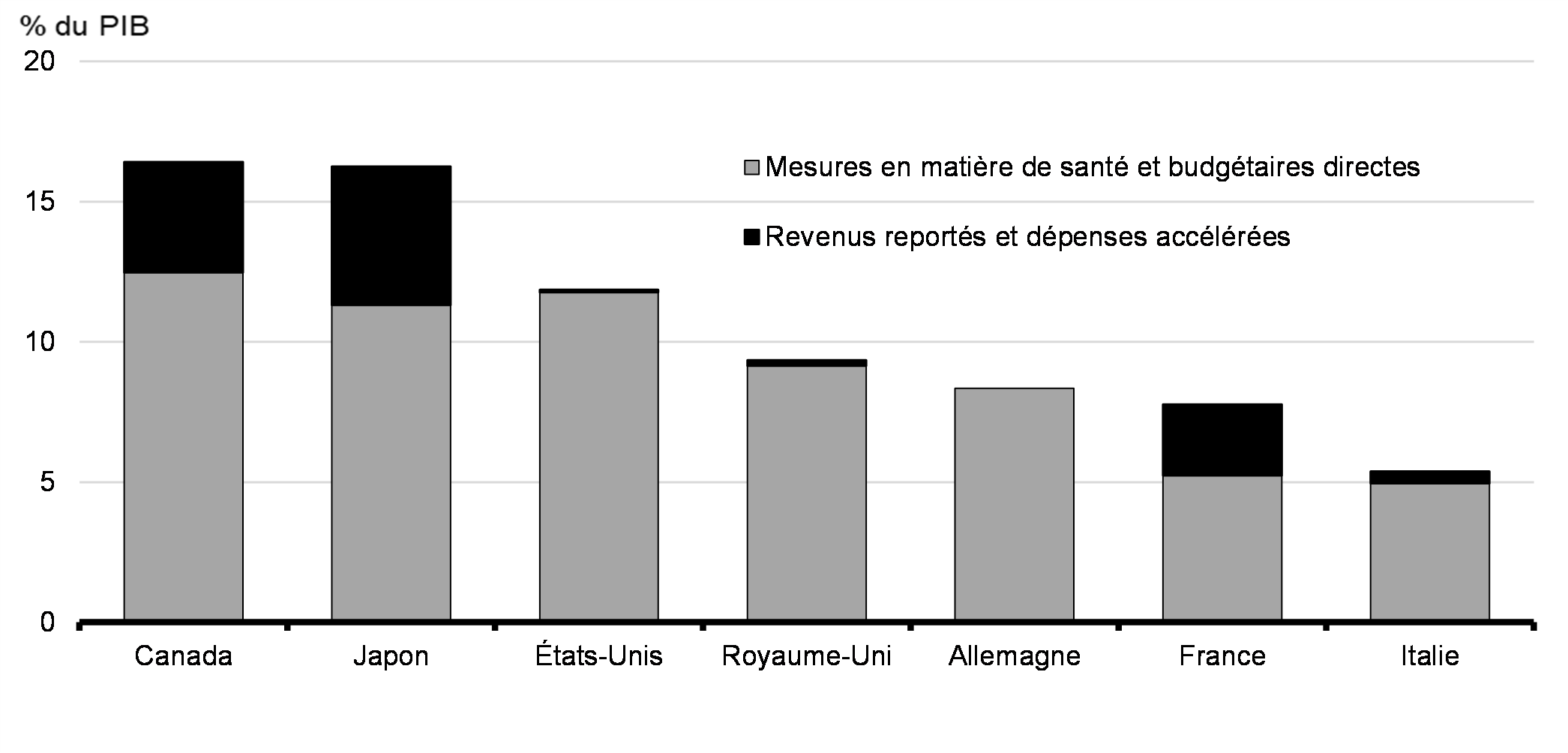

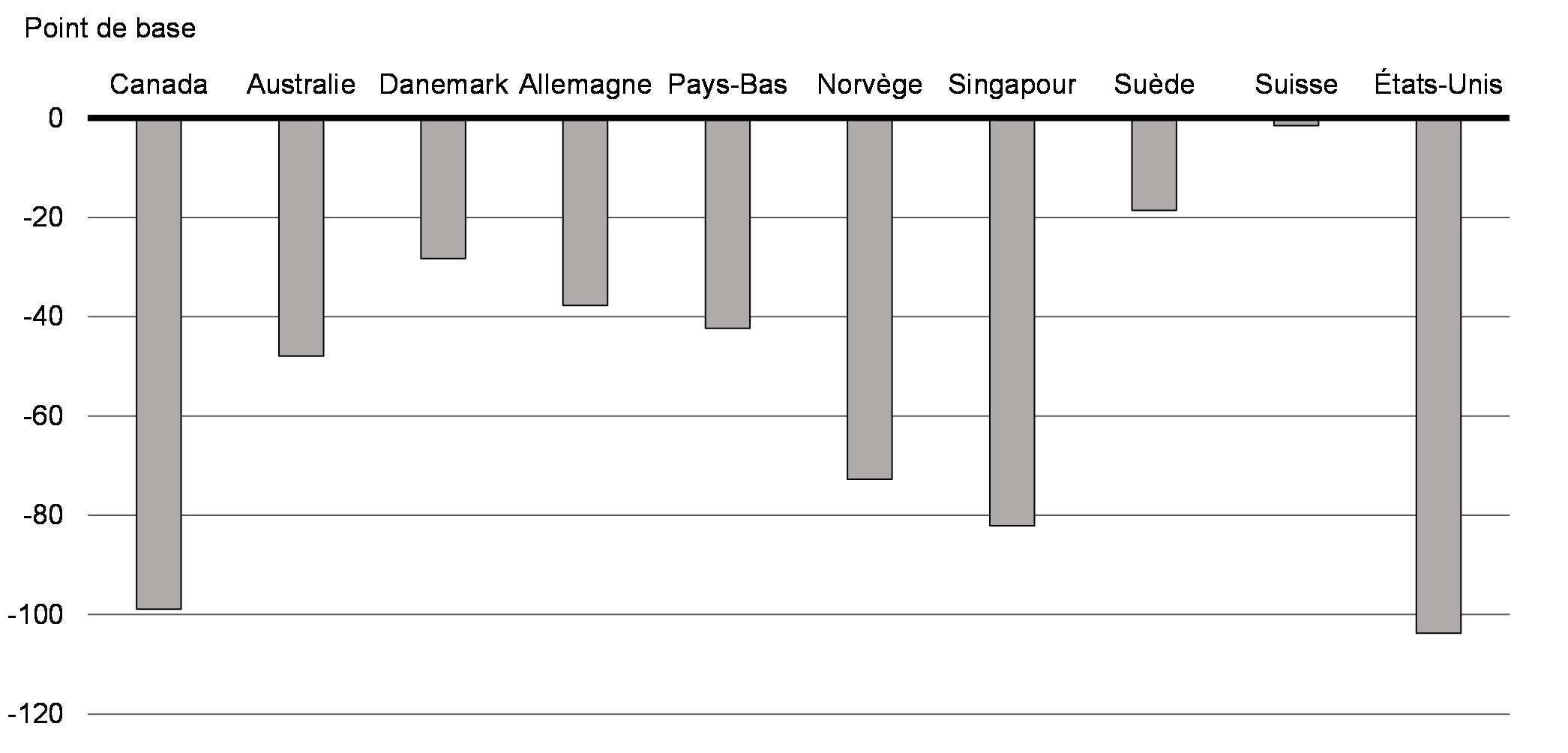

Le gouvernement fédéral a fourni plus de 8 dollars sur chaque montant de 10 dollars dépensés au Canada pour lutter contre la COVID-19 et soutenir les Canadiens. Assurer la transition durant cette crise demeure l’un des piliers clés du plan d’intervention économique du gouvernement. L’impact budgétaire étant d’environ 407 milliards de dollars, ou 19 % du PIB, l’une des plus fortes des pays du G7 (graphique 4.8), la lutte contre la pandémie est la plus importante intervention financière du gouvernement du Canada depuis la Seconde Guerre mondiale. Le gouvernement a fourni aux entreprises et aux familles canadiennes une aide financière salutaire pour les sortir de la crise et les aider à éviter la catastrophe financière, et il est toujours à même de continuer à les appuyer.

Soutien stratégique budgétaire important annoncé dans l’ensemble des pays du G7

Le gouvernement du Canada continuera de déployer toute la capacité financière nécessaire pour lutter contre la pandémie, conformément aux recommandations du FMI et de l’Organisation de coopération et de développement économiques. Il continuera également de collaborer avec les provinces, les territoires et les autres gouvernements pour sauver des vies et maintenir les moyens de subsistance des citoyens, ainsi que pour appuyer les Canadiens et les entreprises canadiennes tant et aussi longtemps que cette crise durera. Les Canadiens ne devraient pas avoir à s’endetter lorsque leur gouvernement est mieux placé pour assumer ces dettes.

« Nous sommes bien évidemment désireux de voir le maintien d’une aide salutaire aux entreprises et aux travailleurs. Notre message principal est le suivant : ne coupez pas l’aide prématurément. »

4.5.1 Maintenir notre avantage du faible niveau d’endettement

La situation budgétaire solide du gouvernement fédéral signifie que le Canada a suffisamment de marge de manœuvre pour emprunter, au besoin, afin de relever les défis liés à la COVID-19. Au terme de la crise, le Canada devrait conserver l’avantage que constitue une dette peu élevée. Le gouvernement continuera de protéger l’avantage du niveau d’endettement du Canada de sorte que les coûts d’emprunt demeurent faibles et que les générations futures n’aient pas à traîner le fardeau de l’endettement lié à la COVID-19.

4.5.2 L’endettement lié à la COVID-19 est abordable

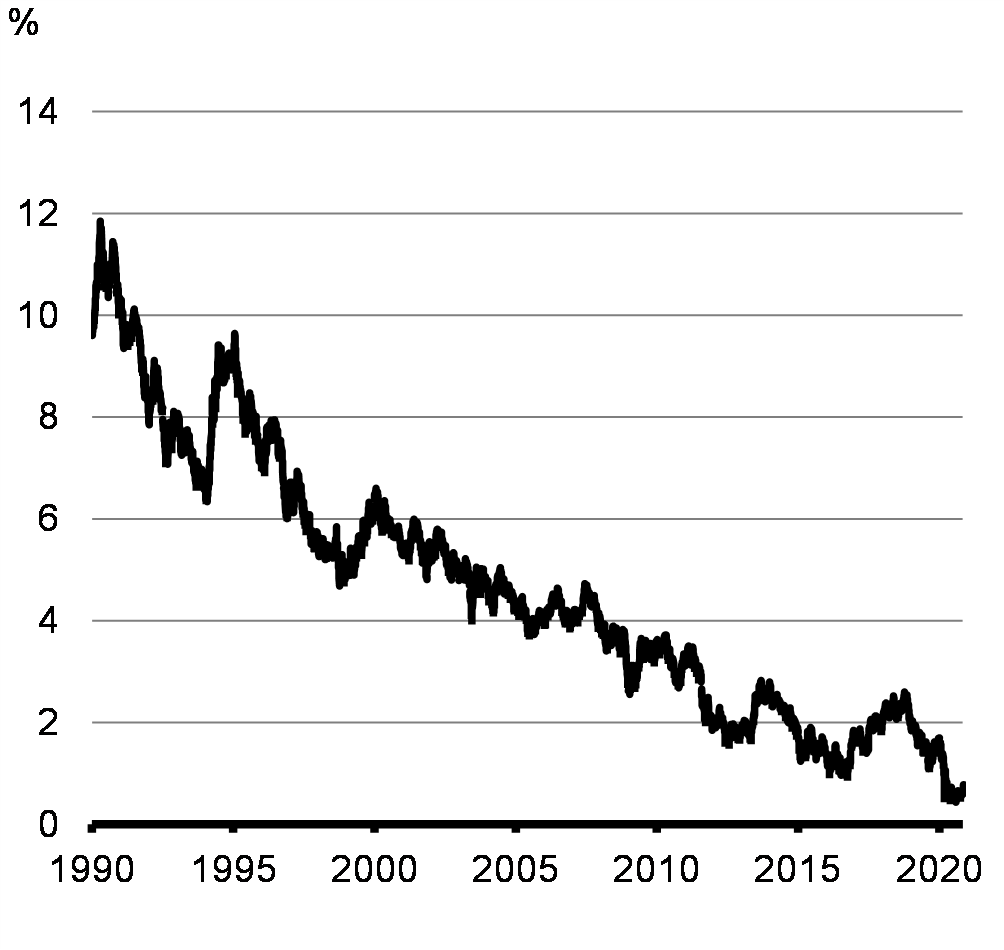

En parallèle à une baisse mondiale substantielle de la croissance et des prix, les banques centrales de partout dans le monde, y compris la Banque du Canada, ont pris des mesures sans précédent pour assouplir les politiques monétaires aussi longtemps que cela sera nécessaire en ramenant les taux directeurs à leurs limites inférieures et en mettant en œuvre des programmes d’achat d’actifs du gouvernement. Ces deux facteurs ont entraîné une chute drastique des taux d’intérêt dans la plupart les pays (graphique 4.9), rendant les nouvelles émissions de dette publique considérablement plus abordables. Le gouvernement fédéral a pu refinancer sa dette existante et financer de nouveaux emprunts à des taux atteignant un creux historique, ce qui a donné lieu aux coûts les plus faibles du service de notre dette nationale, par rapport à notre économie, depuis plus d’un siècle (graphique 4.10).

Si l’on procède à une comparaison avec l’endettement de certains autres pays, on constate des baisses de coûts d’emprunt figurant parmi les plus importantes qui soient depuis le début de l’année. En réponse à cette évolution sans précédent, le gouvernement a rajusté sa stratégie de gestion de la dette par l’immobilisation de ces faibles taux en émettant plus de titres d’emprunt à long terme, ce qui contribuera à réduire l’exposition aux prochaines hausses des taux d’intérêt (voir l’annexe 2).

Changement du rendement des obligations à 10 ans depuis le 1er janvier 2020, pays AAA

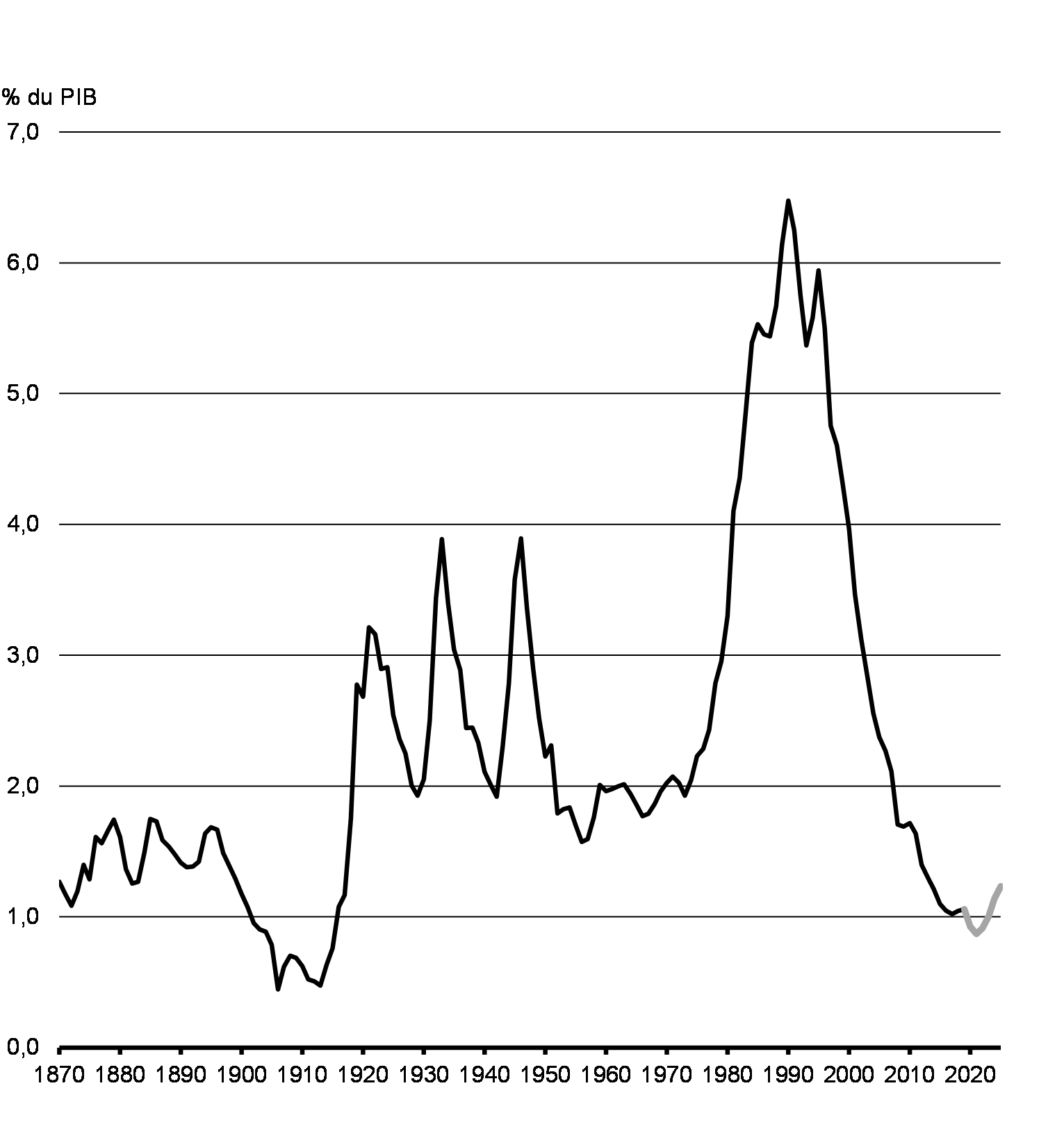

Bien qu’il soit vrai que la dette fédérale sera considérablement plus élevée que ce à quoi nous nous étions habitués au cours des dernières années, la situation n’est pas celle des années 1990. À l’époque, le ratio de la dette par rapport au PIB avait atteint un sommet historique et les frais de service de la dette dépassaient 6,0 % du PIB – le taux le plus haut jamais enregistré. Les événements récents décrits ci-dessus indiquent, malgré la forte augmentation du ratio de la dette fédérale au PIB de cette année, que les frais de la dette fédérale devraient baisser à moins de 1 % du PIB en 2020-2021, et augmenter très modestement par la suite, pour s’établir à 1,2 % d’ici 2025-2026 et se maintenir à un niveau figurant parmi les plus bas depuis plus d’un siècle (graphique 4.11). Comme il est indiqué à l’annexe 2, le gouvernement profite de ces taux historiquement faibles pour verrouiller la dette à des taux abordables pour les décennies à venir.

Rendements sur 10 ans des obligations du gouvernement du Canada

Frais de la dette publique, de 1870-1871 à 2025-2026

4.5.3 Soutien considérable aux provinces et aux territoires

L’engagement du gouvernement consiste à veiller à ce que les provinces et les territoires soient en mesure de fournir les services sociaux et sanitaires essentiels dont les Canadiens ont besoin. Le gouvernement a déjà annoncé un soutien direct aux provinces et aux territoires, dont plus de 24 milliards de dollars ont été mis à leur disposition jusqu’à présent. Ce soutien s’ajoute au financement régulièrement accordé aux provinces et aux territoires par l’intermédiaire de transferts importants et d’accords bilatéraux, qui totalisent plus de 85 milliards en 2020-2021.

De plus, grâce aux investissements sans précédent du gouvernement fédéral pour contribuer à la stabilisation de l’économie à l’aide de vastes mesures pour soutenir les entreprises et les Canadiens, les assiettes fiscales provinciales et territoriales profiteront des effets économiques de la Prestation canadienne d’urgence, de la Subvention salariale d’urgence du Canada, du Compte d’urgence pour les entreprises canadiennes et d’autres programmes. Les revenus fiscaux provinciaux-territoriaux devaient être augmentés d’environ 17 milliards de dollars en 2020-2021 à la date de publication du Portrait économique et budgétaire. Des améliorations apportées à ces programmes et mises en œuvre après le Portrait économique et budgétaire de 2020, en plus de nouvelles mesures de soutien, augmenteront cette incidence sur les revenus fiscaux provinciaux-territoriaux.

De plus, le gouvernement fédéral réformera le Programme de stabilisation fiscale afin d’offrir un filet de sécurité plus efficace aux provinces qui sont confrontées à une baisse de leurs recettes hors du commun. Cet ensemble de mesures proposé devrait donner lieu à un soutien supplémentaire en milliards de dollars pour les provinces en 2020-2021, selon les perspectives provinciales actuelles.

Moderniser le Programme de stabilisation fiscale

La pandémie de la COVID-19 a un impact négatif sur les revenus du gouvernement, y compris au niveau provincial. Le Programme de stabilisation fiscale a été créé dans le but de fournir une aide financière aux provinces qui font face à des baisses considérables de leurs revenus découlant de ralentissements économiques hors du commun. Il offre une aide financière à toute province qui subit une baisse de ses revenus non liés aux ressources de plus de 5 %, d’un exercice à l’autre, ou de plus de 50 % de ses revenus liés aux ressources comportant des ajustements pour tenir compte des interactions entre les sources de revenus. Les paiements sont actuellement plafonnés à 60 $ par personne pour un exercice donné. Dans certaines provinces, la pandémie peut causer des baisses de revenus si soudaines qu’elles deviennent admissibles au Programme fédéral de stabilisation budgétaire.

Le gouvernement fédéral a versé des paiements totalisant près de 2,6 milliards de dollars dans le cadre du programme depuis sa création en 1967, et toutes les provinces en ont profité à un moment ou à un autre. Plus récemment, des paiements de stabilisation fiscale ont été versés à l’Alberta (503 millions pour 2015-2016 et 2016-2017), à Terre-Neuve-et-Labrador (32 millions pour 2015-2016) et à la Saskatchewan (20 millions pour 2016-2017).

Le Programme de stabilisation fiscal a fait l’objet d’un examen pour la dernière fois en 1995. À la suite d’une demande de modernisation des gouvernements provinciaux et territoriaux ainsi que d’universitaires, le gouvernement propose de moderniser le Programme de stabilisation fiscal comme suit :

-

Indexer le paiement maximal de 60 $ par habitant, fixé en 1987, à la croissance économique totale canadienne par personne depuis lors. Par conséquent, le plafond sera presque triplé et passera à 170 $ par personne en 2019-2020 et en 2020-2021, puis augmentera par la suite en fonction de la croissance économique canadienne par personne. Au cours des années où l’économie connaît une baisse, le plafond restera à son niveau de l’exercice précédent. Le plafond plus élevé s’appliquera aux demandes de stabilisation à compter de 2019-2020, et pourrait mettre à la disposition des provinces des milliards de dollars en aide supplémentaire à la suite du choc que représente la COVID-19. La ministre des Finances conservera le pouvoir discrétionnaire d’accorder des prêts sans intérêt pour les baisses de revenus admissibles qui dépassent le plafond.

-

Apporter des modifications techniques pour moderniser et simplifier le programme. Les modifications techniques s’appliqueront aux demandes de stabilisation à compter de 2021-2022. Plus particulièrement, ces modifications auront pour effet de :

- Permettre de finaliser les demandes environ un an plus tôt.

- Inclure les revenus des transferts de points d’impôt aux revenus admissibles au Programme de stabilisation fiscale.

- Ne plus pénaliser les provinces pour l’ajustement de leur régime fiscal en fonction de l’inflation, ce qui permettra à toutes les provinces d’être plus facilement admissibles aux paiements de stabilisation.

- Éliminer une incohérence dans la façon dont le programme traite les baisses entre 0 % et 5 % des revenus liés aux ressources et des revenus non liés aux ressources.

Ces changements feront en sorte que le programme, plus généreux, profitera aux provinces, lorsqu’elles en auront le plus besoin. L’incidence que ces changements auront sur les paiements qui devraient être versés en raison de la COVID‑19 se traduira par des milliards de dollars en soutien supplémentaire, montants qui dépassent les paramètres actuels.

Le gouvernement a l’intention d’instaurer des modifications législatives et réglementaires visant à mettre en œuvre ces changements.

4.6 Le plan pour une relance robuste et résiliente

Tandis que le Canada continue de lutter contre la COVID-19 et de veiller à ce que les Canadiens aient le soutien dont ils ont besoin, le gouvernement s’efforce également de mettre en place les bonnes mesures pour assurer une relance économique forte une fois que le virus sera éradiqué. Les mesures de stimulation seront axées sur des investissements permettant d’avoir une incidence réelle et tangible sur les emplois et la demande à court terme, tout en renforçant la compétitivité et la productivité du Canada à long terme. Le gouvernement réserve pour ces mesures de 3 % à 4 % du PIB, soit jusqu’à 100 milliards de dollars, au cours des trois prochains exercices financiers, afin de faire en sorte que nous soyons bien préparés pour rebâtir en mieux. Au cours des prochains mois, le gouvernement collaborera avec les Canadiens à l’élaboration d’un plan de stimulation et de relance qui permettra de créer une économie plus forte, plus inclusive, plus novatrice et plus résiliente.

4.6.1 Le choix du moment des dépenses consacrées à la relance est essentiel à son succès

Le gouvernement du Canada sait qu’il est essentiel que les dépenses relatives aux mesures de stimulation arrivent au bon moment. Nous devons accorder la priorité à l’éradication de la COVID-19, afin que notre économie soit prête pour la relance. En même temps, nous devons également faire preuve de prudence afin de ne pas encourager certains types d’activités économiques avant qu’ils ne soient sûrs. Notre plan de stimulation doit être déployé au bon moment, de façon à ce qu’il puisse stimuler un retour à la croissance robuste et compétitive. Nous ne pouvons pas simplement répéter ce qui a été fait par le passé, car la récession causée par la COVID-19 est sans pareille – perte de différents emplois, répercussions sur différents secteurs et incidences sur différents segments de la population.

Les premières mesures annoncées dans le présent Énoncé constituent une avance en vue des prochains investissements, qui jette les bases d’une économie forte et verte et qui soutient les bons emplois pour tous les Canadiens.

4.6.2 Les dépenses de stimulation seront à durée limitée

Toute dépense de stimulation sera temporaire. Les déficits seront forcément importants pour contrer la gravité de la récession causée par la COVID-19, mais à mesure que l’économie se rétablira et que la nécessité de mesures temporaires et de relance s’atténuera, le déficit diminuera.

4.7 Préserver l’avantage budgétaire du Canada

La dette publique a fortement augmenté dans le monde entier et, dans de nombreux pays, cette crise a mis en évidence des vulnérabilités budgétaires préexistantes. Le Canada se trouvait en position de force lorsque la pandémie a frappé, et ses antécédents, relativement à sa prudence en matière de gestion budgétaire, signifient que, malgré les mesures que le pays a prises pour contrer la crise, il continue de profiter d’une position budgétaire favorable par rapport aux autres pays.

La priorité budgétaire à court terme du gouvernement consiste à soutenir et à préserver l’économie canadienne pour les générations actuelles et futures. Le gouvernement continuera de fournir un soutien financier jusqu’à ce que l’économie soit fermement sur la bonne voie. Pour orienter ces efforts, le gouvernement suivra les progrès réalisés par rapport à plusieurs indicateurs connexes, sachant qu’aucun point de données unique n’est une représentation parfaite de la santé du marché de l’emploi. Parmi ces indicateurs figurent le taux d’emploi global, le niveau de chômage et les heures totales travaillées dans l’économie. Une approche fondée sur des données économiques permettra de s’assurer que la relance est bien adaptée aux besoins des Canadiens et à la situation actuelle. Des garde-fous budgétaires contribueront à déterminer le moment auquel la mesure de stimulation prendra fin. Ces déclencheurs, basés sur des données, nous permettront de savoir quand la remise sur pied faisant suite à la récession causée par la COVID-19 sera terminée. Nous pourrons à ce moment-là mettre fin aux dépenses de stimulation ponctuelles, pour revenir à une trajectoire budgétaire prudente et responsable fondée sur une cible budgétaire à long terme, que nous décrirons quand l’économie sera plus stable. La vaste approche du gouvernement pour lutter contre le coronavirus et ramener l’économie sur la bonne voie n’est pas illimitée. Les Canadiens peuvent être certains que ces mesures disparaîtront une fois qu’il ne sera plus nécessaire de soutenir l’économie.

Dans la lutte que mène le Canada pour contenir le virus et limiter ses répercussions, la stratégie économique et budgétaire du gouvernement permet une certaine souplesse en réponse à l’évolution des conditions sanitaires et économiques à court et à moyen terme, tout en assurant une croissance plus forte et en contribuant à la viabilité à long terme des finances publiques.

4.8 Un régime fiscal équitable

4.8.1 Un régime fiscal équitable pour l’économie numérique

À mesure que nous passons de plus en plus de temps en ligne, notre économie et notre société changent. Les confinements imposés par la pandémie de la COVID-19 ont accéléré la transition vers la numérisation, partout dans le monde et ici au Canada, au rythme de l’augmentation des activités en ligne des entreprises et des consommateurs. Le commerce de détail électronique a augmenté de près de 70 % au cours des huit premiers mois de l’exercice en cours. La numérisation de l’économie mondiale a fait en sorte qu’il est devenu plus facile pour les entreprises de vendre leurs produits et services n’importe où dans le monde, de n’importe où.

Selon les règles actuelles, les entreprises numériques étrangères peuvent vendre leurs produits et services aux Canadiens sans percevoir la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH), ce qui impose aux consommateurs canadiens le fardeau de verser la taxe de vente. Ces ventes sans TPS/TVH donnent aux sociétés numériques établies à l’étranger un avantage injuste et nuisent à la compétitivité des entreprises canadiennes. Elles privent également le gouvernement de recettes fiscales qui pourraient servir à améliorer la vie de tous.

Le gouvernement propose un certain nombre de changements visant à équilibrer les règles du jeu, par l’application de la TPS/TVH à tous les produits et services consommés au Canada, peu importe la façon dont ils sont fournis ou qui les fournit. En même temps, le gouvernement continuera de collaborer avec la communauté internationale, les provinces et les intervenants pour s’assurer que le régime de taxe de vente est équitable et qu’il met les entreprises canadiennes et étrangères sur le même pied d’égalité.

Le gouvernement propose également une mesure à l’égard de l’impôt sur le revenu des sociétés afin de s’assurer que les sociétés numériques paient leur juste part d’impôt relativement à leurs activités au Canada.

4.8.1.1 Taxation équitable des produits numériques et des services transfrontaliers

À l'heure actuelle, les fournisseurs étrangers qui ne sont pas physiquement établis au Canada ne sont pas tenus de percevoir la TPS/TVH sur les produits numériques ou les services – comme les applications mobiles, les jeux vidéo en ligne et la diffusion de vidéos et de musique en continu. À cause de cette situation, les fournisseurs canadiens de produits numériques et de services sont clairement désavantagés d'un point de vue compétitif.

-

Afin de pouvoir mettre tout le monde sur le même pied d’égalité, le gouvernement propose que les fournisseurs étrangers qui vendent des produits numériques ou des services aux consommateurs canadiens soient tenus de s’inscrire aux fins de la TPS/TVH, de la percevoir et de la verser sur leurs ventes taxables aux consommateurs canadiens.

De plus, les Canadiens achètent souvent des produits numériques ou des services par l'entremise de plateformes du marché numérique (par exemple, « les magasins d'applications »). Afin de s'assurer que la TPS/TVH s'applique également à ces ventes, le gouvernement propose que les plateformes du marché numérique soient tenues de s'inscrire aux fins de la TPS/TVH, de la percevoir et de la verser sur les ventes de fournisseurs étrangers à des Canadiens de produits numériques ou de services qu'elles facilitent. Cette mesure permettra d'assurer une plus grande équité pour les détaillants canadiens.

Afin de promouvoir la conformité, le gouvernement propose que les fournisseurs étrangers et les plateformes du marché numériques puissent s’inscrire aux fins de la TPS/TVH dans le cadre d’un régime spécial simplifié et d’en rendre compte.

Cette proposition est conforme aux recommandations de l’Organisation de coopération et de développement économiques sur l’économie numérique, ainsi qu’aux mesures prises par de nombreux autres pays et administrations.

La date d’entrée en vigueur proposée de ces changements est le 1er juillet 2021, ce qui donnera au gouvernement le temps de consulter les intervenants sur les changements proposés, et aux intervenants, le temps de se conformer à ces propositions.

On estime que la mesure proposée augmentera les recettes fédérales de 1,2 milliard de dollars sur cinq ans, à compter de l’exercice 2021-2022.

4.8.1.2 Taxation équitable des biens fournis par l'entremise d'entrepôts de distribution

Les Canadiens font de plus en plus d'achats en ligne. Les fournisseurs en ligne et les plateformes numériques qui les hébergent sont souvent situés à l'extérieur du Canada, mais se servent d'entrepôts de distribution établis au Canada pour entreposer les biens et les livrer rapidement aux Canadiens.

Selon les règles actuelles, les fournisseurs étrangers ne sont pas généralement tenus de percevoir la TPS/TVH sur le prix final payé lorsque leurs biens sont vendus au Canada. Cela inclut lorsque les ventes sont effectuées par l'entremise de plateformes numériques. Par comparaison, les fournisseurs canadiens qui ont recours à des plateformes numériques et à des entrepôts de distribution au Canada sont tenus de percevoir la TPS/TVH sur le prix final payé pour leurs biens. Cette situation désavantage les fournisseurs canadiens.

Cadre des résultats relatifs aux sexes

Égalité des sexes et diversité au Canada

-

Leadership et participation à la démocratie

En 2017, 12 % des petites et moyennes entreprises (PME) évoluaient dans le domaine du commerce de détail. Les entreprises appartenant à des hommes étaient moins susceptibles de faire partie de cette industrie (10 %) par rapport aux entreprises appartenant à des femmes (18 %). Les entreprises appartenant à des Autochtones et les entreprises appartenant à des minorités visibles étaient également plus susceptibles d’être dans le domaine du commerce de détail (17 % et 14 %, respectivement), tandis que seulement 2 % des entreprises appartenant à des personnes handicapées faisaient partie de cette industrie. Environ 12 % des entreprises appartenant également à des hommes et à des femmes étaient des entreprises du domaine du commerce de détail, tout comme les entreprises appartenant à des membres de la même famille.

- Afin de mettre les fournisseurs canadiens et étrangers sur un même pied d’égalité, le gouvernement propose d’appliquer la TPS/TVH à tous les biens achetés par des Canadiens qui sont entreposés dans des entrepôts de distribution au Canada. Selon cette proposition, la TPS/TVH devra être perçue et versée par le fournisseur étranger ou la plateforme numérique qui facilite la vente.

La date d’entrée en vigueur proposée de ces changements est le 1er juillet 2021, ce qui donnera au gouvernement le temps de consulter les intervenants sur les changements proposés, et aux intervenants, le temps de se conformer à ces propositions.

On estime que la mesure proposée augmentera les recettes fédérales de 1,6 milliard de dollars sur cinq ans, à compter de l’exercice 2021-2022.

4.8.1.3 Taxation équitable des logements provisoires offerts au moyen d'une plateforme numérique

De plus en plus, les propriétaires louent leur résidence ou d’autres immeubles résidentiels par l’entremise de plateformes numériques pendant de courtes périodes. Il se peut que ces propriétaires ne soient pas au courant des exigences applicables en matière de TPS/TVH en ce qui a trait à ces locations. De plus, aucune responsabilité n’est assumée en vertu des règles actuelles pour ce qui est de la perception de la TPS/TVH par l’intermédiaire des plateformes par lesquelles se font ces locations. Ces facteurs font en sorte que la TPS/TVH n’est pas appliquée de façon uniforme et qu’un plus grand nombre de fournisseurs d’hébergement canadiens traditionnels, comme les hôtels, se retrouvent désavantagés d’un point de vue compétitif.

La popularité croissante du secteur a également donné lieu à un nombre croissant de maisons et d’immeubles habituellement utilisés comme logements de location à long terme transformés en des logements de location à court terme. Même si les données sur les logements à court terme sont limitées, on peut lire dans une étude de 2019 que plus de 30 000 logements au Canada étaient fréquemment utilisés à cette fin. Pour de nombreuses personnes qui vivent dans les plus grandes villes du Canada, le nombre limité de logements à long terme fait en sorte qu’il est plus difficile de se payer une maison.

- Afin d’améliorer la conformité à la TPS/TVH et d’assurer l’équité dans l’ensemble du secteur du logement, le gouvernement propose d’appliquer la TPS/TVH à tous les logements provisoires à court terme offerts au Canada par l’intermédiaire d’une plateforme. En vertu de cette proposition, la TPS/TVH devra être perçue et versée – soit par le propriétaire, soit par la plateforme de logements numérique – sur les logements à court terme qui sont offerts au Canada par l’intermédiaire d’une plateforme de logements numérique.

La date d’entrée en vigueur proposée de ces changements est le 1er juillet 2021, ce qui donnera au gouvernement le temps de consulter les intervenants sur les changements proposés, et aux intervenants, le temps de se conformer à ces propositions.

On estime que la mesure proposée augmentera les recettes fédérales de 360 millions de dollars sur cinq ans, à compter de l’exercice 2021-2022. Comme il est mentionné au chapitre 3, le gouvernement investit également dans les logements abordables.

Impôt sur le revenu des sociétés et numérisation à l’échelle internationale

Le gouvernement s’engage à faire en sorte que tout le monde paie sa juste part, afin que le Canada ait toujours les ressources nécessaires pour investir dans les gens et de pouvoir maintenir une économie robuste. Pour ce qui est de l’impôt sur le revenu des sociétés, cela signifie que les sociétés de tous les secteurs, y compris les sociétés numériques, doivent payer leur juste part d’impôt relativement à leurs activités au Canada. Il est important que les règles fiscales tiennent compte des nouvelles façons de faire des entreprises, lorsqu’elles exercent des activités à valeur ajoutée dans une administration. Celles-ci comprennent les moyens numériques à distance, comme la collecte de données sur les utilisateurs et les contributions au contenu. Il est également important, à l’échelle internationale, que l’on dispose d’outils pour que tous les pays puissent protéger leur assiette fiscale contre l’évitement sous la forme de transferts de bénéfices internationaux.

Le gouvernement reconnaît les avantages mutuels de la coordination multilatérale en matière de taxation internationale et, par conséquent, préfère une approche multilatérale pour aborder ces questions. Nous avons besoin d’un régime fiscal moderne dans le cadre duquel toutes les sociétés paient leur juste part. Le Canada collabore avec ses partenaires internationaux à un processus mené par l’Organisation de coopération et de développement économiques en vue d’élaborer une approche coordonnée d’ici la mi-2021. Le gouvernement demeure résolu à trouver une solution multilatérale, mais est préoccupé par le retard qui a été pris pour l’obtention d’un consensus. Ainsi, le gouvernement proposera de mettre en œuvre une taxe imposée aux sociétés offrant des services numériques, qui entrerait en vigueur le 1er janvier 2022, jusqu’à ce qu’une approche commune acceptable la remplace. À titre provisoire, on estime que cette nouvelle mesure ferait augmenter les revenus fédéraux de 3,4 milliards de dollars sur 5 ans, à compter de l’exercice 2021-2022. D’autres renseignements seront annoncés dans le budget de 2021.

4.8.2 Accroître l’équité fiscale et renforcer la conformité

Depuis 2015, le gouvernement du Canada fait la promotion d’une plus grande équité du régime fiscal. Le gouvernement s’est efforcé d’éliminer les échappatoires et les mesures dont profitent les plus riches de façon disproportionnée et de contrer l’évasion fiscale.

Par l’intermédiaire du présent Énoncé économique de l’automne, le gouvernement énonce les prochaines étapes de son effort continu en vue d’améliorer l’équité du régime fiscal. Ces mesures permettront d’accroître la confiance des Canadiens dans le caractère équitable du système.

Pour aider à bâtir un Canada plus équitable, le gouvernement examine également de nouvelles façons d’utiliser le régime fiscal pour répondre à la hausse des inégalités extrêmes en matière de richesse, conformément à ce qui a été présenté dans le discours du Trône.

4.8.2.1 Options d’achat d’actions des employés

Les options d’achat d’actions des employés, qui permettent à ces derniers d’acheter des actions de leur employeur selon un prix fixé à l’avance, constituent une forme de rémunération de rechange à laquelle les entreprises ont recours en vue d’attirer et d’embaucher des employés. Par exemple, de nombreuses petites entreprises en croissance qui ne sont pas encore en mesure d’offrir des salaires compétitifs à leurs employés utilisent les options d’achat d’actions comme outil pour attirer des candidats et maintenir en poste leurs employés.

La déduction pour option d'achat d'actions des employés appuie cet objectif en imposant l'avantage au titre des options d'achat d'action, à un taux correspondant à la moitié du taux normal de l'impôt sur le revenu des Canadiens, soit le même taux que les gains en capital. Toutefois, les résultats observés portent à croire que la déduction pour options d'achat d'actions des employés est régressive, faisant en sorte que les Canadiens à revenu élevé profitent de façon disproportionnée de ce traitement fiscal préférentiel.

Le gouvernement a annoncé dans le budget de 2019 son intention d’effectuer des changements visant à limiter l’avantage de la déduction pour options d’achat d’actions des employés à l’égard des Canadiens à revenu élevé qui sont des employés de grandes entreprises bien établies.

En juin 2019, le gouvernement a publié des propositions législatives préliminaires et a lancé des consultations visant à obtenir les commentaires des intervenants sur les caractéristiques des entreprises qui devraient être considérées comme des entreprises en démarrage, émergentes et en expansion en vue d'exempter ces sociétés des nouvelles règles fiscales sur les options d'achat d'actions des employés.

- Pour faire suite à l’annonce du mois de juin 2019 et aux commentaires émis par les intervenants au cours des consultations, le gouvernement propose d’apporter les modifications suivantes aux règles fiscales sur les options d’achat d’actions des employés :

- Une limite annuelle de 200 000 $ s'appliquera à l'octroi d'options d'achat qui peuvent être admissibles à la déduction pour option d'achat d'actions des employés. Cette limite sera fondée sur la juste valeur marchande des actions sous-jacentes aux options, au moment de l'octroi des options.

- Les options d’achat d’actions accordées par des sociétés privées sous contrôle canadien (SPCC) ne seront pas assujetties à la nouvelle limite. Cette modification répond à l’objectif du gouvernement – déjà mentionné précédemment – d’éviter que les entreprises en démarrage soient touchées par ce changement.

- Compte tenu du fait qu'il se peut que certaines sociétés qui ne sont pas des SPCC soient en démarrage, émergentes ou en expansion, les employeurs qui ne sont pas des SPCC et dont les revenus bruts annuels sont de 500 millions de dollars ou moins ne seront pas assujettis à la nouvelle limite.

Cette approche permettra de faire en sorte que les entreprises canadiennes en démarrage et émergentes qui créent des emplois puissent continuer de croître, de se développer et d’attirer des employés de grand talent, tout en limitant l’avantage de la déduction pour options d’achat d’actions des employés à l’égard des Canadiens à revenu élevé qui travaillent dans des entreprises bien établies. Ces nouvelles règles rendront le régime fiscal des options d’achat d’actions des employés plus juste et équitable pour les Canadiens et, lorsqu’elles seront intégralement entrées en vigueur, elles devraient générer chaque année des revenus fiscaux fédéraux d’environ 200 millions de dollars.

Les nouvelles règles s’appliqueront aux options d’achat d’actions des employés accordées à compter du 1er juillet 2021.

4.8.2.2 Imposer l’utilisation improductive des logements au Canada par des propriétaires étrangers non-résidents

Trop souvent, le prix des maisons est hors de portée des Canadiens, surtout pour ceux qui cherchent à acheter une première maison. La demande spéculative des investisseurs étrangers non-résidents contribue à un grand nombre de logements inabordable. Afin d’aider à rendre le marché du logement plus sûr et plus abordable pour les Canadiens, le gouvernement est résolu à s’assurer que les propriétaires étrangers non-résidents qui se servent tout simplement du Canada comme d’un endroit où stocker passivement leur richesse dans le logement paient leur juste part.

Le gouvernement prendra des mesures cette année pour mettre en œuvre une mesure fiscale nationale visant l’usage improductif des logements au Canada appartenant à des non-résidents et non-Canadiens, pratique qui soustrait ces biens de l’offre de logements à l’échelle nationale.

4.8.2.3 Renforcer la conformité aux règles fiscales

Les taxes et les impôts constituent une part du financement des services gouvernementaux dont bénéficient les Canadiens, notamment les soins médicaux, grâce auxquels nous sommes en bonne santé. Ils nous fournissent un filet de sécurité sociale qui, en temps de crise, sert de bouée de sauvetage à la population canadienne. Ils créent des possibilités par l’intermédiaire d’investissements dans l’innovation et de nouvelles infrastructures qui peuvent contribuer à la croissance économique. Les services gouvernementaux contribuent à ce que le Canada demeure un endroit où personne ne sera laissé de côté.

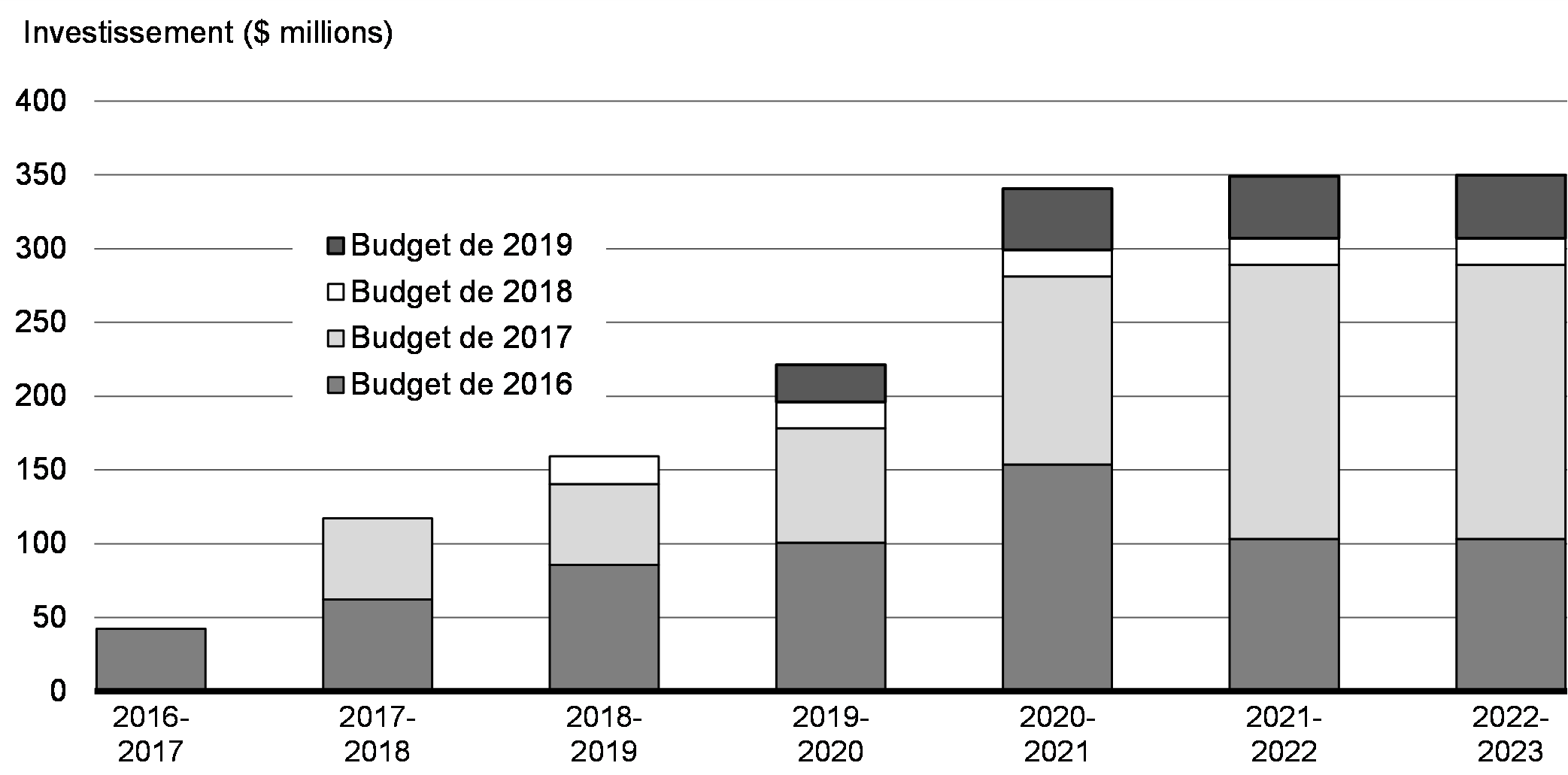

C’est pourquoi, depuis le budget de 2016, le gouvernement s’est engagé à verser un financement de 350 millions de dollars par année de manière continue afin de permettre à l’Agence du revenu du Canada (ARC) de contrer l’évasion fiscale et l’évitement fiscal abusif. Ces investissements ciblent un éventail de stratagèmes fiscaux complexes dans des secteurs comme l’évasion fiscale à l’étranger et l’économie clandestine. Les efforts du gouvernement ont généré des résultats positifs.

- En s’appuyant sur ces investissements, le gouvernement propose un montant supplémentaire de 606 millions de dollars sur cinq ans, à compter de 2021-2022, pour permettre à l’ARC de financer de nouvelles initiatives et de prolonger les programmes existants visant l’évasion fiscale internationale et l’évitement fiscal abusif. Plus particulièrement, l’ARC embauchera d’autres vérificateurs spécialisés en comptes étrangers pour pouvoir concentrer ses recherches sur les personnes qui évitent les taxes et les impôts en dissimulant leurs revenus et leurs biens à l’étranger, améliorera la fonction d’audit pour les déclarations de revenus à risque élevé, y compris celles des Canadiens fortunés, et renforcera sa capacité de lutter contre les crimes fiscaux, comme le blanchiment d’argent et le financement des activités terroristes, en mettant à niveau ses outils et en favorisant la coopération internationale.

Le gouvernement estime que ces mesures visant à lutter contre l’évasion fiscale internationale et l’évitement fiscal abusif permettront de recouvrer des revenus de 1,4 milliards de dollars sur cinq ans. Ce montant n’inclut pas les gains que retireront les provinces et les territoires par suite de ces initiatives, ce qui fera également augmenter leurs revenus fiscaux.

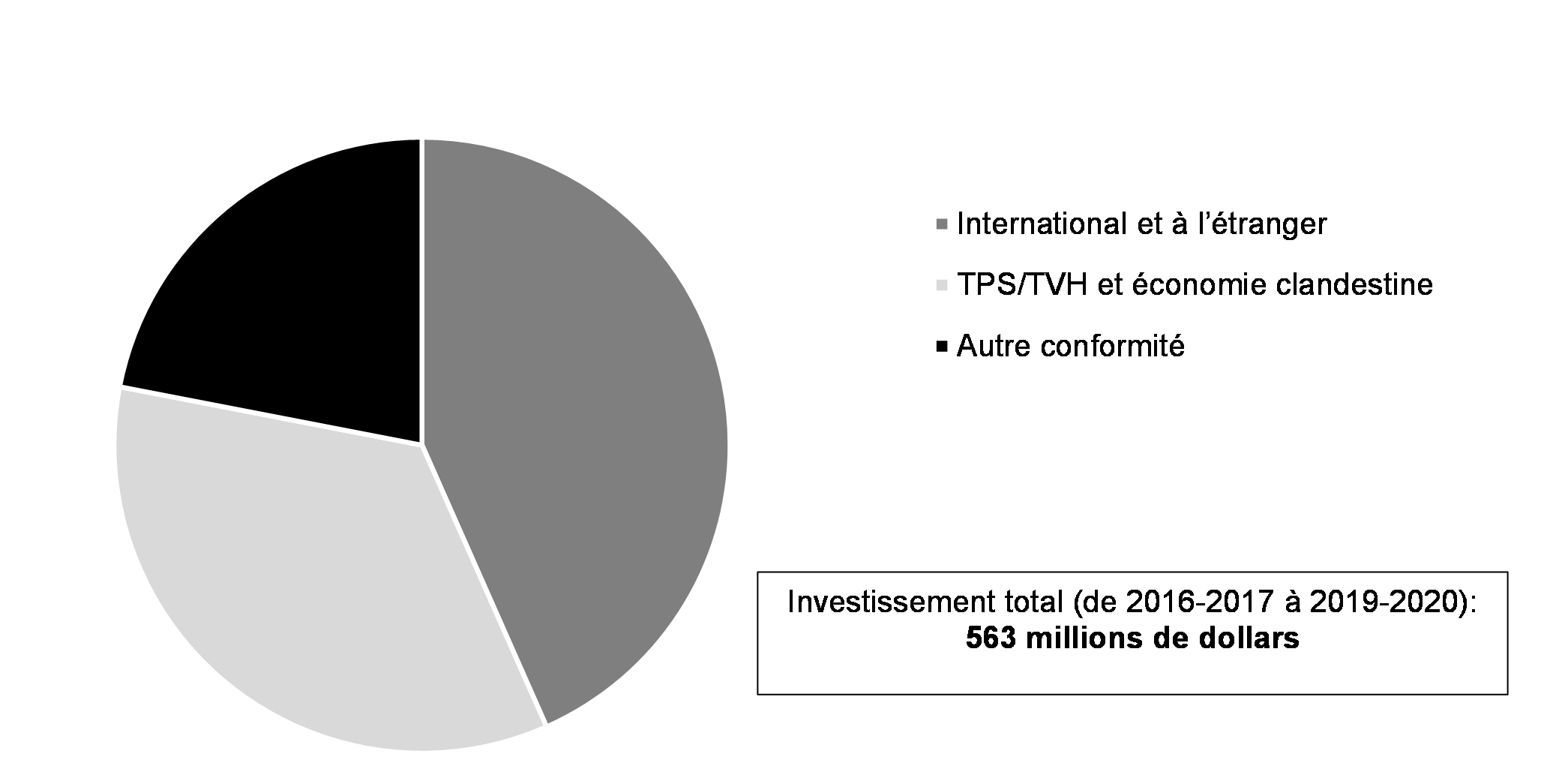

Investissements récents dans les mesures de conformité de l’ARC

Depuis le budget de 2016, le gouvernement s’est engagé à verser un financement de 350 millions de dollars par année de manière continue afin de permettre à l’ARC d’être mieux en mesure de contrer l’évasion fiscale et l’évitement fiscal abusif. Ces investissements ciblent des stratagèmes fiscaux complexes dans des secteurs comme l’évasion fiscale à l’étranger et l’économie clandestine. On estime que ces investissements supplémentaires ont déjà permis de percevoir des recettes fiscales fédérales de plus de 3 milliards.

Investissements récents dans les activités de conformité de l’ARC par exercice

Investissements dans les activités de conformité de l’ARC depuis le budget de 2016, par type

4.8.2.4 Modernisation des règles anti-évitement

Pendant trop longtemps, certains contribuables et certaines entreprises ont eu suffisamment de latitude pour créer des structures de plus en plus complexes leur permettant de réduire artificiellement leurs obligations fiscales d’une manière qui ne sert aucune fin économique, notamment par le transfert de leurs bénéfices vers d’autres pays et par la création de déductions fiscales artificielles. Pour s’attaquer à ce problème, le gouvernement lancera des consultations au cours des prochains mois sur la modernisation des règles anti-évitement canadiennes, plus particulièrement la règle générale anti-évitement. Il est essentiel, pour l’intégrité du régime fiscal, que nos règles anti-évitement soient mises à jour afin qu’elles soient suffisamment robustes pour permettre aux autorités fiscales et aux tribunaux de lutter contre cette planification fiscale complexe et abusive.

4.8.3 Simplifier la déduction pour frais de bureau à domicile

De manière inattendue, la COVID-19 force des millions de Canadiens à travailler à domicile. Ces Canadiens transforment leurs chambres, leurs sous-sols et leurs cuisines en bureaux, et doivent assumer une hausse de leurs dépenses ménagères pour faire leur travail. Ils peuvent déjà déduire certains frais de bureau à domicile aux fins de l’impôt, mais il est possible que les demandeurs qui en sont à leur première demande ne connaissent pas les règles des déductions, et qu’ils ignorent le fait que le processus de demande constitue un fardeau administratif supplémentaire pour les employeurs, qui sont déjà aux prises avec les répercussions de la pandémie de façon générale et qui doivent fournir des renseignements supplémentaires pour leurs employés qui sont admissibles.

Cadre des résultats relatifs aux sexes

Égalité des sexes et diversité au Canada

-

Participation à l’économie et la prospérité

En 2019, la capacité du Canada en matière de télétravail – la proportion des emplois qui pourraient vraisemblablement être exécutés à domicile dans des circonstances normales – s’élevait à 39 %. La capacité de télétravail des hommes (32 %) était inférieure à celle des femmes (46 %). Cette différence s’explique en partie par le fait que les hommes et les femmes travaillent souvent dans des secteurs différents. Par exemple, les tâches liées à des emplois de l’agriculture et de la construction, où les hommes sont surreprésentés, ne peuvent pas être réalisées à domicile. Les travailleurs financièrement vulnérables, dont les jeunes, les personnes ayant un diplôme d’études secondaires ou moins et les familles à faible revenu, avaient les capacités de télétravail les plus faibles.

- Afin de simplifier le processus tant pour les contribuables que les entreprises, l’ARC permettra aux employés qui auront travaillé à domicile en 2020 en raison de la COVID-19 et qui doivent assumer des frais modestes de présenter des déductions pouvant atteindre 400 $, fondées sur les heures travaillées à la maison, sans avoir à faire un suivi détaillé des dépenses. De façon général, ces personnes n’auront pas à fournir de formulaire signé de leur employeur. Cette mesure permettra aux contribuables de profiter de déductions auxquelles ils ont droit et de simplifier le processus de déclaration des revenus. L’ARC communiquera de plus amples renseignements au cours des prochaines semaines.

| 2020– 2021 |

2021– 2022 |

2022– 2023 |

2023- 2024 |

2024- 2025 |

2025- 2026 |

Totale | |

|---|---|---|---|---|---|---|---|

| 4.8.1 Un régime fiscal équitable pour l’économie numérique | 1 | -596 | -1 283 | -1 447 | -1 512 | -1 692 | -6 529 |

| Taxation équitable de produits et services numériques transfrontaliers | -166 | -243 | -257 | -267 | -282 | -1 215 | |

| Taxation équitable de produits fournis par l’intermédiaire d’entrepôts de traitement de commandes | -190 | -275 | -315 | -360 | -415 | -1 555 | |

| Taxation équitable des logements locatifs à court terme par l’intermédiaire de plateformes numériques | -40 | -65 | -75 | -85 | -95 | -360 | |

| Impôt sur le revenu des sociétés et numérisation à l’échelle internationale | - | -200 | -700 | -800 | -800 | -900 | -3 400 |

| 4.8.2 Accroître l’équité fiscale et renforcer la conformité | 210 | -20 | -92 | -205 | -240 | -336 | -684 |

| Options d’achat d’actions des employés | - | - | - | - | - | -55 | -55 |

| Renforcer la conformité aux règles fiscales | -20 | -92 | -205 | -240 | -281 | -839 | |

| 4.8.3 Simplifier la déduction pour frais de bureau à domicile | 210 | - | - | - | - | 210 | |

| Simplifier la déduction pour frais de bureau à domicile | 210 | - | 210 | ||||

| Chapitre 4 – Incidence budgétaire nette | 211 | -616 | -1 375 | -1 652 | -1 752 | -2 028 | -7 214 |

| Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Le chiffre 0 indique un montant nul ou inférieur à 500 000 dollars. | |||||||

Signaler un problème sur cette page

- Date de modification :