Archivé - Mesures fiscales :

Renseignements supplémentaires

Table des matières

- Mesures fiscales : Renseignements supplémentaires

- Aperçu

- Mesures visant l’impôt sur le revenu des particuliers

- Compte d’épargne libre d’impôt pour l’achat d’une première propriété

- Crédit d’impôt pour l’achat d’une habitation

- Crédit d’impôt pour la rénovation d’habitations multigénérationnelles

- Crédit d’impôt pour l’accessibilité domiciliaire

- Règle sur les reventes précipitées de biens immobiliers résidentiels

- Déduction pour la mobilité de la main-d’œuvre pour les gens de métier

- Crédit d’impôt pour frais médicaux à la maternité de substitution et autres frais

- Contingent des versements annuel pour les organismes de bienfaisance enregistrés

- Partenariats de bienfaisance

- Modifications à la Loi sur les allocations spéciales pour enfants et à la Loi de l’impôt sur le revenu

- Emprunt par les régimes de retraite à prestations déterminées

- Exigences en matière de déclaration pour les REER et les FERR

- Mesures visant l’impôt sur le revenu des sociétés

- Dividende pour la relance au Canada et impôt supplémentaire pour les banques et les assureurs-vie

- Crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone

- Incitatifs fiscaux pour les technologies propres – Thermopompes à air

- Crédit d’impôt pour l’exploration de minéraux critiques

- Actions accréditives pour les activités pétrolières, gazières et du charbon

- Déduction accordée aux petites entreprises

- Normes internationales d’information financière sur les contrats d’assurance (IFRS 17)

- Opérations de couverture et ventes à découvert par les institutions financières canadiennes

- Application de la règle générale anti-évitement aux attributs fiscaux

- Véritables transferts d’actions intergénérationnels

- SPCC en substance

- Mesures visant la fiscalité internationale

- Mesures visant les taxes de vente et d’accise

- Remboursement de la TPS/TVH pour soins de santé

- TPS/TVH sur la cession d’un contrat de vente par des particuliers

- Taxation des produits de vapotage

- Cadre de taxation du cannabis et administration générale en vertu de la Loi de 2001 sur l’accise

- Entente de règlement de l’OMC sur l’exonération du vin 100 % canadien

- Taxation de la bière

- Autre mesure fiscale

- Mesures annoncées antérieurement

- Avis de motion de voies et moyens visant à modifier la Loi de l’impôt sur le revenu et d’autres textes législatifs

- Avis de motion de voies et moyens visant à modifier la Loi sur la taxe d’accise

- Avis de motion de voies et moyens visant à modifier la Loi de 2001 sur l’accise

- Avis de motion de voies et moyens visant à modifier la Loi sur l’accise

Aperçu

Cette annexe présente des renseignements détaillés sur les mesures fiscales proposées dans le budget.

Le tableau 1 expose ces mesures ainsi que leur incidence financière.

La présente annexe contient également les avis de motions de voies et moyens visant à modifier la Loi de l’impôt sur le revenu, la Loi sur la taxe d’accise, la Loi de 2001 sur l’accise, la Loi sur l’accise ainsi que d’autres textes et un avant-projet de modification de divers règlements.

Dans cette annexe, la mention du jour du budget fait référence à la date de présentation du budget.

| 2021–2022 | 2022–2023 | 2023–2024 | 2024–2025 | 2025–2026 | 2026–2027 | Total | |

|---|---|---|---|---|---|---|---|

| Mesures visant l’impôt sur le revenu des particuliers | |||||||

| Compte d’épargne libre d’impôt pour l’achat d’une première propriété | - | - | 55 | 215 | 225 | 230 | 725 |

| Crédit d’impôt pour l’achat d’une habitation | 30 | 125 | 130 | 130 | 130 | 130 | 675 |

| Crédit d’impôt pour la rénovation d’habitations multigénérationnelles | - | 5 | 25 | 25 | 25 | 25 | 105 |

| Crédit d’impôt pour l’accessibilité domiciliaire | 3 | 15 | 15 | 15 | 15 | 15 | 78 |

| Règle sur les reventes précipitées de biens immobiliers résidentiels | - | -4 | -15 | -15 | -15 | -15 | -64 |

| Déduction pour la mobilité de la main-d’œuvre pour les gens de métier | 25 | 110 | 110 | 115 | 115 | 120 | 595 |

| Crédit d’impôt pour frais médicaux à la maternité de substitution et autres frais | 4 | 15 | 15 | 15 | 15 | 15 | 79 |

| Contingent des versements annuels pour les organismes de bienfaisance enregistrés | - | - | - | - | - | - | - |

| Partenariats de bienfaisance | - | 7 | 13 | 35 | 45 | 65 | 165 |

| Modifications à la Loi sur les allocations spéciales pour enfants et à la Loi de l’impôt sur le revenu | - | - | - | - | - | - | - |

| Emprunt par les régimes de retraite à prestations déterminées | - | - | - | - | - | - | - |

| Exigences en matière de déclaration pour les REER et les FERR | - | - | - | - | -20 | -30 | -50 |

| Mesures visant l’impôt sur le revenu des sociétés | |||||||

| Dividende pour la relance au Canada | - | -810 | -810 | -810 | -810 | -810 | -4,050 |

| Impôt supplémentaire pour les banques et les assureurs-vie | - | -290 | -460 | -430 | -430 | -445 | -2,055 |

| Crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone | - | 35 | 70 | 285 | 755 | 1,455 | 2,600 |

| Incitatifs fiscaux pour les technologies propres – Thermopompes à air | - | 9 | 15 | 10 | 10 | 9 | 53 |

| Crédit d’impôt pour l’exploration de minéraux critiques | - | 65 | 45 | 110 | 90 | 90 | 400 |

| Actions accréditives pour les activités pétrolières, gazières et du charbon | - | - | -1 | -2 | -3 | -3 | -9 |

| Déduction accordée aux petites entreprises | - | 10 | 165 | 160 | 160 | 165 | 660 |

| Normes internationales d’information financière sur les contrats d’assurance (IFRS17) | - | - | -575 | -630 | -565 | -580 | -2,350 |

| Opérations de couverture et ventes à découvert par les institutions financières canadiennes | - | -65 | -135 | -140 | -145 | -150 | -635 |

| Application de la règle générale anti-évitement aux attributs fiscaux | - | - | - | - | - | - | - |

| Véritables transferts d’actions intergénérationnels | - | - | - | - | - | - | - |

| SPCC en substance | - | -735 | -965 | -885 | -825 | -825 | -4,235 |

| Mesures visant la fiscalité internationale | |||||||

| Réforme fiscale internationale | |||||||

Pilier Un – Réaffectation des droits d’imposition3 |

- | - | - | - | - | - | - |

Pilier Deux – Impôt minimum mondial4 |

- | - | - | - | - | - | - |

| Partage de renseignements fiscaux sur les vendeurs en ligne de l’économie numérique | - | - | - | - | - | - | - |

| Coupons d’intérêts détachés | - | -80 | -125 | -140 | -145 | -150 | -640 |

| Mesures visant les taxes de vente et d’accise | |||||||

| Remboursement de la TPS/TVH pour soins de santé | - | 3 | 3 | 3 | 3 | 4 | 16 |

| TPS/TVH sur la cession d’un contrat de vente par des particuliers | - | -10 | -10 | -10 | -10 | -10 | -50 |

| Taxation des produits de vapotage | - | -69 | -145 | -145 | -145 | -150 | -654 |

| Cadre de taxation du cannabis et administration générale en vertu de la Loi de 2001 sur l’accise | - | - | - | - | - | - | - |

| Entente de règlement de l’OMC sur l’exonération du vin 100% canadien | - | -55 | -80 | -80 | -85 | -90 | -390 |

| Taxation de la bière | - | 1 | 2 | 2 | 2 | 2 | 9 |

| Autre mesure fiscale | |||||||

| Modifications à la Loi sur l’Accord définitif nisga’a pour faire progresser les mesures fiscales de l’Accord de taxation concernant la Nation Nisga’a | - | - | - | - | - | - | - |

1 Un montant positif représente une diminution des revenus; un montant négatif représente une augmentation des revenus. |

|||||||

Mesures visant l’impôt sur le revenu des particuliers

Compte d’épargne libre d’impôt pour l’achat d’une première propriété

Le budget de 2022 propose de créer un compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP), un nouveau compte enregistré permettant aux particuliers d’épargner en vue de l’achat de leur première maison. Les cotisations au CELIAPP seraient déductibles et le revenu gagné dans un CELIAPP ne serait pas assujetti à l’impôt. Les retraits admissibles d’un CELIAPP effectués en vue d’acheter une première propriété seraient non imposables.

Certains éléments clés de la conception du CELIAPP sont décrits ci-dessous. Le gouvernement publiera bientôt des propositions pour les éléments additionnels.

Admissibilité

Pour ouvrir un CELIAPP, le particulier devra être un résident du Canada et âgé d’au moins 18 ans. En plus, le particulier ne peut pas avoir vécu dans une propriété qui lui appartenait, selon le cas :

- à un moment donné dans l’année de l’ouverture du compte,

- lors des quatre années civiles précédentes.

Les particuliers seraient limités à faire des retraits non imposables relativement à une seule propriété au cours de leur vie.

Après avoir effectué un retrait non imposable pour l’achat d’une propriété, le particulier sera tenu de fermer ses comptes CELIAPP dans les douze mois suivant le premier retrait et n’aura pas le droit d’ouvrir un autre CELIAPP.

Cotisations

Le plafond à vie des cotisations serait de 40 000 $, sous réserve d’un plafond annuel de cotisation de 8 000 $. Le plafond annuel de cotisation serait disponible au complet à compter de 2023.

Les droits annuels de cotisation qui sont inutilisés ne pourraient pas être reportés, ce qui veut dire qu’un particulier qui cotise moins de 8 000 $ dans une année donnée serait toujours assujetti à un plafond de 8 000 $ dans les années subséquentes.

Un particulier pourrait détenir plus d’un compte CELIAPP, mais le montant total qu’un particulier verse à l’ensemble de ses comptes CELIAPP ne pourrait pas dépasser les plafonds annuels et à vie de cotisation au CELIAPP.

Retraits et transferts

Les montants retirés pour effectuer l’achat d’une première propriété admissible ne seraient pas assujettis à l’impôt. Les montants retirés à d’autres fins seraient imposables.

Pour accorder une marge de manœuvre, un particulier pourrait transférer les fonds d’un CELIAPP à un régime enregistré d’épargne-retraite (REER) (en tout temps avant la fin de l’année où ils atteignent l’âge de 71 ans) ou à un fonds enregistré de revenu de retraite (FERR). Les transferts à un REER ou à un FERR ne seraient pas imposables au moment du transfert, mais les montants seraient imposés au moment du retrait du REER ou du FERR de la façon habituelle. Les transferts ne viendraient pas réduire les droits de cotisation au REER disponibles du particulier et ne seraient pas limités par ces droits. Les retraits et les transferts ne rétabliraient pas les plafonds de cotisation au CELIAPP.

Si un particulier n’a pas utilisé les fonds de son CELIAPP pour l’achat d’une première propriété admissible dans les 15 ans suivant l’ouverture du CELIAPP, son CELIAPP devra être fermé. Toute épargne inutilisée pourrait être transférée à un REER ou à un FERR, ou devra autrement être retirée à titre imposable.

Les particuliers pourraient également transférer des fonds d’un REER à un CELIAPP sans conséquence fiscale, sous réserve de la limite à vie de 40 000 $ et du plafond de cotisation annuel de 8 000 $. Ces transferts ne rétabliraient pas le plafond de cotisation au REER d’un particulier.

Régime d’accession à la propriété

Le Régime d’accession à la propriété (RAP) permet aux particuliers de retirer jusqu’à 35 000 $ d’un REER en vue d’acheter une habitation sans avoir à payer d’impôt sur le retrait. Les montants retirés au titre du RAP doivent être remboursés dans un REER au cours d’une période maximale de 15 ans, commençant dès la deuxième année suivant le retrait.

Le RAP demeurera disponible conformément aux règles existantes. Cependant, le particulier n’aura pas le droit d’effectuer à la fois un retrait du CELIAPP et un retrait au titre du RAP relativement à l’achat de la même propriété admissible.

Date d’entrée en vigueur

Le gouvernement a l’intention de collaborer avec les institutions financières pour mettre en place l’infrastructure nécessaire pour permettre aux particuliers d’ouvrir un CELIAPP et de commencer à verser des cotisations à un moment donné en 2023.

Crédit d’impôt pour l’achat d’une habitation

Les contribuables qui achètent une première habitation admissible peuvent obtenir un allègement fiscal pouvant atteindre 750 $ en demandant le crédit d’impôt pour l’achat d’une première habitation. La valeur de ce crédit non remboursable se calcule en multipliant le montant du crédit (5 000 $) par le taux le plus bas d’imposition du revenu des particuliers (15 % en 2022). Toute fraction inutilisée du crédit peut être transférée à l’époux ou au conjoint de fait du particulier, à condition que le total combiné ne dépasse pas 750 $ en allègement fiscal.

Un particulier est un acheteur d’une première habitation si ni lui ni son époux ou conjoint de fait n’était propriétaire-occupant d’une autre habitation au cours de l’année civile de l’achat de l’habitation ou au cours des quatre années civiles précédentes. Ce crédit peut également être demandé à l’égard de l’acquisition d’une habitation par un particulier ayant droit au crédit d’impôt pour personnes handicapées ou au bénéfice de ce dernier, même s’il ne remplit pas la condition concernant l’achat d’une première habitation.

Une habitation admissible est une habitation que le particulier ou son époux ou conjoint de fait prévoit utiliser comme lieu principal de résidence au plus tard un an après son acquisition.

Le budget de 2022 propose de doubler le montant du crédit à 10 000 $, ce qui fournirait un allègement fiscal pouvant atteindre 1 500 $ aux acheteurs d’habitations admissibles. Les époux ou conjoints de fait continueraient de pouvoir se partager la valeur du crédit à condition que le total combiné ne dépasse pas 1 500 $ en allègement fiscal.

Cette mesure s’appliquerait aux acquisitions d’une habitation admissible effectuées à compter du 1er janvier 2022.

Crédit d’impôt pour la rénovation d’habitations multigénérationnelles

Le budget de 2022 propose d’instaurer un nouveau crédit d’impôt pour la rénovation d’habitations multigénérationnelles. Le crédit remboursable proposé reconnaîtrait les dépenses admissibles pour une rénovation admissible. Une rénovation admissible serait une rénovation qui crée un deuxième logement afin de permettre à une personne admissible (un aîné ou une personne handicapée) de vivre avec un proche admissible. La valeur du crédit serait 15 % du montant le moins élevé entre les dépenses admissibles et 50 000 $.

Personnes admissibles

Les aînés et les adultes handicapés seraient considérés comme des personnes admissibles aux fins du crédit d’impôt pour la rénovation d’habitations multigénérationnelles.

- Les aînés sont des personnes âgées de 65 ans ou plus à la fin de l’année d’imposition qui inclut la fin de la période de rénovation.

- Les adultes handicapés sont des personnes âgées de 18 ans ou plus à la fin de l’année d’imposition qui inclut la fin de la période de rénovation, et qui sont admissibles au crédit d’impôt pour personnes handicapées à tout moment durant cette année.

Proches admissibles

Aux fins de ce crédit, un proche admissible, à l’égard d’une personne admissible, serait un particulier âgé de 18 ans ou plus à la fin de l’année d’imposition qui inclut la fin de la période de rénovation, et qui est un parent, un grand-parent, un enfant, un petit-enfant, un frère, une sœur, un oncle, une nièce ou un neveu de la personne admissible (ce qui inclut l’époux ou le conjoint de fait de l’un de ces particuliers).

Demandeurs admissibles

Les personnes suivantes peuvent demander le crédit d’impôt pour la rénovation d’habitations multigénérationnelles :

- un particulier qui réside ordinairement, ou prévoit résider ordinairement, dans un logement admissible dans les douze mois après la fin de la période de rénovation et qui est :

- une personne admissible;

- l’époux ou le conjoint de fait de la personne admissible;

- un proche admissible, à l’égard d’une personne admissible;

- un proche admissible, à l’égard d’une personne admissible, qui est propriétaire du logement admissible.

Lorsqu’un ou plusieurs demandeurs présentent une demande relative à une rénovation admissible, le total de tous les montants demandés à l’égard de la rénovation admissible ne doit pas dépasser 50 000 $. Si les demandeurs n’arrivaient pas à s’entendre sur la part des montants que chacun peut demander, le ministre du Revenu national serait autorisé à fixer les parts.

Logement admissible

Aux fins de ce crédit, un logement admissible serait défini comme une unité d’habitation :

- qui est la propriété (conjointe ou autre) de la personne admissible, de l’époux ou du conjoint de fait de la personne admissible ou d’un proche admissible à l’égard de la personne admissible;

- dans laquelle la personne admissible et un proche admissible, à l’égard de la personne admissible, réside ordinairement, ou prévoit résider ordinairement, dans les douze mois après la fin de la période de rénovation.

Un logement admissible inclurait le terrain sous-jacent au logement et le terrain directement adjacent, mais n’inclurait pas la partie de ce terrain qui dépasse le plus élevé entre 1/2 hectare et la partie de ce terrain que le particulier juge nécessaire pour l’utilisation et la jouissance du logement à titre de résidence.

Rénovation admissible

Aux fins de ce crédit, une rénovation admissible serait définie comme une rénovation ou modification, ou un ajout à un logement admissible qui :

- est de nature durable et fait partie intégrante du logement admissible;

- est entrepris pour permettre à une personne admissible d’y résider avec un proche admissible, en établissant un deuxième logement au sein de l’habitation qui sera occupé par la personne admissible ou le proche admissible.

Un deuxième logement serait défini comme un logement indépendant ayant une entrée privée, une cuisine, une salle de bain et un espace pour dormir. Le deuxième logement pourrait être une nouvelle construction ou créé à même un espace existant qui ne répondait pas déjà aux exigences d’un deuxième logement. Pour être admissible, il faut obtenir les permis de construction pertinents pour l’établissement d’un deuxième logement, et les rénovations doivent être effectuées conformément aux lois de l’administration où se situe le logement admissible.

Une seule rénovation admissible pourrait être réclamée à l’égard d’une personne admissible durant sa vie.

Période de rénovation

Aux fins de ce crédit, la période de rénovation s’entend d’une période qui :

- commence au moment où la demande de permis de construction pour une rénovation admissible est soumise;

- se termine au moment où la rénovation admissible complète avec succès une inspection finale, ou par ailleurs au moment où l’on obtient une preuve de l’achèvement du projet conformément à toutes les exigences légales de l’administration où la rénovation a été effectuée.

Le crédit pourrait être demandé pour l’année d’imposition qui inclut la fin de la période de rénovation.

Dépenses admissibles

Les dépenses seraient admissibles au titre du crédit d’impôt pour la rénovation d’habitations multigénérationnelles si elles sont effectuées ou engagées durant la période de rénovation, pour une rénovation admissible, et si elles sont raisonnables dans le contexte de cet objectif (c.-à-d., permettre à une personne admissible de résider dans l’habitation avec un proche admissible).

Les dépenses admissibles incluraient le coût de la main-d’œuvre et des services professionnels, les matériaux de construction, les accessoires fixes, la location d’équipement et les permis. Les éléments tels que le mobilier, ainsi que les éléments qui conservent une valeur, peu importe la rénovation (comme l’équipement et les outils de construction), ne feraient pas partie intégrante de l’habitation; ces dépenses ne seraient donc pas admissibles au crédit.

Voici des exemples d’autres dépenses qui ne seraient pas admissibles au crédit d’impôt pour la rénovation d’habitations multigénérationnelles :

- le coût des réparations ou de l’entretien annuel, récurrent ou régulier;

- les dépenses pour des appareils ménagers, comme les appareils électroniques audiovisuels;

- les paiements de services comme l’entretien extérieur et le jardinage, l’entretien ménager ou la sécurité;

- les coûts de financement d’une rénovation (p. ex., les frais d’intérêt hypothécaire);

- les biens ou les services fournis par une personne ayant un lien de dépendance avec le demandeur, sauf si cette personne est inscrite aux fins de la taxe sur les produits et services/taxe de vente harmonisée en vertu de la Loi sur la taxe d’accise;

- toute dépense qui n’est pas appuyée par un reçu.

Les dépenses qui peuvent être incluses dans une demande doivent être réduites de tout remboursement ou toute autre forme d’assistance qu’un particulier a ou avait le droit de recevoir, y compris toute remise connexe, comme celles liées à la taxe sur les produits et services/taxe de vente harmonisée. Les dépenses ne seraient pas admissibles au crédit d’impôt pour la rénovation d’habitations multigénérationnelles si elles sont réclamées au titre du crédit d’impôt pour frais médicaux ou du crédit d’impôt pour l’accessibilité domiciliaire.

Cette mesure s’appliquerait pour les années d’imposition 2023 et suivantes, à l’égard des travaux effectués et payés et/ou des biens acquis à compter du 1er janvier 2023.

Crédit d’impôt pour l’accessibilité domiciliaire

Le crédit d’impôt pour l’accessibilité domiciliaire est un crédit d’impôt non remboursable qui reconnaît les dépenses admissibles relatives à la rénovation ou à la modification du logement admissible d’un particulier déterminé. Un particulier déterminé est un particulier qui est autorisé à demander le crédit d’impôt pour personnes handicapées à tout moment au cours d’une année d’imposition, ou un particulier âgé de 65 ans ou plus à la fin d’une année d’imposition. On obtient la valeur du crédit en appliquant le taux inférieur d’imposition du revenu des particuliers (15 %) au montant le moins élevé entre les dépenses admissibles et 10 000 $.

Pour mieux appuyer l’autonomie, le budget de 2022 propose d’accroître le plafond annuel des dépenses du crédit d’impôt pour l’accessibilité domiciliaire à 20 000 $. Cette bonification fournirait un soutien financier supplémentaire pour les rénovations plus importantes entreprises pour améliorer l’accessibilité, comme la création d’une chambre à coucher et/ou d’une salle de bain pour permettre l’occupation au rez-de-chaussée pour une personne déterminée qui a de la difficulté à accéder à des espaces de vie sur d’autres étages.

Cette mesure s’appliquerait aux dépenses engagées au cours des années d’imposition 2022 et suivantes.

Règle sur les reventes précipitées de biens immobiliers résidentiels

La revente précipitée de biens implique l’achat d’un bien immobilier résidentiel dans le but de le revendre dans une courte période afin de réaliser un profit. Les profits découlant des reventes précipitées de biens sont entièrement imposables comme revenu tiré d’une entreprise, ce qui veut dire qu’ils ne sont pas admissibles au taux d’inclusion des gains en capital de 50 % ou de l’exemption pour résidence principale.

Le gouvernement s’inquiète que certains contribuables qui sont des particuliers impliqués dans la revente précipitée de biens immobiliers résidentiels ne déclarent pas leurs profits de façon appropriée comme revenu tiré d’une entreprise. Ces particuliers déclareraient plutôt leurs profits comme gains en capital, et dans certains cas, demanderaient l’exemption pour résidence principale.

Le budget de 2022 propose d’instaurer une nouvelle règle de présomption afin de s’assurer que les profits provenant d’une revente précipitée de biens immobiliers résidentiels soient toujours assujettis à l’imposition complète. En particulier, les profits découlant des dispositions de biens immobiliers résidentiels (y compris un bien de location) qui appartenaient au contribuable depuis moins de 12 mois seraient réputés être un revenu tiré d’une entreprise.

La nouvelle règle de présomption ne s’appliquerait pas si la disposition du bien se rapportait à au moins un des événements de vie énumérés ci-dessous :

- Décès : une disposition en raison ou en prévision du décès du contribuable ou d’une personne liée.

- Ajout au ménage : une disposition en raison ou en prévision du fait qu’une personne liée se joindra au ménage du contribuable ou que le contribuable se joindra au ménage d’une personne liée (p. ex., naissance d’un enfant, adoption, soins d’un parent âgé).

- Séparation : une disposition en raison de l’échec d’un mariage ou d’une union de fait, lorsque le contribuable vit séparément de son époux ou conjoint de fait en raison de l’échec de la relation pour une période d’au moins 90 jours.

- Sécurité personnelle : une disposition en raison d’une menace à la sécurité personnelle du contribuable ou d’une personne liée, telle que la violence familiale.

- Incapacité ou maladie : une disposition en raison du fait qu’un contribuable ou une personne liée souffre d’une incapacité ou d’une maladie grave.

- Changement d’emploi : une disposition pour permettre au contribuable, à son époux ou son conjoint de fait de travailler à un nouvel endroit, ou en raison d’une cessation d’emploi involontaire. Dans le cas du travail à un nouvel endroit, la nouvelle habitation du contribuable doit se trouver au moins 40 kilomètres plus près du nouveau lieu de travail.

- Insolvabilité : une disposition attribuable à l’insolvabilité ou afin d’éviter l’insolvabilité (c.-à-d., en raison d’une accumulation de dettes).

- Disposition involontaire : une disposition contraire à la volonté d’une personne, comme en raison d’une expropriation ou de la destruction ou de la condamnation de la résidence du contribuable en raison d’une catastrophe naturelle ou d’origine humaine.

Lorsque la nouvelle règle de présomption s’applique, l’exemption pour résidence principale ne serait pas disponible.

Dans la mesure où la nouvelle règle de présomption ne s’applique pas en raison d’un événement de vie tel qu’énuméré ci-dessus, ou parce que le bien appartenait au contribuable depuis 12 mois ou plus, il demeurera une question de fait à savoir si les profits de la disposition sont imposés comme revenu tiré d’une entreprise.

La mesure s’appliquerait relativement aux biens immobiliers résidentiels vendus à compter du 1er janvier 2023.

Déduction pour la mobilité de la main-d’œuvre pour les gens de métier

Les réinstallations temporaires pour obtenir un emploi peuvent ne pas être admissibles à la reconnaissance fiscale actuelle pour les frais de déménagement ou de voyage, surtout s’ils n’impliquent pas un changement à la résidence ordinaire d’un particulier et si l’employeur n’offre pas d’assistance à la réinstallation.

Le budget de 2022 propose d’instaurer une déduction pour la mobilité de la main-d’œuvre pour les gens de métier afin de reconnaître certains frais de déplacement et de réinstallation des travailleurs dans le secteur de la construction, pour qui de telles réinstallations sont relativement courantes. Cette mesure permettrait aux travailleurs admissibles de déduire jusqu’à un maximum de 4 000 $ en dépenses admissibles par année.

Aux fins de cette déduction, un particulier admissible serait une personne de métier ou un apprenti qui :

- effectue une réinstallation temporaire qui lui permet d’obtenir ou de maintenir un emploi en vertu duquel le travail qu’il accomplit en est un de nature temporaire dans une activité de construction à un lieu de travail donné;

- résidait ordinairement, avant la réinstallation, au Canada, et durant la période de réinstallation, dans un logement temporaire au Canada, près de ce lieu de travail.

Réinstallation temporaire admissible

Pour se qualifier en tant que réinstallation temporaire admissible :

- le logement temporaire doit se trouver à une distance d’au moins 150 kilomètres plus près du lieu de travail par rapport à la résidence ordinaire;

- le lieu de travail donné doit se trouver au Canada;

- la réinstallation temporaire doit être d’une durée minimale de 36 heures.

Pour veiller à ce que la mesure ne serve pas à subventionner le transport quotidien de longue distance ou les dépenses des personnes qui choisissent de vivre loin de leur lieu de travail habituel, il faudra en outre que le lieu de travail donné ne se trouve pas dans la localité où le particulier admissible travaille principalement (c.-à-d., où il occupe un emploi ou exploite une entreprise).

Dépenses admissibles

Les dépenses admissibles en lien avec une réinstallation temporaire admissible seraient des montants raisonnables associés aux dépenses engagées pour :

- un logement temporaire pour le particulier admissible près du lieu de travail donné;

- le transport du particulier pour un aller-retour de l’endroit où il réside ordinairement jusqu’au logement temporaire;

- les repas du particulier durant le voyage pendant un aller-retour de sa résidence jusqu’au logement temporaire.

Un particulier n’aurait pas le droit de réclamer des dépenses de logement pour une période en vertu de cette mesure à moins de maintenir une résidence ordinaire ailleurs qui demeure à sa disposition ou à celle de sa famille immédiate durant cette période.

Un particulier n’aurait pas le droit de réclamer des dépenses pour lesquelles il a reçu une aide financière d’un employeur qui n’est pas incluse au revenu. Le montant maximum des dépenses qui pourraient être réclamées en lien avec une réinstallation temporaire admissible donnée serait plafonné à 50 % du revenu d’emploi du travailleur tiré des activités de construction au lieu de travail donné dans l’année. Une marge de manœuvre serait prévue en permettant la déduction des dépenses dans une année fiscale avant ou après l’année où elles ont été engagées, pourvu qu’elles ne soient pas déductibles dans une année antérieure. Cela permettrait aux travailleurs de réclamer des dépenses dans l’année d’imposition durant laquelle ils ont gagné un revenu d’emploi associé et aborderait les cas où les dépenses liées à la réinstallation couvrent deux années d’imposition.

Les montants réclamés en vertu de la déduction pour la mobilité de la main-d’œuvre pour les gens de métier ne seraient pas déductibles en vertu de la déduction pour frais de déménagement actuelle. De même, les montants qui sont par ailleurs déduits ne pourraient pas être réclamés en vertu de la déduction pour la mobilité de la main-d’œuvre pour les gens de métier.

Entrée en vigueur

Cette mesure s’appliquerait aux années d’imposition 2022 et suivantes.

Crédit d’impôt pour frais médicaux à la maternité de substitution et autres frais

Le crédit d’impôt pour frais médicaux est un crédit d’impôt non remboursable de 15 % qui vise à reconnaître l’incidence de frais médicaux ou de dépenses liées à une invalidité plus élevés que la moyenne sur la capacité d’un particulier à payer de l’impôt. Pour 2022, le crédit d’impôt pour frais médicaux est disponible pour les frais médicaux admissibles qui dépassent le moins élevé des montants suivants : 2 479 $ et 3 % du revenu net du particulier. Les frais admissibles doivent généralement viser des produits et des services reçus par le patient, défini comme le contribuable, l’époux ou conjoint de fait du contribuable ou certaines personnes à charge du contribuable.

Les particuliers qui ont l’intention d’être parents peuvent poursuivre diverses démarches pour fonder leur famille, ce qui inclut le recours à des technologies de procréation assistée. Bon nombre des coûts liés à l’utilisation de technologies de procréation constituent déjà des frais admissibles au crédit d’impôt pour frais médicaux. Par exemple, les procédures de fécondation in vitro et les frais associés sont généralement reconnus comme des frais admissibles du contribuable en vertu du crédit, pourvu que les frais se rapportent au patient, comme il est décrit plus haut. Cependant, certaines démarches pour fonder une famille comportent des frais médicaux pour d’autres personnes que les parents visés. Le budget de 2022 propose d’élargir le crédit d’impôt pour frais médicaux afin de tenir compte de ces circonstances.

Frais médicaux liés à une mère porteuse ou à un donneur de sperme, d’ovules ou d’embryons

Le budget de 2022 propose de fournir une définition élargie du patient dans les cas où un particulier s’en remettrait à une mère porteuse ou à un donneur pour devenir parent. Dans ces cas, le patient serait défini comme suit :

- le contribuable;

- l’époux ou conjoint de fait du contribuable;

- une mère porteuse;

- un donneur de sperme, d’ovules ou d’embryons.

Cette définition élargie permettrait aux frais médicaux versés par le contribuable, ou son époux ou conjoint de fait, relativement à une mère porteuse ou un donneur, d’être admissibles aux fins du crédit d’impôt pour frais médicaux. Par exemple, les frais payés par le futur parent à une clinique de fertilité pour une procédure de fécondation in vitro relativement à une mère porteuse ou pour un médicament hormonal pour un donneur d’ovules seraient admissibles au crédit d’impôt pour frais médicaux.

Remboursement des frais médicaux engagés par une mère porteuse ou un donneur de sperme, d’ovules ou d’embryons

Au Canada, il est illégal de verser une contrepartie aux mères porteuses ou aux donneurs; cependant, les mères porteuses et les donneurs peuvent se faire rembourser certaines dépenses personnelles par les futurs parents, notamment certains frais médicaux. Selon les règles fiscales actuelles, les futurs parents ne peuvent pas demander le remboursement des frais médicaux relativement à ces personnes.

Le budget de 2022 propose de permettre aux remboursements versés par le contribuable à un patient, en vertu de la définition élargie proposée plus haut, d’être admissibles au crédit d’impôt pour frais médicaux, pourvu que ces remboursements soient effectués à l’égard de frais qui seraient généralement admissibles en vertu du crédit. Par exemple, le crédit d’impôt pour frais médicaux pourrait être disponible dans le cas de remboursements effectués par le contribuable pour des frais engagés par une mère porteuse relativement à une procédure de fécondation in vitro ou d’un médicament d’ordonnance lié à sa grossesse.

Frais payés pour obtenir du sperme ou des ovules humains donnés

Le budget de 2022 propose également que les frais payés à des cliniques de fertilité ou à des banques de donneurs en vue d’obtenir du sperme ou des ovules soient admissibles en vertu du crédit d’impôt pour frais médicaux. De telles dépenses seraient admissibles lorsque le sperme ou les ovules sont acquis par un particulier dans le but de devenir parent.

Frais admissibles

Seuls les frais engagés au Canada seraient admissibles. Au Canada, la maternité de substitution et le don de gamètes et d’embryons sont réglementés en vertu de la Loi sur la procréation assistée. Le Règlement sur le remboursement relatif à la procréation assistée décrit les remboursements admissibles en vertu de la Loi sur la procréation assistée. Tous les frais demandés en vertu du crédit d’impôt pour frais médicaux devront être conformes à la Loi sur la procréation assistée et à ses règlements connexes.

Entrée en vigueur

Cette mesure s’appliquerait aux frais engagés au cours des années d’imposition 2022 et suivantes.

Contingent des versements annuel pour les organismes de bienfaisance enregistrés

Les organismes de bienfaisance enregistrés doivent généralement dépenser un montant minimum chaque année, appelé contingent des versements (CV). Le CV est actuellement égal à 3,5 % des biens de l’organisme de bienfaisance enregistré qui ne servent pas directement à des activités de bienfaisance ou à son administration. Le CV est conçu pour assurer le versement ponctuel des fonds assortis d’une aide fiscale à des fins caritatives, tout en permettant la croissance raisonnable des actifs au sein du secteur de bienfaisance pour appuyer les activités de bienfaisance dans le futur.

Le budget de 2022 propose d’apporter un certain nombre de changements afin d’augmenter les dépenses des grands organismes de bienfaisance et d’améliorer l’exécution et l’opération des règles du CV.

Modification du taux du CV

Le budget de 2022 propose d’augmenter le taux du CV de 3,5 % à 5 % pour la portion au-delà de 1 million de dollars des biens qui ne servent pas à des activités de bienfaisance ou à l’administration. Ceci augmenterait les dépenses des organismes de bienfaisance en général, tout en accommodant les petits organismes de bienfaisance qui octroient des subventions qui peuvent ne pas être en mesure de réaliser les mêmes rendements de placements que les grands organismes de bienfaisance.

De plus, le budget de 2022 propose de modifier la Loi de l’impôt sur le revenu afin de préciser que les dépenses pour l’administration et la gestion ne sont pas considérées comme des dépenses admissibles dans le but d’atteindre le CV d’un organisme de bienfaisance.

Allègement dans certaines circonstances

Lorsqu’un organisme de bienfaisance n’est pas en mesure d’atteindre son CV, il peut présenter à l’ARC une demande d’allègement des exigences du CV. Si elle lui est accordée, l’organisme de bienfaisance est réputé avoir une dépense de bienfaisance pour l’année d’imposition.

Afin de mieux tenir compte des dépenses réelles pour des activités de bienfaisance, le budget de 2022 propose de modifier la règle existante de sorte que l’ARC puisse accorder, à sa discrétion, une réduction de l’obligation de CV d’un organisme de bienfaisance pour une année d’imposition donnée. De plus, afin d’améliorer la transparence relativement aux organismes de bienfaisance qui ont une réduction de leur CV, le budget de 2022 propose de permettre à l’ARC de publier les renseignements liés à une telle décision.

La Loi de l’impôt sur le revenu permet également à un organisme de bienfaisance de demander à l’ARC la permission d’accumuler des biens à une fin précise. Si la permission lui est accordée, tout bien accumulé conformément à l’approbation, y compris le revenu gagné, n’est pas inclus au calcul du CV de cet organisme de bienfaisance.

Étant donné les changements antérieurs qui simplifiaient le CV en éliminant un certain nombre d’exigences en matière de dépenses, en plus des dispositions existantes qui permettent un allègement aux organismes de bienfaisance, la règle sur l’accumulation des biens n’est plus nécessaire. Par conséquent, le budget de 2022 propose d’éliminer la règle sur l’accumulation de biens.

Entrée en vigueur

Ces mesures s’appliqueraient aux organismes de bienfaisance relativement à leurs périodes fiscales qui commencent à compter du 1er janvier 2023. La modification éliminant la règle sur l’accumulation de biens ne s’appliquerait pas aux accumulations de biens approuvées découlant de demandes présentées par un organisme de bienfaisance avant le 1er janvier 2023.

Partenariats de bienfaisance

En vertu de la Loi de l’impôt sur le revenu, les organismes de bienfaisance enregistrés peuvent seulement consacrer leurs ressources à des activités de bienfaisance qu’ils exercent eux-mêmes ou faire des dons à des donataires reconnus. Lorsque des organismes de bienfaisance exercent des activités par l’entremise d’une organisation intermédiaire (autre qu’un donataire reconnu), ils doivent maintenir un contrôle et une direction suffisants sur ces activités afin qu’elles puissent être considérées comme les leurs.

Le budget de 2022 propose un certain nombre de modifications visant à améliorer l’application de ces règles, permettant aux organismes de bienfaisance d’effectuer des versements admissibles à des organisations qui ne sont pas des donataires reconnus, à condition qu’ils satisfassent à certaines exigences de reddition de comptes en vertu de la Loi de l’impôt sur le revenu. Des mesures additionnelles conçues pour assurer le respect de ces nouvelles règles par les organismes de bienfaisance suivront.

Exigences relatives à la reddition de comptes

Le budget de 2022 propose d’autoriser les organismes de bienfaisance à effectuer des versements admissibles à des organisations qui ne sont pas des donataires reconnus, à condition que ces versements servent à la réalisation des fins de bienfaisance de l’organisme et qu’il s’assure que les fonds sont utilisés pour des activités de bienfaisance par le bénéficiaire.

De plus, pour que ces sommes soient considérées comme un versement admissible, les organismes de bienfaisance devront respecter certaines exigences obligatoires en matière de reddition de comptes définies dans la Loi de l’impôt sur le revenu, lesquelles sont conçues pour s’assurer que leurs ressources seront utilisées à des fins de bienfaisance, notamment :

- Préalablement à la subvention, mener une enquête suffisante pour fournir des garanties raisonnables que les ressources de l’organisme de bienfaisance seront utilisées aux fins énoncées dans l’entente écrite. Il s’agira notamment d’examiner l’identité, l’expérience passée, les pratiques, les activités et les domaines d’expertise du bénéficiaire.

- Avoir une entente écrite entre l’organisme de bienfaisance et le bénéficiaire, laquelle comprend :

- les modalités et conditions du financement fourni;

- la description des activités de bienfaisance que le bénéficiaire entreprendra;

- l’obligation de restituer à l’organisme de bienfaisance tous les fonds non utilisés aux fins pour lesquelles ils avaient été accordés;

- l’obligation que des registres relatifs à l’utilisation des ressources de l’organisme de bienfaisance soient tenus et accessibles pendant au moins six ans après la fin de l’année d’imposition pertinente.

- Surveiller le bénéficiaire, notamment à ce qui a trait à la réception de rapports périodiques sur l’utilisation des ressources de l’organisme de bienfaisance, au moins annuellement (p. ex., des détails sur l’utilisation des fonds, le respect des modalités de la subvention et les progrès réalisés vis-à-vis l’atteinte des objectifs de la subvention) et prendre des mesures correctives au besoin.

- Recevoir des rapports finaux complets et détaillés du bénéficiaire, y compris les résultats obtenus avec les ressources de l’organisme de bienfaisance, qui indiquent en détail la façon dont les fonds ont été dépensés et une documentation suffisante pour démontrer que les fonds ont été utilisés aux fins pour lesquelles ils ont été accordés. L’organisme de bienfaisance serait également tenu de démontrer que ces rapports finaux et les documents à l’appui ont été examinés et approuvés par lui.

- Divulguer publiquement dans sa déclaration de renseignements annuelle les renseignements relatifs aux subventions supérieures à 5 000 $.

Livres et registres

Afin de s’assurer que l’ARC est en mesure de vérifier que les ressources de bienfaisance ont été utilisées aux fins pour lesquelles elles ont été accordées, le budget de 2022 propose d’exiger des organismes de bienfaisance qu’ils prennent, à la demande de l’ARC, toutes les mesures raisonnables pour obtenir des reçus, des factures ou d’autres documents des bénéficiaires afin de démontrer que les sommes ont été dépensées de façon appropriée.

Dons dirigés

Des modifications au cadre actuel pourraient accroître le risque qu’un organisme de bienfaisance agisse à titre d’intermédiaire pour les dons à d’autres organismes. Pour régler cette question, le budget de 2022 propose d’appliquer aux organismes de bienfaisance enregistrés une disposition existante de la Loi de l’impôt sur le revenu, qui s’applique actuellement aux associations canadiennes enregistrées de sport amateur et aux organisations journalistiques enregistrées. Cette règle interdirait aux organismes de bienfaisance enregistrés d’accepter des dons faits explicitement ou implicitement à la condition que l’organisme fasse un don à une personne autre qu’un donataire reconnu.

Entrée en vigueur

Ces modifications s’appliqueront à la date de la sanction royale de la loi habilitante.

Modifications à la Loi sur les allocations spéciales pour enfants et à la Loi de l’impôt sur le revenu

Corrélativement à la Loi concernant les enfants, les jeunes et les familles des Premières Nations, des Inuits et des Métis entrée en vigueur le 1er janvier 2020, le budget de 2022 propose des modifications législatives à la Loi sur les allocations spéciales pour enfants et à son règlement ainsi qu’à la Loi de l’impôt sur le revenu,afin de s’assurer que l’allocation spéciale, l’Allocation canadienne pour enfants et le montant pour les familles de l’Allocation canadienne pour les travailleurs continuent d’appuyer les enfants qui ont besoin de protection. Le budget de 2022 propose également de modifier la Loi de l’impôt sur le revenu afin d’assurer un traitement fiscal uniforme des prestataires de soins des programmes de parenté et des familles d’accueil qui reçoivent de l’aide financière des collectivités autochtones.

Allocation spéciale pour enfants

Le gouvernement du Canada verse l’Allocation spéciale pour enfants à l’égard des enfants qui sont pris en charge par une agence ou une institution fédérale, provinciale, territoriale ou des Premières Nations (p. ex., une agence de protection de l’enfance).

La Loi sur les allocations spéciales pour enfants exige qu’une agence ou une institution soit enregistrée, ou autorisée à exercer ses activités, en vertu d’une loi fédérale, provinciale ou territoriale afin d’être admissible à l’allocation spéciale.

Le budget de 2022 propose de modifier la Loi sur les allocations spéciales pour enfants et son règlement afin d’autoriser le paiement de l’allocation spéciale relativement à un enfant qui est pris en charge en vertu des lois autochtones lorsqu’un corps dirigeant autochtone a donné un avis d’intention d’exercer sa compétence législative en matière de services à l’enfance et à la famille au gouvernement du Canada (ou l’a fait de façon implicite en demandant de conclure un accord de coordination concernant l’exercice de cette compétence), en vertu de la Loi concernant les enfants, les jeunes et les familles des Premières Nations, des Inuits et des Métis (appelé ci-après « corps dirigeant autochtone »).

Les modifications proposées permettraient également d’effectuer des rajustements à la définition d’un corps dirigeant autochtone pour l’application de l’allocation spéciale, au moyen du règlement. Cette mesure accorderait une certaine souplesse au gouvernement du Canada pour s’adapter aux développements ultérieurs dans ce domaine en évolution, à mesure que les collectivités autochtones s’efforcent d’établir leurs modèles de prestation de services à l’enfance et à la famille.

Le budget de 2022 propose également de modifier le Règlement sur les allocations spéciales pour enfants afin de permettre ce qui suit :

- Reconnaître un corps dirigeant autochtone, lorsque toutes les autres exigences d’admissibilité sont satisfaites, comme :

- étant un demandeur admissible de l’allocation spéciale;

- ayant pris à sa charge un enfant aux fins de l’allocation spéciale.

- L’échange de renseignements entre le gouvernement du Canada et un corps dirigeant autochtone aux fins de l’administration d’un programme social, d’aide au revenu ou d’assurance-maladie du corps dirigeant autochtone, dans certaines circonstances.

Mesures fiscales pour les prestataires de soins des programmes de parenté et les familles d’accueil d’enfants autochtones

Pour assurer le traitement fiscal uniforme entre les prestataires de soins des programmes de parenté et les familles d’accueil qui reçoivent de l’aide financière d’un corps dirigeant autochtone et ceux qui reçoivent cette assistance d’un gouvernement provincial ou territorial, le budget de 2022 propose de modifier la Loi de l’impôt sur le revenu afin de :

- préciser que les prestataires de soins des programmes de parenté puissent être considérés comme le parent d’un enfant à leur charge pour l’application du montant pour les familles de l’Allocation canadienne pour les travailleurs, et de l’Allocation canadienne pour enfants, peu importe s’ils reçoivent une aide financière d’un corps dirigeant autochtone, pourvu qu’ils satisfassent à toutes les autres exigences d’admissibilité;

- s’assurer que les paiements d’aide financière obtenus pour les soins d’un enfant par un prestataire de soins des programmes de parenté ou une famille d’accueil de la part d’un corps dirigeant autochtone ne soient ni imposables, ni compris dans le revenu aux fins de détermination du droit aux prestations et crédits basés sur le revenu.

Entrée en vigueur

Ces mesures s’appliqueraient aux années d’imposition 2020 et suivantes.

Emprunt par les régimes de retraite à prestations déterminées

À l’heure actuelle, les dispositions du Règlement de l’impôt sur le revenu interdisent à un régime de pension agréé d’emprunter de l’argent, sauf dans des circonstances limitées. D’abord, l’emprunt est autorisé pour l’achat de biens immeubles qui produisent des revenus, lorsque la somme empruntée ne dépasse pas le coût du bien immeuble et que seul ce bien immeuble est donné en garantie de l’emprunt. Ensuite, l’emprunt est autorisé lorsqu’il est d’une durée d’au plus 90 jours, et qu’aucun bien du régime n’est donné en garantie de l’emprunt (sauf si l’emprunt est nécessaire pour éviter la liquidation des actifs du régime). Des règles temporaires autorisent des emprunts d’une durée de plus de 90 jours si le prêt est remboursé au plus tard le 30 avril 2022.

Le budget de 2022 propose d’accorder aux administrateurs de régimes de pension agréés à prestations déterminées (sauf les régimes de retraite individuels) une plus grande marge de manœuvre relative à l’emprunt, en maintenant la règle d'emprunt pour l’acquisition des biens immeubles, et en remplaçant le délai de 90 jours par un plafond sur le montant total des fonds supplémentaires empruntés (à des fins autres que l'acquisition de biens immeubles) égal au moindre des montants suivants :

- 20 % de la valeur des actifs du régime (nette des sommes empruntées impayées);

- tout montant par lequel 125 % du passif actuariel du régime dépasse la valeur des actifs du régime (nette des sommes empruntées impayées).

Ce nouveau plafond d’emprunt serait redéfini le premier jour de chaque exercice financier du régime, en fonction de la valeur des actifs et des sommes empruntées impayées à cette date, et du passif actuariel du régime à la date d’entrée en vigueur du plus récent rapport d’évaluation actuarielle. Chaque plafond redéfini ne s’appliquerait pas aux emprunts contractés avant ce moment.

Les administrateurs des régimes de pension doivent continuer à se conformer aux dispositions des lois provinciales et fédérales sur les normes de prestation de retraite. Ces dispositions exigent que les fonds de pension soient administrés avec un devoir de prudence, qu’ils soient investis de manière raisonnable et prudente, et que le régime soit capitalisé conformément aux normes de financement prescrites. Ces normes sont conçues pour gérer les risques liés aux prestations déterminées promises aux participants du régime et pour assurer la stabilité des régimes de pensions agréés. Elles ne seraient pas touchées par la mesure proposée.

Cette mesure s’appliquerait aux montants empruntés par les régimes de pension agréés à prestations déterminées (sauf les régimes de retraite individuels) à compter du jour du budget.

Exigences en matière de déclaration pour les REER et les FERR

Les régimes enregistrés d’épargne-retraite (REER) et les fonds enregistrés de revenu de retraite (FERR) constituent une partie importante du système de revenu de retraite du Canada. L’imposition différée que procurent ces instruments d’épargne aide et encourage les Canadiennes et les Canadiens à épargner en prévision de la retraite et à atteindre leurs objectifs de revenu de retraite.

À l’heure actuelle, les institutions financières doivent déclarer annuellement à l’Agence du revenu du Canada les paiements provenant de chacun des REER et des FERR qu’elles administrent, ainsi que les contributions à ceux-ci. À titre de comparaison, les institutions financières produisent une déclaration de renseignements annuelle concernant chacun des comptes d’épargne libre d’impôt qu’elles administrent, laquelle inclut la juste valeur marchande des biens détenus dans le compte.

Le budget de 2022 propose d’exiger que les institutions financières déclarent annuellement à l’Agence du revenu du Canada la juste valeur marchande totale, calculée à la fin de l’année civile, des biens détenus dans chaque REER et FERR qu’elles administrent. Ces renseignements aideraient l’Agence du revenu du Canada dans ses activités d'évaluation des risques relatives aux placements admissibles détenus par les REER et les FERR.

Cette mesure s’appliquerait aux années d’imposition 2023 et suivantes.

Mesures visant l’impôt sur le revenu des sociétés

Dividende pour la relance au Canada et impôt supplémentaire pour les banques et les assureurs-vie

Le budget de 2022 propose d’introduire le dividende pour la relance au Canada (DRC), sous la forme d’une contribution ponctuelle, ainsi qu’un impôt supplémentaire pour les banques et les assureurs-vie.

Dividende pour la relance au Canada

Le budget de 2022 propose d’introduire le DRC sous la forme d’un impôt ponctuel de 15 % sur les groupes de banques et d’assureurs-vie. Un groupe comprendrait une banque ou un assureur-vie et toute autre institution financière (pour fin de l’application de la partie VI de la Loi de l’impôt sur le revenu) qui est liée à la banque ou à l’assureur-vie.

Le DRC serait déterminé en fonction du revenu imposable d’une société pour les années d’imposition se terminant en 2021. Une règle du calcul proportionnel serait établie pour les années d’imposition abrégées. Les groupes de banques et d’assureurs-vie assujettis au DRC seraient autorisés à accorder une exonération du revenu imposable d’un milliard de dollars par entente entre les membres du groupe.

L’obligation du DRC serait imposée pour l’année d’imposition 2022 et serait payable en montants égaux sur cinq ans.

Impôt supplémentaire pour les banques et les assureurs-vie

Le budget de 2022 propose d’introduire un impôt supplémentaire de 1,5 % sur le revenu imposable des membres des groupes de banques et d’assureurs-vie (déterminé de la même façon que pour fin du DRC). Les groupes de banques et d’assureurs-vie assujettis à l’impôt supplémentaire seraient autorisés à accorder une exonération du revenu imposable de 100 millions de dollars par entente entre les membres du groupe.

L’impôt supplémentaire proposé s’appliquerait aux années d’imposition se terminant après le jour du budget. Pour une année d’imposition qui comprend le jour du budget, l’impôt supplémentaire serait calculé au prorata en fonction du nombre de jours de l’année d’imposition suivant le jour du budget.

Crédit d’impôt à l’investissement pour le captage, l’utilisation et le stockage du carbone

Le captage, l’utilisation et le stockage du carbone (CUSC) sont un ensemble de technologies qui captent les émissions de dioxyde de carbone (CO2) provenant de la combustion de carburant, de procédés industriels ou directement dans l’air, soit pour stocker le CO2 (habituellement profondément sous terre) ou pour l’utiliser dans l’industrie.

Le budget de 2022 propose d’instaurer un crédit d’impôt à l’investissement pour le CUSC (le crédit d’impôt pour le CUSC). Le crédit d’impôt pour le CUSC serait remboursable et disponible pour les entreprises qui engagent des dépenses admissibles à compter du 1er janvier 2022.

Dépenses admissibles

Le crédit d’impôt pour le CUSC serait admissible à l’égard du coût de l’achat et de l’installation d’équipement admissible (voir la section « Équipement admissible ») utilisé dans un projet de CUSC admissible (voir la section « Projet admissible »), pourvu que l’équipement fasse partie d’un projet où le CO2 capté a servi à une utilisation admissible (voir la section « Utilisations de CO2 admissibles »).

Le projet serait également assujetti au processus de validation et de vérification requis (voir la section « Validation et vérification »), devrait satisfaire aux exigences en matière de stockage (voir la section « Exigences en matière de stockage ») et un rapport de divulgation financière sur le climat devrait être produit (voir la section « Divulgation des risques climatiques ») pour que le crédit d’impôt pour le CUSC puisse être réclamé.

Taux du crédit

Les taux suivants s’appliqueraient aux dépenses admissibles engagées après 2021 jusqu’à la fin de 2030 :

- 60 % pour l’équipement de captage admissible utilisé dans un projet d’extraction directe dans l’air;

- 50 % pour tous les autres équipements de captage admissibles;

- 37,5 % pour l’équipement de transport, de stockage et d’utilisation admissible.

Les dépenses admissibles qui sont engagées après 2030 jusqu’à la fin de 2040 seraient assujetties aux taux inférieurs établis ci-dessous :

- 30 % pour l’équipement de captage admissible utilisé dans un projet d’extraction directe dans l’air;

- 25 % pour tous les autres équipements de captage admissibles;

- 18,75 % pour l’équipement de transport, de stockage et d’utilisation admissible.

Équipement admissible

L’équipement qui servira strictement à capter, transporter, stocker ou utiliser le CO2 dans le cadre d’un projet de CUSC admissible serait considéré comme de l’équipement admissible.

Les investisseurs dans des technologies de CUSC pourraient réclamer le crédit d’impôt pour le CUSC pour les frais admissibles à l’égard de l’année d’imposition où les dépenses sont engagées, peu importe le moment où l’équipement devient disponible pour utilisation. Le crédit d’impôt pour le CUSC ne serait pas disponible pour l’équipement à l’égard duquel un propriétaire antérieur a reçu le crédit d’impôt pour le CUSC.

L’équipement de CUSC serait inclus dans deux nouvelles catégories aux fins de la déduction pour amortissement :

- Taux de déduction pour amortissement de 8 % selon la méthode de l’amortissement dégressif :

- équipement de captage : équipement qui capte uniquement du CO2, y compris l’équipement de traitement et de compression requis (sans inclure l’équipement à double vocation qui appuie le CUSC et la production);

- l’équipement de transport : pipelines ou véhicules réservés au transport du CO2;

- équipement de stockage : équipement d’injection et de stockage.

- Taux de déduction pour amortissement de 20 % selon la méthode de l’amortissement dégressif :

- équipement d’utilisation : équipement nécessaire pour utiliser le CO2 dans le cadre d’une utilisation admissible.

Ces catégories incluraient également le coût de :

- la conversion de l’équipement existant pour utilisation dans un projet de CUSC ou la remise à neuf d’équipement admissible;

- l’équipement de surveillance et de suivi du CO2;

- les bâtiments ou autres structures qui appuient strictement un projet de CUSC.

Ces catégories seraient admissibles à l’amortissement bonifié pour la première année en vertu de l’incitatif à l’investissement accéléré.

L’équipement qui est requis pour la production d’hydrogène, le traitement du gaz naturel, l’injection de gaz acide ou qui n’appuie pas le CUSC serait non admissible.

D’autres dépenses qui peuvent être liées à un projet de CUSC ne seraient pas admissibles au crédit d’impôt pour le CUSC, notamment les études de faisabilité, les études de conception techniques initiales et les dépenses de fonctionnement.

Les frais d’exploration et d’aménagement associés au stockage du CO2 ne seraient pas non plus admissibles au crédit d’impôt pour le CUSC. Néanmoins, en reconnaissance de ces dépenses qui se rapportent à un projet de CUSC, deux nouvelles catégories aux fins de la déduction pour amortissement seraient établies pour les frais d’exploration incorporels et les frais d’aménagement associés au stockage du CO2. Ces frais seraient amortis à des taux de 100 % et de 30 % respectivement selon la méthode de l’amortissement dégressif.

Projet admissible

Un projet de CUSC admissible est un nouveau projet qui capte le CO2 qui serait autrement rejeté dans l’atmosphère, ou qui capte le CO2 de l’air ambiant, prépare le CO2 capté à la compression, comprime et transporte le CO2 capté et le stocke ou l’utilise. Les projets d’extraction directe dans l’air qui sont admissibles à un taux de crédit plus élevé devraient capter le CO2 directement de l’air ambiant. Les contribuables peuvent participer à une ou plusieurs des activités qui constituent un projet de CUSC.

L’équipement sera admissible seulement s’il fait partie d’un projet de CUSC et est utilisé au Canada. Le CO2 doit être capté au Canada, mais il peut être stocké ou utilisé à l’extérieur du Canada (pourvu que le projet satisfasse aux exigences abordées à la section « Utilisations de CO2 admissibles » et se trouve dans une juridiction qui satisfait aux exigences abordées à la section « Exigences en matière de stockage »).

Les projets de CUSC ne seraient pas admissibles lorsque les réductions d’émissions sont nécessaires pour atteindre la conformité au Règlement sur la réduction des émissions de dioxyde de carbone – secteur de l’électricité thermique au charbon et au Règlement limitant les émissions de dioxyde de carbone provenant de la production d’électricité thermique au gaz naturel.

Utilisations de CO2 admissibles

La mesure dans laquelle le crédit d’impôt pour le CUSC est disponible pour l’équipement admissible dépendrait de l’utilisation finale du CO2 capté. Les utilisations admissibles comprendraient au départ le stockage géologique spécifique et le stockage dans le béton. La récupération assistée du pétrole n’y serait pas admissible.

Lorsque l’équipement admissible fait partie d’un projet qui prévoit de stocker du CO2 pour des utilisations admissibles et non admissibles, le crédit d’impôt pour le CUSC serait réduit de la proportion de CO2 destinée à être utilisée à des fins non admissibles pendant la durée du projet, comme indiqué dans les plans de projet initiaux.

Lorsque le projet commence ses activités, les contribuables seraient tenus de suivre et de rendre compte de la quantité de CO2 capté, et des proportions qui aboutiront dans des utilisations admissibles et non admissibles. Dans la mesure où la proportion de CO2 qui aboutit dans une utilisation non admissible dépasse la quantité établie dans les plans de projet initiaux, les contribuables peuvent être tenus de rembourser les montants du crédit d’impôt pour le CUSC qui ont été versés.

Recouvrement du crédit d’impôt pour le CUSC

Lorsque les projets commencent à capter du CO2, ils seraient évalués tous les cinq ans jusqu’à concurrence de 20 ans afin de déterminer si un recouvrement du crédit d’impôt pour le CUSC est justifié. Les évaluations seraient fondées sur le montant total de CO2 qui aboutit dans une utilisation non admissible au cours de la période de cinq ans évaluée.

Un recouvrement serait calculé si la proportion de CO2 qui aboutit dans une utilisation non admissible est supérieure à cinq points de pourcentage à la valeur établie dans les plans de projet initiaux (c’est-à-dire, la base sur laquelle le crédit d’impôt pour le CUSC a été payé).

Les caractéristiques précises du plan de recouvrement seront publiées à une date ultérieure.

Exigences en matière de stockage

Dans le cas du stockage géologique spécifique admissible, le crédit d’impôt pour la CUSC ne sera disponible que pour les projets qui ont lieu dans des juridictions où il existe suffisamment de règlements pour s’assurer que le CO2 est stocké en permanence, tel que déterminé par Environnement et Changement climatique Canada. Au départ, le crédit d’impôt pour le CUSC ne sera disponible que pour les projets de CUSC qui stockent du CO2 en Saskatchewan ou en Alberta. Tous les projets seront assujettis aux règlements fédéraux, provinciaux et territoriaux pertinents.

Pour que le stockage dans le béton soit considéré comme une utilisation admissible, le procédé pour utiliser et stocker le CO2 dans le béton doit être approuvé par Environnement et Changement climatique Canada, et démontrer qu’au moins 60 % du CO2 qui est injecté dans le béton est minéralisé et verrouillé dans le béton produit. Le crédit d’impôt pour le CUSC serait admissible dans toutes les administrations pourvu que le procédé pour le stockage du CO2 de cette manière soit approuvé.

Validation et vérification

Les projets qui s’attendent à avoir des dépenses admissibles de 100 millions de dollars ou plus pendant la durée du projet selon les plans de projet devront habituellement subir une évaluation fiscale initiale du projet. L’évaluation fiscale déterminerait les dépenses qui sont admissibles au crédit d’impôt pour le CUSC, et le taux du crédit d’impôt qui devrait s’appliquer, selon la conception initiale du projet. Les projets pourraient aussi choisir de subir une évaluation fiscale initiale du projet à titre volontaire.

Avant de demander des montants au titre du crédit d’impôt pour le CUSC, les dépenses admissibles devront être vérifiées par Ressources naturelles Canada. La vérification aurait lieu dès que possible après la fin de l’année d’imposition du contribuable, et avant la production de sa déclaration de revenus, pour que le remboursement soit traité au moment de la production. Les détails administratifs de ce processus seraient fournis à une date ultérieure.

Échange des connaissances

Les projets de CUSC qui s’attendent à avoir des dépenses admissibles de 250 millions de dollars ou plus pendant la durée du projet selon les plans de projet seraient tenus de contribuer à l’échange public des connaissances au Canada pour être admissibles au crédit d’impôt pour le CUSC.

Des renseignements sur ce processus et sur l’information à échanger seraient fournis à une date ultérieure.

Divulgation des risques climatiques

Pour être admissibles au crédit d’impôt pour la CUSC, les contribuables devraient produire un rapport de divulgation financière sur le climat soulignant comment leur gouvernance, leurs stratégies, leurs politiques et leurs pratiques corporatives aideront à gérer les risques et les opportunités liés au climat et contribueront à la réalisation des engagements du Canada dans le cadre de l’accord de Paris et de l’objectif de carboneutralité d’ici 2050.

Des renseignements sur ce processus et sur l’information à échanger seraient fournis à une date ultérieure.

Entrée en vigueur

Cette mesure s’appliquerait aux dépenses admissibles engagées après 2021 et avant 2041.

Énoncé sur l’évaluation environnementale stratégique

Cette mesure devrait avoir un effet positif sur l’environnement en encourageant l’investissement dans des technologies qui réduiraient les émissions de gaz à effet de serre. Elle aiderait à faire progresser les objectifs de la Stratégie fédérale de développement durable du gouvernement pour la réduction des émissions de gaz à effet de serre de 40 % à 45 % par rapport aux niveaux de 2005 d’ici 2030, et d’atteindre la carboneutralité d’ici 2050.

Incitatifs fiscaux pour les technologies propres – Thermopompes à air

Une thermopompe à air est un appareil qui utilise l’énergie électrique pour fournir le chauffage ou la climatisation d’espaces intérieurs au moyen d’échange de chaleur avec l’air extérieur. En tant que moyen de remplacer l’utilisation de combustibles fossiles pour le chauffage, ou d’offrir un moyen plus efficace pour chauffer à l’électricité (p. ex., comparativement aux plinthes de chauffage électrique), les thermopompes à air peuvent jouer un rôle dans la réduction des émissions de gaz à effet de serre et des polluants atmosphériques associés au chauffage d’immeubles au Canada.

Déduction pour amortissement pour le matériel de production d’énergie propre

En vertu de la Loi de l’impôt sur le revenu, une partie du coût en capital d’un bien amortissable peut être demandée par les contribuables, à titre de déduction pour amortissement (DPA), aux fins du calcul de leur revenu pour chaque année d’imposition. Sauf exception, les DPA sont demandées par catégorie de bien et calculées selon la méthode de l’amortissement dégressif.

En vertu du régime de la DPA, les catégories 43.1 et 43.2 de l’annexe II du Règlement de l’impôt sur le revenu prévoient des taux de DPA accélérée (30 % et 50 % respectivement) pour les investissements dans du matériel de production d’énergie propre et de conservation d’énergie désigné. Les biens de ces catégories qui sont acquis après le 20 novembre 2018, et qui deviennent prêts à être mis en service avant 2024, sont admissibles à la passation en charges immédiate tandis que les biens qui deviennent disponibles pour utilisation après 2023, et avant 2028, sont assujettis à une réduction progressive des règles relatives à la passation en charges immédiate.

De plus, lorsque la plus grande partie des actifs corporels utilisés dans le cadre d’un projet fait partie de la catégorie 43.1 ou 43.2, certaines dépenses de démarrage se rapportant à des éléments incorporels (p. ex., les travaux de génie et de conception et les études de faisabilité) sont traitées à titre de frais liés aux énergies renouvelables et à l’économie d’énergie au Canada. Ces frais peuvent habituellement être déduits en entier dans l’année où ils sont engagés, reportés indéfiniment en vue de leur utilisation au cours d’années ultérieures ou transférés à des investisseurs par l’entremise d’actions accréditives.

Le budget de 2022 propose d’élargir l’admissibilité en vertu des catégories 43.1 et 43.2 pour inclure les thermopompes à air utilisées principalement pour chauffer des locaux ou de l’eau. Les biens admissibles incluraient le matériel qui fait partie d’un système de thermopompe à air qui transfère la chaleur depuis l’air extérieur, y compris la tuyauterie du frigorigène, le matériel de conversion d’énergie, le matériel de stockage de l’énergie thermique, le matériel de commande et le matériel conçu pour assurer la jonction entre le système et d’autres types de matériel de chauffage et de climatisation. Les biens admissibles ne comprendraient pas :

- les bâtiments ou parties de bâtiments;

- le matériel énergétique servant d’auxiliaire en cas de panne ou d’entretien à un système de thermopompe à air;

- le matériel qui distribue, à l’intérieur d’un bâtiment, l’air ou l’eau chauffée ou refroidie.

Cet élargissement des catégories 43.1 et 43.2 s’appliquerait aux biens qui sont acquis et qui deviennent prêts à être mis en service à compter de la date du budget, lorsqu’ils n’ont pas été utilisés ni acquis en vue d’être utilisés à une fin quelconque avant la date du budget.

Réduction de taux pour les fabricants de technologies à zéro émission

Le budget de 2021 a proposé une mesure temporaire visant à réduire les taux d’imposition sur le revenu des sociétés pour les fabricants admissibles de technologies à zéro émission. Plus précisément, les contribuables pourraient appliquer des taux d’imposition réduits sur le revenu admissible de fabrication et de transformation de technologies à zéro émission de :

- 7,5 %, lorsque ce revenu serait par ailleurs imposé au taux général d’imposition sur les sociétés de 15 %;

- 4,5 %, lorsque ce revenu était par ailleurs imposé au taux d’imposition de 9 % pour les petites entreprises.

Les taux d’imposition réduits s’appliqueraient aux années d’imposition qui commencent après 2021, sous réserve d’une élimination progressive à compter des années d'imposition qui commencent en 2029, et d’une élimination complète pour les années d'imposition qui commencent après 2031.

Le budget de 2022 propose d’inclure la fabrication de thermopompes à air utilisées pour le chauffage de locaux ou de l’eau comme une activité admissible de fabrication ou de transformation de technologies à zéro émission. Les activités admissibles comprendraient la fabrication de composants ou de sous-ensembles seulement si ce matériel est construit spécialement ou conçu exclusivement pour faire partie intégrante d’une thermopompe à air.

Énoncé sur l’évaluation environnementale stratégique

Ces mesures devraient avoir un effet positif sur l’environnement en encourageant l’investissement dans une technologie qui réduirait les émissions de gaz à effet de serre et les polluants atmosphériques. Ces mesures contribueraient également à l’objectif de la Stratégie fédérale de développement durable de faire croître l’industrie des technologies propres au Canada.

Crédit d’impôt pour l’exploration de minéraux critiques

Les conventions visant des actions accréditives permettent aux sociétés de renoncer à certaines dépenses et de les transférer à des investisseurs qui peuvent les déduire dans le calcul de leur revenu imposable.

Le crédit d’impôt pour l’exploration minière (CIEM) procure un avantage supplémentaire en matière d’impôt sur le revenu aux particuliers qui investissent dans des actions accréditives minières, ce qui augmente les avantages fiscaux associés aux déductions qui leur sont transférées par la société. Le CIEM est égal à 15 % des dépenses d’exploration minière déterminées effectuées au Canada et transférées aux détenteurs d’actions accréditives. Le CIEM aide ces sociétés à mobiliser des capitaux pour financer leurs activités d’exploration en leur permettant d’émettre leurs actions à un prix plus élevé.

Le budget de 2022 propose d’instaurer un nouveau crédit d’impôt pour l’exploration de minéraux critiques (CIEMC) de 30 % pour des minéraux déterminés. Les minéraux déterminés qui seraient admissibles au CIEMC sont : le cuivre, le nickel, le lithium, le cobalt, le graphite, les éléments des terres rares, le scandium, le titane, le gallium, le vanadium, le tellure, le magnésium, le zinc, des métaux du groupe des platineux et l’uranium. Ces minéraux servent à produire des batteries et des aimants permanents, deux produits qui servent dans la fabrication de véhicules à zéro émission, ou qui sont nécessaires à la production et à la transformation de matériaux de pointe, de technologies propres ou de semi-conducteurs.

Les dépenses admissibles ne bénéficieraient pas à la fois du CIEMC proposé et du CIEM. L’administration du CIEMC suivrait de façon générale les règles mises en place pour le CIEM. Cependant, le CIEMC ne s’appliquerait qu’aux dépenses d’exploration visant les minéraux énumérés ci-dessus.

Pour que les dépenses d’exploration soient admissibles au CIEMC, une personne qualifiée (selon la définition du Règlement 43-101 publié par les Autorités canadiennes en valeurs mobilières en date du jour du budget de 2022) devra certifier que les dépenses que la société renoncera seront engagées dans le cadre d’un projet d’exploration qui vise les minéraux déterminés. Si la personne qualifiée ne pouvait pas démontrer qu’il existe une attente raisonnable que les minéraux ciblés par l’exploration soient principalement des minéraux déterminés, alors les dépenses d’exploration connexes ne seraient pas admissibles au CIEMC. Tout crédit accordé pour des dépenses inadmissibles serait récupéré auprès du détenteur d’actions accréditives qui a bénéficié du crédit.

Le CIEMC s’appliquerait aux dépenses renoncées en vertu de conventions pour actions accréditives conclues après le jour du budget et au plus tard le 31 mars 2027.

Énoncé sur l’évaluation environnementale stratégique

L’exploration minière de même que les nouvelles activités d’exploitation et de transformation connexes susceptibles de découler de travaux d’exploration fructueux pourraient être associées à diverses répercussions environnementales sur les sols, l’eau et l’air et, par conséquent, avoir une incidence sur les cibles et les mesures de la Stratégie fédérale de développement durable. Toutes ces activités sont toutefois assujetties aux réglementations fédérales et provinciales sur l’environnement, y compris aux évaluations environnementales propres à chaque projet.

Actions accréditives pour les activités pétrolières, gazières et du charbon

Les conventions visant des actions accréditives permettent aux sociétés de renoncer à la fois aux frais d’exploration au Canada et aux frais d’aménagement au Canada et de les transférer à des investisseurs qui peuvent déduire ces frais dans le calcul de leur revenu imposable (à un taux de 100 % ou de 30 % selon la méthode de l’amortissement dégressif, respectivement). Cela facilite la levée de fonds pour financer les activités d’exploration et d’aménagement admissibles en permettant à ces sociétés d’émettre leurs actions à un prix plus élevé.

Le budget de 2022 propose d’éliminer le régime des actions accréditives pour les activités pétrolières, gazières et du charbon en ne permettant plus de renoncer aux frais d’exploration ou d’aménagement pétroliers, gaziers et du charbon au profit d’un détenteur d’actions accréditives.

Ce changement s’appliquerait aux dépenses qui ont fait l’objet d’une renonciation en vertu des conventions visant des actions accréditives conclues après le 31 mars 2023.

Énoncé sur l’évaluation environnementale stratégique

L’exploration et l’aménagement pétroliers, gaziers et du charbon sont associés à des répercussions environnementales, notamment le rejet de contaminants dans l’air et l’eau, l’émission de gaz à effet de serre et la perturbation de l’habitat naturel et de la faune. Le traitement fiscal des frais d’exploration et d’aménagement pétroliers, gaziers et du charbon n’est qu’un des nombreux facteurs qui influent sur les décisions en matière d’investissement, mais dans la mesure où le traitement révisé a un impact sur ces décisions, cette mesure pourrait réduire les répercussions environnementales. Cette mesure soutient les engagements internationaux du Canada visant à éliminer progressivement ou à rationaliser les subventions inefficaces aux combustibles fossiles, et soutient indirectement les objectifs et les mesures de la Stratégie fédérale de développement durable, y compris ceux qui visent à réduire les émissions de gaz à effet de serre.

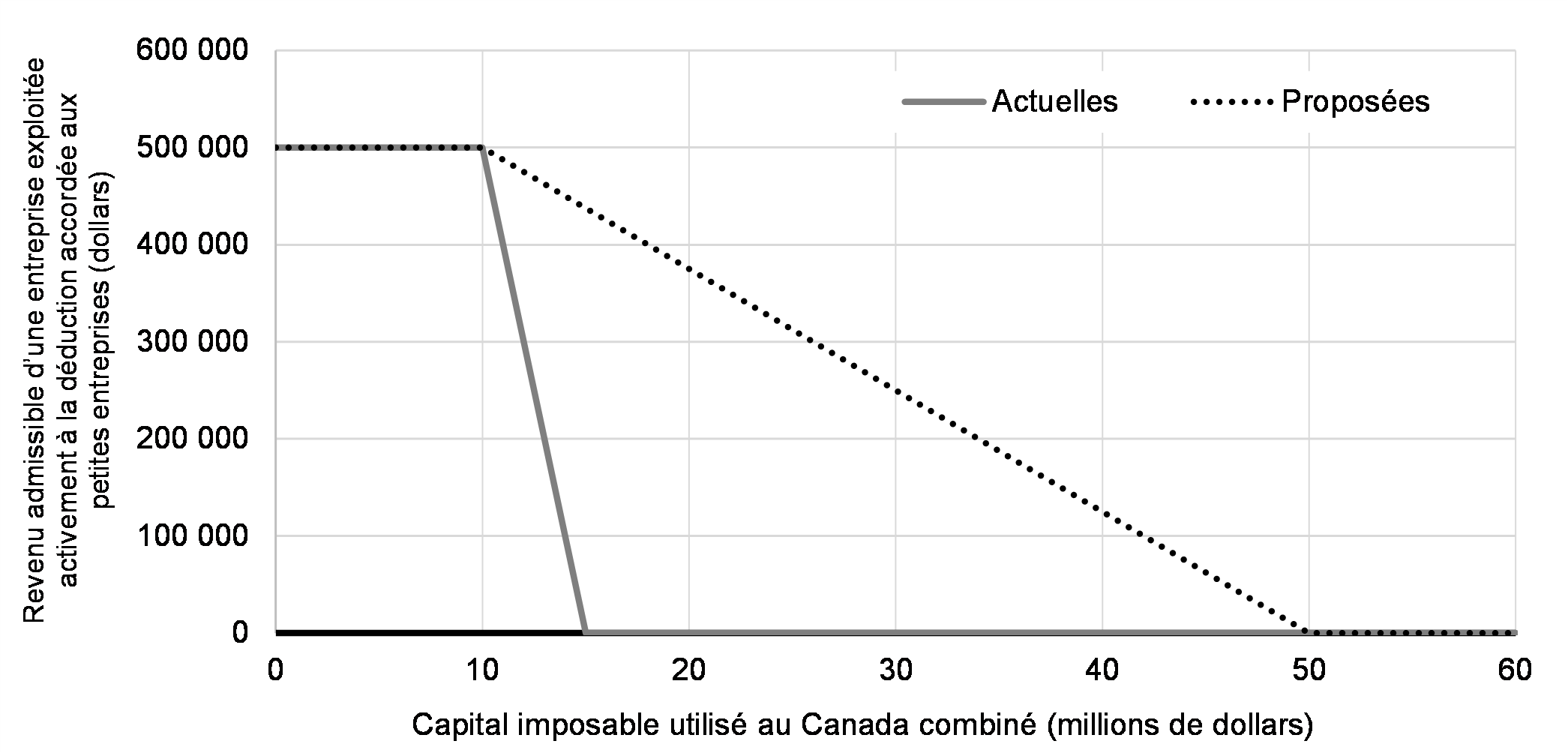

Déduction accordée aux petites entreprises