Archivé - Annexe 2

:

Stratégie de gestion de la dette

Consulter

l'évaluation des répercussions

Sur cette page :

Introduction

La Stratégie de gestion de la dette de 2023-2024 énonce les objectifs, la stratégie et les plans d'emprunt du gouvernement du Canada au chapitre de son programme d'emprunt sur le marché intérieur et extérieur et de la gestion de ses réserves officielles.

Aux termes de la Loi sur la gestion des finances publiques (LGFP), le ministre des Finances doit déposer devant chaque chambre du Parlement un rapport faisant état, d'une part, des emprunts qu'il prévoit contracter au cours de l'exercice en question et de l'utilisation qu'il compte faire des fonds empruntés, et, d'autre part, de la gestion de la dette publique dans les 30 jours de séance suivant le début de l'exercice. La Stratégie de gestion de la dette de 2023-2024 répond à cette exigence.

Objectifs

Les objectifs fondamentaux de la gestion de la dette consistent à obtenir un financement stable à faible coût permettant de combler les besoins financiers du gouvernement du Canada et de maintenir le bon fonctionnement du marché de ses titres.

L'accès à un marché des titres du gouvernement qui fonctionne bien contribue à réduire les coûts et l'instabilité des prix pour le gouvernement, ce qui lui permet d'obtenir des fonds de façon efficiente au fil du temps et de répondre à ses besoins financiers.

La Stratégie de gestion de la dette assure la transparence quant aux plans d'emprunt du gouvernement pour maintenir la liquidité et le bon fonctionnement du marché de ses titres et garantit la durabilité à long terme de ses plans d'emprunt.

Le gouvernement continuera à surveiller de près les marchés financiers et ajustera si nécessaire l'émission de ses titres dans le but de réagir de façon appropriée et responsable à l'évolution de la demande du marché ou des changements des besoins financiers.

Perspectives concernant la dette du gouvernement du Canada

Grâce à la gestion financière responsable du gouvernement, le Canada continue de profiter d'une situation budgétaire enviable par rapport à ses pairs internationaux, affichant le ratio de la dette nette au PIB le plus faible du G7. Les agences de notation ont indiqué que l'efficacité, la stabilité et la prévisibilité du processus décisionnel et des institutions politiques du Canada, la diversité et la résilience de son économie, ses marchés financiers bien réglementés et sa marge de manœuvre monétaire et budgétaire contribuent tous à la forte cote de crédit actuelle du Canada : Moody's (Aaa), S&P (AAA) et DBRS (AAA) et Fitch (AA+).

Opérations d'emprunt prévues en 2023-2024

Les sources et les utilisations projetées des emprunts pour l'exercice 2023-2024 sont présentées au tableau A2.1. La comparaison des sources et des utilisations des emprunts, en données réelles, avec les projections pour la même période, sera présentée dans le Rapport sur la gestion de la dette de 2023-2024. Ce document sera publié peu après la parution des Comptes publics du Canada de 2024, lesquels fourniront des renseignements comptables détaillés sur la dette portant intérêt du gouvernement.

Sources des emprunts

Le montant total du principal que le gouvernement empruntera en 2023-2024 devrait s'établir à 421 milliards de dollars, dont environ 85 % représentent la portion qui sera utilisée pour refinancer la dette qui arrive à échéance. Ce niveau d'emprunt est conforme avec le montant maximal d'emprunt actuel de 1 831 milliards de dollars prévu par la loi et énoncé dans la Loi autorisant certains emprunts et le décret approuvé qui fixe le plafond d'emprunt annuel pour 2023-2024 à 444 milliards de dollars.

Utilisations des emprunts

La taille du programme d'emprunt de 2023-2024 dénote à la fois les besoins en refinancement de la dette intérieure de 358 milliards de dollars, ainsi que les besoins financiers projetés de 63 milliards de dollars. Les emprunts aux fins des besoins nationaux proviendront des marchés de gros au pays (tableau A2.1).

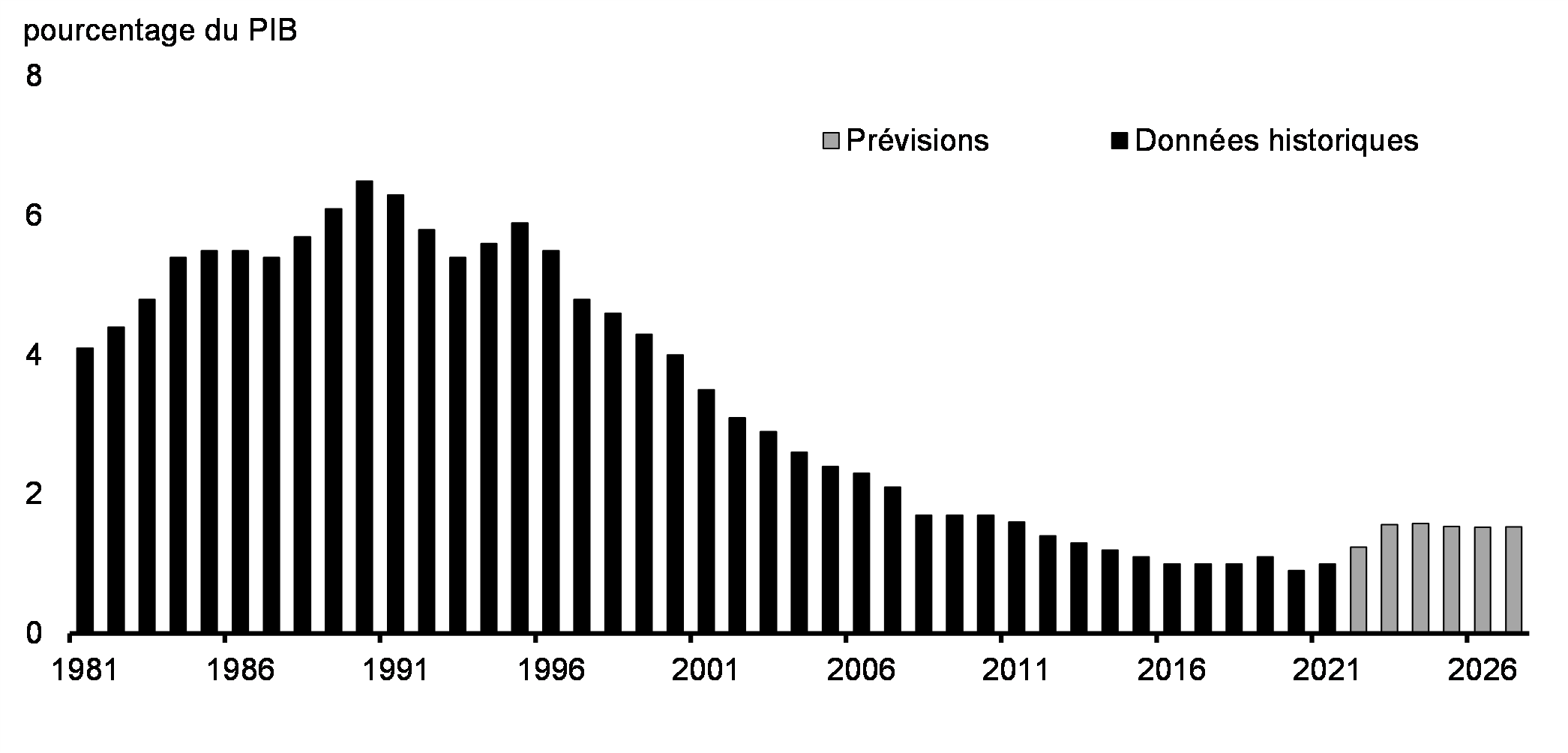

Compte tenu de l'augmentation des taux d'intérêt au cours de la dernière année, les frais de la dette publique ont augmenté et devraient atteindre 43,9 milliards de dollars pour 2023-2024, ce qui représente 1,6 % du PIB (graphique A2.1). Au cours de la période de projection, le ratio des frais de la dette publique par rapport au PIB devrait demeurer stable part du PIB, à 1,5 % du PIB (50,3 milliards de dollars) d'ici 2027-2028. Ce niveau est beaucoup plus bas que le coût moyen du financement de la dette des vingt dernières années, même quand on considère la dette publique considérablement plus élevée en raison de la COVID-19. Les frais de la dette devraient représenter environ 9,3 % des recettes totales du gouvernement d'ici 2027-2028, semblable au niveau observé en 2013-2014.

Les emprunts réels pour l'exercice pourraient différer des projections en raison de l'incertitude liée aux projections économiques et budgétaires, du moment particulier où seront effectuées les opérations de trésorerie, ainsi que d'autres facteurs, notamment la variation des besoins au titre des réserves de change et des emprunts des sociétés d'État. En réponse à ces changements imprévus des besoins financiers, l'émission de titres de créance peut être modifiée au cours de l'année, modification qui, habituellement, touche d'abord l'émission de bons du Trésor. Le gouvernement peut également ajuster l'émission d'obligations en fonction de l'évolution de la demande du marché.

| Sources des emprunts | |

|---|---|

|

À payer en dollars canadiens

|

|

|

Bons du Trésor1

|

242 |

|

Obligations

|

172 |

|

Total à payer en dollars canadiens

|

414 |

|

À payer en devises étrangères

|

7 |

| Total – Sources des emprunts | 421 |

| Utilisation des emprunts | |

| Besoins en refinancement | |

|

À payer en dollars canadiens

|

|

|

Bons du Trésor

|

202 |

|

Obligations

|

153 |

|

Titres sur le marché de détail

|

0 |

|

Total à payer en dollars canadiens

|

355 |

|

À payer en devises étrangères

|

3 |

| Total – Besoins en refinancement | 358 |

| Besoins financiers | |

|

Solde budgétaire

|

40 |

|

Opérations non budgétaires

|

|

|

Régimes de retraite et autres comptes

|

-9 |

|

Actifs non financiers

|

2 |

|

Prêts, placements et avances

|

|

|

Dont :

|

|

|

Prêts à des sociétés d'État

|

10 |

|

Autres

|

-21 |

|

Autres opérations2

|

41 |

| Total – Besoins financiers | 63 |

| Total – Utilisation des emprunts | 421 |

| Autres opérations de la dette non échue3 | 0 |

| Augmentation ou diminution (–) nette de l'encaisse | 0 |

|

Source : Calculs du ministère des Finances Canada Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. Les utilisations des emprunts de valeur négative correspondent à des ressources financières. 1 Les bons du Trésor sont reconduits ou refinancés un certain nombre de fois durant l'exercice. Le montant des nouvelles émissions au cours d'un exercice est donc supérieur à l'encours à la fin de l'exercice, tel qu'il est présenté dans le tableau. 2 Les autres opérations comprennent principalement la conversion des opérations selon la comptabilité d'exercice en rentrées et en sorties de fonds au titre des impôts et des taxes à recevoir et des autres comptes débiteurs, des accords de perception fiscale conclus avec les provinces et les territoires, des montants à verser aux contribuables et des autres passifs, ainsi que des variations des comptes d'opérations de change. 3 Ces opérations comprennent la réévaluation des swaps de devises, les escomptes non amortis sur les émissions de titres, les obligations découlant de contrats de location-acquisition et d'autres dettes non échues, lorsque le tableau le mentionne. |

|

Frais de la dette publique, en pourcentage du PIB

En milliard de dollars

Programme d'emprunt de 2023-2024

En 2023-2024, le Canada continuera de délaisser progressivement l'approche axée sur le long terme maintenue pendant la COVID-19. Ce changement lui permettra de renouer avec une structure plus viable de la dette qui permet d'émettre suffisamment d'obligations dans tous les secteurs et de trouver un juste milieu entre les coûts et les risques à long terme associés au programme de gestion de la dette. Néanmoins, la part des émissions d'obligations dont l'échéance est de 10 ans ou plus demeurera relativement élevée d'un point de vue historique, à 29 % des émissions d'obligations (tableau A2.2). Durant la décennie qui a précédé la pandémie, en moyenne, environ 20 % des obligations émises par le gouvernement portaient des échéances de 10 ans ou plus.

Annulation du segment de 3 ans

Le segment de 3 ans a été réinstauré à maintes reprises depuis sa création pour gérer les besoins en financement plus élevé et a été utile pour financer la réponse du gouvernement à la COVID-19.

Toutefois, l'émission globale a diminué considérablement, passant d'un sommet de 593 milliards de dollars pendant la COVID-19, à un programme d'emprunt de 421 milliards de dollars prévu pour 2023-2024. Compte tenu des besoins en financement moins élevés et afin d'appuyer le bon fonctionnement des marchés, le gouvernement cessera d'émettre dans le segment de trois ans à compter du deuxième trimestre de l'exercice. Cette annulation permettra de s'assurer que les obligations de référence de trois ans actuelles qui arrivent à échéance en avril 2026 croissent à une taille appropriée avant la fin des émissions.

Cette décision favorisera la liquidité dans les marchés en consolidant les émissions dans les secteurs de financement de base et offrira une plus grande souplesse pour réduire les émissions dans les autres segments sans nuire au fonctionnement du marché.

Cette décision tient également compte des résultats des consultations annuelles sur la Stratégie de gestion de la dette. À l'automne 2022, comme les années précédentes, les participants au marché ont proposé de réaffecter les émissions des obligations de trois ans à d'autres segments. Ces commentaires sont inclus dans le sommaire détaillé des consultations menées à l'automne 2022.

| Moyenne sur 10 ans1 | Estimations 2022-2023 |

Projections 2023-2024 |

|||

|---|---|---|---|---|---|

| Proportion des émissions d'obligations | Émission | Proportion des émissions d'obligations | Émission | Proportion des émissions d'obligations | |

| À court terme (segments de 2, 3 et 5 ans) | 77 % | 118 | 64 % | 122 | 71 % |

| À long terme (10 ans et plus) | 23 % | 67 | 36 % | 50 | 29 % |

| Émissions brutes d'obligations | 100 % | 185 | 100 % | 172 | 100 % |

|

Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 La moyenne des 10 exercices précédents (de 2012-2013 à 2021-2022). |

|||||

Composition de la dette contractée sur les marchés

L'encours total de la dette contractée sur les marchés devrait atteindre 1 319 milliards de dollars à la fin de l'exercice 2023-2024 (tableau A2.3).

| Données réelles 2019-2020 |

Données réelles 2020-2021 |

Données réelles 2021-2022 |

Estimations 2022-2023 |

Projections 2023-2024 |

|

|---|---|---|---|---|---|

| Obligations sur le marché intérieur1 | 597 | 875 | 1 031 | 1 038 | 1 057 |

| Bons du Trésor | 152 | 219 | 187 | 202 | 242 |

| Dette extérieure | 16 | 15 | 14 | 15 | 20 |

| Titres sur le marché de détail | 1 | 0 | 0 | 0 | 0 |

| Total – Dette contractée sur les marchés |

765 | 1 109 | 1 232 | 1 255 | 1 319 |

|

Sources : Banque du Canada; calculs du ministère des Finances Canada Nota – Les chiffres ayant été arrondis, leur sodmme peut ne pas correspondre au total indiqué. 1 Comprend la dette supplémentaire qui s'est accumulée au cours de l'exercice à la suite des rajustements de la valeur des obligations à rendement réel en fonction de l'inflation. |

|||||

L'émission bimensuelle de la dette augmentera en 2023-2024 par rapport à 2022-2023, car les soldes de trésorerie ont été utilisés pour compenser un certain nombre des obligations financières du gouvernement en 2022-2023 (tableau A2.4).

| Données réelles 2021-2022 |

Estimations 2022-2023 |

Prévisions 2023-2024 |

|

|---|---|---|---|

| Bons du Trésor | 187 | 202 | 242 |

|

2 ans

|

67 | 67 | 76 |

|

3 ans

|

29 | 20 | 6 |

|

5 ans

|

44 | 31 | 40 |

|

10 ans

|

79 | 52 | 40 |

|

30 ans

|

28 | 14 | 10 |

|

Obligations vertes

|

5 | - | -1 |

|

Total – Obligations

|

2572 | 1853 | 172 |

| Total – Émissions brutes | 444 | 387 | 414 |

|

Sources : Banque du Canada; calculs du ministère des Finances Canada Nota – Les chiffres ayant été arrondis, leur somme peut ne pas correspondre au total indiqué. 1 Émission sous réserve des dépenses disponibles et des conditions du marché. 2 Le total des émissions comprend les obligations à rendement réel et les obligations à très longue échéance. 3 Le total des émissions comprend les obligations à rendement réel, les obligations à très longue échéance et les obligations de souveraineté de l'Ukraine. |

|||

Programme des bons du Trésor

L'émission aux deux semaines des bons à 3 mois, à 6 mois et à 12 mois est prévue pour 2023-2024, et la taille des adjudications prévues devrait se situer dans une large mesure entre 14 milliards et 30 milliards de dollars. Le gouvernement prévoit une augmentation de l'encours de bons du Trésor à 242 milliards de dollars d'ici la fin de 2023-2024, par rapport à un montant estimatif de 202 milliards de dollars le 31 mars 2023. Cette approche vise à appuyer un marché liquide qui fonctionne bien pour les bons du Trésor du gouvernement fédéral canadien, ce qui aide les investisseurs qui ont besoin d'un accès aux titres à court terme portant intérêt plutôt qu'à des sommes en espèces.

L'approche est également orientée par des consultations sur la Stratégie de gestion de la dette menées auprès des participants au marché à l'automne 2022. Ceux-ci ont indiqué qu'il y a toujours un niveau élevé de demande pour les bons du Trésor, en raison de l'incertitude des marchés et de l'augmentation des taux d'intérêt.

Les bons de gestion de la trésorerie, qui sont des bons du Trésor à court terme, aident à gérer de manière efficiente les besoins en trésorerie du gouvernement. Ces instruments seront également utilisés en 2023-2024 lorsqu'ils seront nécessaires.

Programme des obligations de 2023-2024

La valeur annuelle des émissions brutes d'obligations devrait s'établir à environ 172 milliards de dollars en 2023-2024, soit 13 milliards de dollars de moins qu'en 2022-2023 (185 milliards de dollars) (tableau A2.4).

Dates d'échéance et fourchettes cibles des obligations de référence

Pour 2023-2024, compte tenu de l'annulation du segment de 3 ans, les fourchettes cibles de référence dans les segments des obligations à court terme sont plus élevées par rapport à 2022-2023 (tableau A2.5). Le retrait continu de l'approche axée sur les obligations à long terme se traduit par des fourchettes cibles de référence moins élevées pour les segments des obligations à long terme par rapport à 2022-2023.

| Févr. | Mars | Avr. | Mai | Juin | Août | Sept. | Oct. | Nov. | Déc. | |

|---|---|---|---|---|---|---|---|---|---|---|

| 2 ans | 16-22 | 16-22 | 16-22 | 16-22 | ||||||

| 3 ans | 8-12 | |||||||||

| 5 ans | 16-22 | 16-22 | ||||||||

| 10 ans | 16-22 | 16-22 | ||||||||

| 30 ans | 18-28 | |||||||||

|

Sources : Calculs du ministère des Finances Canada Nota – Ces montants ne comprennent pas les versements de coupons. 1 L'émission annuelle réelle peut varier. |

||||||||||

Calendrier des adjudications d'obligations

En 2023-2024, il y aura des adjudications régulières d'obligations à 2 ans, à 5 ans, à 10 ans et à 30 ans. Les adjudications des obligations à 3 ans n'auront lieu qu'au premier trimestre de l'exercice. Le nombre d'adjudications prévues en 2023-2024 par segment est indiqué au tableau A2.6. Le nombre réel des adjudications pour 2023-2024 peut différer de leur nombre prévu en raison de variations imprévues des besoins en emprunts ou de l'évolution de la demande du marché.

| Segment | Adjudications d'obligations prévues |

|---|---|

| 2 ans | 16 |

| 3 ans | 2 |

| 5 ans | 8 |

| 10 ans | 12 |

| 30 ans | 8 |

|

Sources : Calculs du ministère des Finances Canada Nota – Ces montants ne comprennent pas les versements des intérêts. |

|

Les dates des adjudications continueront d'être annoncées dans le Calendrier trimestriel des obligations que la Banque du Canada affiche sur son site Web avant le début de chaque trimestre.

Programme d'obligations vertes du Canada

Afin d'appuyer la croissance du marché du financement durable au Canada, le gouvernement a publié en mars 2022 un cadre d'obligations vertes et a procédé à l'émission inaugurale des obligations vertes fédérales, ce qui respecte les engagements pris dans le budget de 2021. Le gouvernement demeure résolu à émettre régulièrement des obligations vertes.

Le gouvernement continue à surveiller l'évolution des taxonomies des investissements verts connexes, y compris le Rapport sur la feuille de route de la taxonomie du Conseil d'action en matière de finance durable, la taxonomie verte de l'Union européenne, la publication prochaine d'une norme européenne pour les obligations vertes et de la taxonomie verte du Royaume-Uni, ainsi que l'évolution des normes du marché et les préférences des investisseurs.

Le gouvernement continue également à étudier un cadre d'obligations durable, qui pourrait inclure des obligations vertes, sociales et de transition. Des discussions ciblées sont en cours avec les participants au marché.

Consultations sur les obligations hypothécaires du Canada

En 2001, la Société canadienne d'hypothèques et de logement (SCHL) a lancé le programme des Obligations hypothécaires du Canada (OHC) afin d'aider à stabiliser l'accès au financement hypothécaire dans toutes les conditions économiques. Les OHC sont pleinement garanties par le Canada et constituent des obligations directes et inconditionnelles du Canada. Toutefois, malgré la même cote de crédit, les OHC constituent une forme d'emprunt plus coûteux par rapport aux obligations régulières du gouvernement du Canada. Dans ce contexte, le regroupement des OHC dans le programme d'emprunt régulier du gouvernement du Canada représente une occasion de réduire les frais de la dette et de réinvestir les économies réalisées dans d'importants programmes de logements abordables.

Le gouvernement prévoit entreprendre des consultations auprès des participants au marché sur la proposition de regrouper les obligations hypothécaires du Canada au sein du programme d'emprunt régulier du gouvernement, y compris sur un plan de mise en œuvre qui permettrait d'assurer un accès stable au financement hypothécaire. Le gouvernement fera le point sur cette question dans la mise à jour économique et budgétaire de l'automne.

Gestion des réserves officielles de liquidités internationales du Canada

Le Compte du fonds des changes, géré par la ministre des Finances au nom du gouvernement du Canada, représente la plus importante composante des réserves officielles de liquidités internationales du Canada. Il s'agit d'un portefeuille des réserves officielles de liquidités internationales du Canada et des droits de tirage spéciaux (DTS) utilisés pour favoriser le contrôle et la protection de la valeur externe du dollar canadien et pour fournir une source de liquidité au gouvernement, au besoin. Outre les réserves conservées dans le Compte du fonds des changes, les réserves officielles internationales du Canada comprennent la position de réserve du Canada au Fonds monétaire international.

Le gouvernement effectue des emprunts afin d'investir dans des réserves liquides, qui sont maintenues à un taux minimal de 3 % du PIB nominal. Les besoins en financement estimés pour 2023-2024 seront d'environ 13 milliards de dollars américains; ce montant pourrait toutefois varier sous l'effet des fluctuations des taux d'intérêt à l'étranger et des taux de change.

La dette extérieure sert exclusivement à financer les réserves officielles de liquidités internationales du Canada. L'augmentation prévue du financement étranger au cours de l'exercice 2023-2024 est nécessaire pour financer l'augmentation du niveau des réserves et pour refinancer les passifs arrivant à échéance.

Un certain nombre de facteurs orienteront le choix des sources de financement des réserves de liquidités en 2023-2024, notamment le coût relatif et les conditions du marché. Les sources de financement potentielles comprennent l'émission d'effets à court terme libellés en dollars américains (bons du Canada) et de billets à moyen terme, ainsi que la conclusion de swaps de devises, qui permettent d'accroître les réserves de liquidités, de même que l'émission d'obligations multimarchés.

De plus amples renseignements sur le financement en devises et les actifs des réserves de change se trouvent dans le Rapport sur la gestion des réserves officielles internationales du Canada ainsi que dans La revue financière.

Programmes de rachat d'obligations

En novembre 2022, le gouvernement a annoncé la reprise du Programme de rachat d'obligations aux fins de gestion de la trésorerie. Cette opération de gestion vise à gérer efficacement les flux de trésorerie du gouvernement du Canada avant les échéances d'obligations importantes.

Le gouvernement entend poursuivre le rachat d'obligations aux fins de gestion de la trésorerie en 2023-2024.

Gestion de trésorerie

L'objectif fondamental de la gestion de la trésorerie consiste à faire en sorte que le gouvernement dispose en tout temps d'une encaisse suffisante pour répondre à ses besoins opérationnels.

Dans le cadre d'une reprise générale des activités normales du gouvernement décrites dans la stratégie de gestion de la dette de l'année dernière, les soldes de trésorerie plus élevés maintenus pendant la pandémie de COVID-19 ont été réduits en 2022-2023, passant de 90 milliards de dollars à 40 milliards de dollars.

À l'heure actuelle, la trésorerie du gouvernement est entièrement en dépôt auprès de la Banque du Canada, y compris les soldes opérationnels et les soldes détenus aux fins de la liquidité prudentielle. Des mises à jour périodiques de la position de liquidité sont présentées dans La revue financière.

Liquidité prudentielle

Le gouvernement détient des actifs financiers liquides prenant la forme de dépôts en dollars canadiens et de réserves de change afin d'être en mesure de respecter ses obligations de paiement, dans l'éventualité où l'accès normal aux marchés financiers serait perturbé ou retardé. Les niveaux globaux de liquidité du gouvernement sont gérés de manière à couvrir normalement au moins un mois des flux de trésorerie nets projetés, y compris les versements de coupons et les besoins en refinancement de la dette.

Rétroaction de la page

- Date de modification :