Cette page Web a été archivée dans le Web

L’information dont il est indiqué qu’elle est archivée est fournie à des fins de référence, de recherche ou de tenue de documents. Elle n’est pas assujettie aux normes Web du gouvernement du Canada et elle n’a pas été modifiée ou mise à jour depuis son archivage. Pour obtenir cette information dans un autre format, veuillez communiquer avec nous.

Chapitre 4 – Équité fiscale pour la classe moyenne

Introduction

Le gouvernement demeure préoccupé par l’inégalité des revenus, et il prend des mesures afin que le régime fiscal soit équitable sur les plans de la conception et de l’administration.

En 2017, le gouvernement du Canada continuera de prendre des mesures concrètes en vue d’éliminer les échappatoires fiscales, de sévir contre l’évasion fiscale, d’améliorer les allègements fiscaux pour la classe moyenne et de supprimer les mesures qui sont inefficaces et inefficientes et qui profitent aux plus riches de façon disproportionnée.

Au cours de la dernière année, le gouvernement a mis en place un plan visant à faire croître l’économie d’une façon qui fonctionne pour la classe moyenne et ceux qui travaillent fort pour en faire partie. Il a réduit les impôts pour près de 9 millions de Canadiennes et de Canadiens de la classe moyenne et a instauré l’Allocation canadienne pour enfants, pour les parents qui en ont le plus besoin.

Le gouvernement a, de plus, pris des mesures solides pour lutter contre l’évasion fiscale et l’évitement fiscal, tant au Canada qu’à l’échelle mondiale. Il a augmenté le financement à l’Agence du revenu du Canada (ARC) en investissant 444 millions de dollars dans la capacité de l’ARC à détecter et à combattre l’évasion fiscale et l’évitement fiscal et à mener des vérifications. Ces mesures permettront à l’ARC de recouvrer 2,6 milliards de dollars en revenus fédéraux supplémentaires. Des mesures initiales ont aussi été prises en vue d’empêcher les plus riches d’avoir recours à des sociétés privées pour réduire de manière inappropriée leur taux d’imposition.

Le budget de 2017 propose en outre des mesures ciblées pour appuyer un secteur financier résilient qui contribue à une économie forte et en croissance.

Un régime fiscal équitable et efficient pour les Canadiens

En décembre 2015, le gouvernement a agi de façon décisive pour rendre le régime fiscal plus équitable.

La première mesure prise par le gouvernement a été d’augmenter les impôts pour le 1 % des plus riches de la population, afin de réduire les impôts pour la classe moyenne. Lorsque les Canadiens de la classe moyenne disposent de plus d’argent pour investir, épargner et faire croître l’économie, ce sont tous les Canadiens qui en profitent.

Ensuite, le gouvernement a remplacé le système précédent de prestations pour enfants par la nouvelle Allocation canadienne pour enfants. Cette allocation est plus simple, plus généreuse, mieux ciblée et non imposable. Puisque le montant de l’Allocation est calculé en fonction du revenu, celle-ci offre un soutien plus important à ceux qui en ont le plus besoin : les familles monoparentales (en particulier les mères monoparentales) et les familles à faible revenu. Aujourd’hui, environ 300 000 enfants de moins vivent sous le seuil de la pauvreté et, d’ici la fin de cette année, la pauvreté chez les enfants aura été réduite de 40 % par rapport à ce qu’elle était en 2014.

Dans le budget de 2016, le gouvernement s’était également engagé à entreprendre un vaste examen des dépenses fiscales existantes, qui sont de plus en plus complexes. L’examen a pour objectif d’éliminer les mesures fiscales mal ciblées et inefficientes, et permettra au gouvernement de cerner des possibilités de réduire les avantages fiscaux qui aident injustement les Canadiens les plus riches plutôt que la classe moyenne et ceux qui travaillent fort pour en faire partie.

Comme il est expliqué ci-après, le budget de 2017 prévoit d’importantes mesures pour accroître davantage l’équité du régime fiscal et améliorer son efficience et son efficacité. En particulier, le budget de 2017 propose des mesures aux fins suivantes :

- Éliminer des échappatoires fiscales qui engendrent des avantages fiscaux pour certains aux dépens des autres.

- Sévir contre l’évasion fiscale et lutter contre l’évitement fiscal.

- Rendre plus efficaces et plus accessibles les allègements fiscaux actuels à l’intention des particuliers et des familles.

- Éliminer les mesures fiscales inefficaces et inefficientes.

- Assurer une plus grande cohérence quant au traitement fiscal de types de revenus similaires et par rapport à d’autres priorités du gouvernement et à la situation économique actuelle.

Un régime fiscal équitable pour les Canadiens de la classe moyenne

L’équité est essentielle pour faire en sorte que les Canadiens aient confiance en leur régime fiscal. L’engagement du gouvernement à assurer l’équité fiscale est ce qui le pousse à éliminer les échappatoires et à veiller à ce qu’aucun contribuable ne puisse profiter d’un avantage fiscal au détriment de ceux qui paient leur juste part.

L’équité est ce qui pousse le gouvernement à s’assurer que l’ARC dispose des ressources nécessaires pour faire respecter les lois fiscales, et elle motive le gouvernement à participer activement aux efforts mondiaux de lutte contre l’évasion fiscale et l’évitement fiscal à l’échelle internationale. Ensemble, ces mesures favorisent une économie qui fonctionne pour la classe moyenne.

Planification fiscale au moyen de sociétés privées

L’examen des dépenses fiscales fédérales a mis en évidence un certain nombre de problèmes liés aux stratégies de planification fiscale au moyen de sociétés privées, qui peuvent permettre à des particuliers à revenu élevé de profiter d’avantages fiscaux injustes. Ces particuliers ont accès à un éventail de stratégies de réduction des impôts auxquelles les autres Canadiens n’ont pas accès. Ces stratégies comprennent les suivantes :

- La répartition du revenu par le recours aux sociétés privées, qui peut réduire l’impôt sur le revenu en faisant en sorte qu’un revenu qui serait autrement réalisé par un particulier assujetti à un taux élevé d’imposition du revenu des particuliers soit réalisé (p. ex., au moyen de dividendes ou de gains en capital) par des membres de la famille du particulier qui sont assujettis à des taux d’imposition moins élevés (ou qui ne sont pas du tout assujettis à l’impôt).

- La détention d’un portefeuille de placements passif dans une société privée, qui peut être financièrement avantageuse pour les propriétaires de sociétés privées comparativement à des investisseurs qui sont autrement semblables. Cet avantage découle principalement du fait que les taux d’imposition du revenu des sociétés, qui sont habituellement bien plus bas que les taux d’imposition du revenu des particuliers, facilitent l’accumulation de gains qui peuvent être investis dans un portefeuille passif.

- La conversion du revenu régulier d’une société privée en gains en capital, qui peut réduire l’impôt sur le revenu grâce aux taux d’imposition plus bas applicables aux gains en capital. Le revenu d’une société privée est habituellement versé sous forme de salaire ou de dividendes aux dirigeants et actionnaires, qui sont assujettis à l’impôt en fonction de leur taux d’imposition du revenu des particuliers (sous réserve d’un crédit d’impôt pour dividendes qui tient compte de l’impôt sur le revenu des sociétés qui est présumé avoir été payé). À l’opposé, seulement la moitié des gains en capital sont inclus dans le revenu, ce qui donne lieu à un taux d’imposition bien plus bas sur le revenu qui est converti de dividendes en gains en capital.

Un certain nombre de mesures ont été mises en œuvre au fil des ans afin de limiter la portée de certains de ces mécanismes de planification, mais ces mesures n’ont pas toujours été pleinement efficaces. Par conséquent, le gouvernement examine plus à fond l’utilisation de stratégies de planification fiscale qui font intervenir des sociétés privées et qui réduisent de façon inappropriée les taux d’imposition de particuliers qui gagnent un revenu élevé. Ce faisant, le gouvernement déterminera aussi si des caractéristiques de l’actuel régime de l’impôt sur le revenu ont des incidences inappropriées et négatives sur les opérations commerciales véritables auxquelles participent des membres d’une même famille. Au cours des prochains mois, le gouvernement a l’intention de publier un document exposant plus en détail la nature de ces enjeux, et comprenant des propositions de réponses sur le plan de la politique fiscale. Le gouvernement traitera cette question de manière à s’assurer que les sociétés qui contribuent à la création d’emplois et à la croissance économique en investissant activement dans leur entreprise continueront de bénéficier d’un régime fiscal très concurrentiel.

Assurer l’intégrité fiscale

Un régime fiscal juste exige une attention constante. Des modifications législatives continues sont nécessaires pour veiller à ce que les règles fonctionnent comme prévu et n’aient pas pour effet que certains contribuables paient moins que leur juste part. Une administration et une application efficaces des lois fiscales sont aussi des facteurs clés dans la lutte contre l’évasion fiscale et l’évitement fiscal agressif, tant au Canada qu’à l’étranger.

Éliminer des échappatoires fiscales

Le budget de 2017 propose un certain nombre de mesures visant à renforcer l’intégrité du régime fiscal. Plus précisément, il propose les mesures suivantes :

- Prévenir l’évitement ou le report de l’impôt sur le revenu par l’utilisation de positions dérivées compensatrices dans les opérations de chevauchement.

- Étendre aux régimes enregistrés d’épargne-études et aux régimes enregistrés d’épargne-invalidité des règles anti-évitement semblables à celles qui s’appliquent aux comptes d’épargne libre d’impôt et aux régimes enregistrés d’épargne-retraite.

- Préciser le sens voulu de « contrôle de fait » en vertu de la Loi de l’impôt sur le revenu en vue de déterminer la personne qui a le contrôle d’une société afin de prévenir un accès inapproprié aux mesures de soutien, comme le taux d’imposition des petites entreprises et le crédit d’impôt remboursable au taux majoré de 35 % pour la recherche scientifique et le développement expérimental pour les petites entreprises.

- Prévenir l’évitement de l’impôt sur le revenu tiré de l’assurance des risques canadiens en étendant aux succursales à l’étranger des assureurs-vie canadiens les dispositions contre l’érosion de l’assiette fiscale applicables aux sociétés étrangères affiliées.

Afin de s’assurer que le régime fiscal fonctionne de la manière la plus équitable et efficace possible à l’avenir, le gouvernement continuera d’étudier, de repérer et de contrer les échappatoires fiscales et les stratagèmes de planification fiscale.

Sévir contre l’évasion fiscale et lutter contre l’évitement fiscal

L’évasion fiscale et l’évitement fiscal minent le travail acharné des entreprises et des particuliers canadiens qui respectent les règles. Le gouvernement continuera de sanctionner ces pratiques inéquitables pour s’assurer que tous les contribuables paient leur juste part.

Le budget de 2017 prévoit l’investissement de 523,9 millions de dollars supplémentaires sur cinq ans afin de prévenir l’évasion fiscale et d’améliorer l’observation des règles fiscales. L’investissement servira à financer de nouvelles initiatives et à élargir des programmes existants pour faire en sorte que notre régime fiscal soit juste et équitable pour tous les Canadiens.

Les mesures prévues dans le budget de 2017 s’appuieront sur les investissements précédents visant à appuyer l’ARC dans ses efforts constants pour sévir contre l’évasion fiscale et lutter contre l’évitement fiscal de la façon suivante :

- Intensifier les activités de vérification.

- Embaucher d’autres vérificateurs et spécialistes dont le travail sera axé sur l’économie clandestine.

- Développer une infrastructure robuste de renseignements d’affaires et des systèmes solides d’évaluation du risque en vue de cibler les cas d’impôt international à risque élevé et d’évitement fiscal abusif.

- Améliorer la qualité des travaux d’enquête qui ciblent les cas d’évasion fiscale criminelle.

L’ARC a fait la preuve de sa capacité à répondre aux attentes en menant des interventions ciblées pour vérifier l’observation des règles fiscales. Le budget de 2017 tient compte de l’incidence prévue sur les revenus de 2,5 milliards de dollars sur cinq ans provenant de mesures visant à sévir contre l’évasion fiscale et à lutter contre l’évitement fiscal, soit un rendement du capital investi de cinq pour un. Ce montant n’inclut pas le gain que retireront les provinces et les territoires par suite de ces initiatives, qui feront également augmenter leurs revenus fiscaux.

Lutter contre l’évasion fiscale et l’évitement fiscal à l’échelle internationale

Le Canada a travaillé avec les autres membres du Groupe des 20 (G20) et de l’Organisation pour la coopération et le développement économiques (OCDE) afin de formuler des recommandations pour lutter contre l’érosion de la base d’imposition et le transfert de bénéfices (projet « BEPS », de l’anglais base erosion and profit shifting). L’érosion de la base d’imposition et le transfert de bénéfices renvoient aux mécanismes de planification fiscale internationale utilisés par des entreprises multinationales pour réduire leurs impôts au minimum de façon injuste. Par exemple, afin d’éviter de payer leur juste part, certaines entreprises transfèrent leurs bénéfices imposables à l’extérieur des juridictions où l’activité économique sous-jacente a eu lieu.

Le gouvernement demeure fermement déterminé à protéger le régime fiscal du Canada et il a mis en œuvre, ou est en voie de mettre en œuvre, les mesures convenues à titre de standards minimums pour le projet BEPS :

- Une loi a été adoptée en décembre 2016 pour exiger que les grandes entreprises multinationales produisent des déclarations pays par pays. Ces déclarations donnent des renseignements sur la répartition internationale des activités d’un groupe de sociétés. Ces renseignements donneront aux autorités fiscales de chaque pays une idée plus claire de l’endroit où les opérations du groupe dans leur juridiction particulière s’insèrent dans les opérations globales du groupe. Cela leur permettra de mieux évaluer les risques d’évitement de niveau élevé, comme le potentiel de mal évaluer les prix des opérations entre les entités du groupe dans différentes juridictions.

- Le Canada a participé à l’élaboration d’un instrument multilatéral qui permettra de simplifier la mise en œuvre des recommandations issues du projet BEPS liées aux conventions fiscales, y compris celles liées à la lutte contre l’abus de ces conventions. L’instrument multilatéral est une convention fiscale que pourraient signer de nombreux pays pour modifier certaines dispositions des conventions bilatérales existantes sans qu’il soit nécessaire de mener des négociations bilatérales distinctes. Le gouvernement tente d’obtenir la signature de l’instrument multilatéral et il entreprend les processus nationaux nécessaires à cette fin.

- Le Canada s’est engagé à assurer la résolution efficace et rapide des différends liés aux conventions fiscales en améliorant la procédure d’entente mutuelle dans les conventions fiscales du Canada.

- L’ARC a entrepris l’échange spontané, avec d’autres administrations fiscales, de décisions relatives à l’impôt qui pourraient autrement soulever des préoccupations liées à l’érosion de la base d’imposition et au transfert de bénéfices. Dans le cadre des efforts visant à contrer les pratiques fiscales dommageables, cet échange aidera à faire en sorte que les autorités fiscales n’accordent pas aux contribuables des décisions « privées » non transparentes qui garantissent un traitement fiscal favorable à l’égard d’une opération.

Pour ce qui est des autres recommandations du projet BEPS :

- Le Canada dispose de règles solides relatives aux « sociétés étrangères contrôlées » sous la forme de son régime de revenu étranger accumulé, tiré de biens, qui aide à empêcher les contribuables d’éviter l’impôt sur le revenu canadien en transférant des revenus à des filiales étrangères.

- Le Canada a mis en œuvre des exigences afin que les contribuables, en plus des promoteurs et des conseillers, divulguent à l’ARC les opérations d’évitement fiscal précisées.

- L’ARC met en application des orientations internationales révisées sur l’établissement des prix de transfert par les entreprises multinationales. Ces lignes directrices donnent une interprétation améliorée de l’exigence, dans les lois fiscales du Canada et de la plupart des autres pays, selon laquelle les prix des opérations entre les entités d’un groupe de sociétés dans différentes juridictions devraient être établis comme si les opérations étaient sans lien de dépendance.

Le gouvernement poursuivra sa collaboration avec ses partenaires de la scène internationale afin d’assurer une réponse cohérente et uniforme à l’évitement fiscal dans le cadre de l’initiative BEPS.

Le gouvernement renforce aussi ses efforts en vue de combattre l’évasion fiscale internationale au moyen d’un partage amélioré de renseignements entre les autorités fiscales. L’échange automatique de renseignements concernant les comptes financiers détenus par des non-résidents, en vertu de la norme de déclaration commune élaborée par l’OCDE, est un outil important pour promouvoir l’observation, lutter contre l’évasion fiscale internationale et s’assurer que les contribuables déclarent leurs revenus de toutes provenances. Jusqu’ici, plus de 100 juridictions se sont engagées à mettre en œuvre cette nouvelle norme. Le gouvernement du Canada a promulgué récemment les mesures législatives de mise en application de la norme, qui entrera en vigueur le 1er juillet 2017, ce qui rendra possibles les premiers échanges de renseignements avec d’autres pays en 2018.

Les entreprises doivent payer leur juste part pour les services qu’offre le gouvernement. Dans le cadre de ses efforts pour moderniser son offre de services et optimiser l’utilisation des ressources pour les Canadiens, le gouvernement propose de modifier le cadre législatif régissant l’établissement des frais associés aux services gouvernementaux.

Les changements proposés rationaliseront le processus de détermination des frais tout en assurant une responsabilisation et une surveillance continues. De plus, le gouvernement propose de mettre en œuvre une clause d’indexation automatique pour que les frais actuellement payés par les entreprises suivent le rythme des coûts.

Un régime moderne d’établissement des frais imposés aux entreprises appuiera une prestation plus rentable de services. Par exemple, les Canadiens pourraient profiter de services améliorés à l’intention des entreprises, comme les processus d’approbation des médicaments d’ordonnance, des appareils médicaux et des véhicules.

On tiendra aussi compte de la modernisation du cadre pour le recouvrement des coûts pour certains projets de pipeline nordiques, et, s’il y a lieu, des modifications seront présentées.

Un régime fiscal plus efficient

Le gouvernement demeure résolu à établir un régime fiscal équitable qui profite à la classe moyenne et à ceux qui travaillent fort pour en faire partie. L’examen des dépenses fiscales fédérales a permis de relever des possibilités de rendre les mesures fiscales existantes plus efficaces, plus équitables et plus accessibles aux Canadiens. L’examen a aussi cerné un certain nombre de mesures fiscales qui pourraient être éliminées parce qu’elles sont inefficientes ou ne sont plus pertinentes. Dans d’autres cas, l’examen a permis de définir des modifications fiscales qui pourraient améliorer l’uniformité du traitement de types similaires de revenus et la cohérence des mesures fiscales avec d’autres priorités du gouvernement et la conjoncture économique actuelle. Les mesures proposées dans le budget de 2017 mèneront à un régime fiscal plus simple et plus équitable.

Allègements fiscaux pour les particuliers et les familles

Le budget de 2017 simplifiera et améliorera les mesures fiscales existantes pour les aidants naturels, les personnes handicapées et les étudiants.

Simplifier le système de crédits pour aidants naturels (2017)

Crédit pour personnes à charge ayant une déficience

Fourchette d’élimination progressive : revenu de 6 902 $ à 13 785 $

Montant maximal du crédit : 6 883 $

Crédit pour aidants naturels

Fourchette d’élimination progressive : revenu de 16 163 $ à 20 895 $

(personne ayant une déficience ou un handicap : de 16 163 $ à 23 045 $)

Montant maximal du crédit : 4 732 $ (personne ayant une infirmité : 6 882 $)

Crédit d'impôt pour aidants familiaux

Fourchette d’élimination progressive : variable

Montant maximal du crédit : 2 150 $

Crédit canadien pour aidant naturel

Fourchette d’élimination progressive : revenu de 16 163 $ à 23 046 $

Montant maximal du crédit : 6 883 $ (époux ou conjoint de fait et enfants mineurs : 2 150 $)

Anne et Marie

Anne donne des soins à sa sœur Marie qui n’habite pas loin. Marie a des douleurs chroniques et elle ne peut pas travailler, mais elle reçoit 14 000 $ par année de l’aide sociale et elle a réussi à économiser un peu au fil des ans. Elle dépend de sa sœur Anne pour l’aider à payer son loyer, pour acheter son épicerie et pour accomplir d’autres corvées.

En raison du revenu de Marie, Anne n’est présentement pas admissible à l’allègement fiscal selon les crédits pour aidants naturels existants. Dans le cadre du nouveau crédit canadien pour aidant naturel, Anne sera en mesure de réclamer 6 883 $ cette année, ce qui représente 1 032 $ en allègement fiscal.

Jeanne et Sébastien

En plus de son emploi à temps plein, Jeanne s’occupe de son époux Sébastien depuis qu’il a eu un accident et qu’il est incapable de travailler. Sébastien reçoit 15 000 $ par année de la prestation d’invalidité du Régime de pensions du Canada.

En vertu du nouveau crédit canadien pour aidant naturel, Jeanne sera en mesure de réclamer 2 150 $, ce qui représente 323 $ en allègement fiscal, montant auquel elle n’est pas admissible en ce moment.

Nouveau crédit canadien pour aidant naturel

Le système actuel de crédits pour les aidants naturels qui s’applique aux Canadiens qui prennent soin de leurs êtres chers porte à confusion et ne sert pas bien les familles. Le crédit pour aidants naturels, le crédit pour personnes à charge ayant une déficience et le crédit d’impôt pour aidants familiaux ont des règles d’admissibilité différentes.

Le budget de 2017 propose de simplifier le système existant. Il prévoit le remplacement du crédit pour aidants naturels, du crédit pour personnes à charge ayant une déficience et du crédit d’impôt pour aidants familiaux par un nouveau crédit unique : le crédit canadien pour aidant naturel. Ce nouveau crédit non remboursable offrira un meilleur soutien à ceux qui en ont le plus besoin; il s’applique aux aidants naturels, qu’ils habitent ou non avec le membre de leur famille, et il aidera les familles qui ont des responsabilités d’aidants.

Le nouveau crédit canadien pour aidant naturel permettra un allègement fiscal applicable aux montants qui suivent :

- 6 883 $ (en 2017) relativement aux dépenses engagées pour les soins de personnes à charge ayant une infirmité (y compris les personnes handicapées), qu’il s’agisse de parents, de frères ou de sœurs, d’enfants adultes ou d’autres proches déterminés.

- 2 150 $ (en 2017) relativement aux dépenses engagées pour les soins d’une infirmité (y compris les personnes handicapées).

Le crédit canadien pour aidant naturel offrira aussi un allègement fiscal à un plus grand nombre d’aidants naturels, tout particulièrement à ceux donnant des soins à des membres de la famille à charge ayant une infirmité ou un handicap qui n’habitent pas avec leur aidant naturel, en augmentant le seuil de revenu pour les personnes à charge au-delà duquel le crédit commence à être éliminé graduellement. Le crédit canadien pour aidant naturel commencera à être réduit lorsque le revenu net de la personne à charge est supérieur à 16 163 $ (en 2017). Ce seuil de revenu, en plus des montants du crédit, sera indexé à l’inflation pour les années d’imposition après 2017.

Les familles pourront profiter du nouveau crédit canadien pour aidant naturel dès l’année d’imposition 2017. Cette mesure fournira 310 millions de dollars en allègement fiscal supplémentaire de 2016-2017 à 2021-2022, et appuiera les familles qui ont de la difficulté à prendre soin de leurs êtres chers.

Attestation pour le crédit d’impôt pour personnes handicapées — ajout des infirmières et infirmiers praticiens à la liste des professionnels qualifiés

Pour bon nombre de Canadiens, les infirmières et infirmiers praticiens sont le premier et plus fréquent point de contact avec le système de soins de santé, mais à l’heure actuelle, ces professionnels n’ont pas le droit d’attester les formulaires de demande pour les personnes ayant des déficiences qui présentent une demande de crédit d’impôt pour personnes handicapées.

Le budget de 2017 propose d’ajouter les infirmières et infirmiers praticiens à la liste des professionnels de la santé pouvant attester l’incidence des handicaps sur les particuliers qui demandent le crédit d’impôt pour personnes handicapées. Cette mesure s’appliquera aux attestations au titre du crédit d’impôt pour personnes handicapées faites le jour du budget ou après. Il s’agit d’une étape importante afin d’améliorer l’accès au crédit dans les régions où, en raison de pénuries de médecins, les infirmières et infirmiers praticiens peuvent être les fournisseurs de soins primaires.

Élargir l’admissibilité au crédit d’impôt pour frais de scolarité

Le gouvernement s’est fermement engagé à aider les Canadiens de tous les âges à recevoir la formation et à acquérir les compétences dont ils ont besoin pour réussir dans l’économie d’aujourd’hui et de demain. Le crédit d’impôt pour frais de scolarité joue un rôle important dans cet effort, et il reconnaît le coût de l’inscription aux cours postsecondaires et aux cours de compétences professionnelles.

À l’heure actuelle, les étudiants qui suivent des cours de compétences professionnelles à un niveau inférieur au niveau postsecondaire (p. ex., l’étude d’une langue seconde ou une formation de base d’alphabétisation ou en numératie) dans un collège ou une université ne peuvent pas demander le crédit d’impôt pour frais de scolarité, mais ceux qui suivent des cours similaires dans des établissements qui ne sont pas de niveau postsecondaire peuvent demander le crédit. Afin d’accroître l’équité, le budget de 2017 propose d’élargir l’éventail des cours admissibles à ce crédit afin d’inclure les cours de compétences professionnelles qui sont suivis dans un établissement postsecondaire au Canada, et de permettre que le plein montant des bourses reçues pour de tels cours soit admissible à l’exemption pour bourses d’études (lorsque les conditions sont autrement respectées). Ces changements s’appliqueront à compter de l’année d’imposition 2017.

Crédit d’impôt pour frais médicaux — Préciser le traitement des dépenses liées à la fertilité

Certains des plus grands plaisirs de la vie sont issus de nos expériences familiales, mais certains couples éprouvent des difficultés à avoir des enfants et ont besoin d’aide à ce chapitre. Dans certains cas, par exemple les personnes sans conjoint et les couples de même sexe, il se pourrait que l’utilisation de technologies reproductives ne soit pas directement liée à une condition médicale d’infertilité.

Le budget de 2017 propose de préciser l’application du crédit d’impôt pour frais médicaux de manière à ce que les particuliers qui ont besoin d’une intervention médicale pour concevoir un enfant puissent présenter une demande pour les mêmes frais que ceux auxquels les particuliers seraient généralement admissibles en raison d’une infertilité médicale. Cette mesure s’appliquera à compter de l’année d’imposition 2017.

Éliminer des mesures fiscales inefficientes

Le budget de 2017 comprend des mesures visant à gérer les mesures fiscales qui ont eu des répercussions limitées ou un faible taux d’adoption ou qui représentent un dédoublement d’autres formes de soutien fédéral. Plus précisément, le budget de 2017 propose les mesures suivantes :

- Éliminer le crédit d’impôt pour le transport en commun s’appliquant à l’utilisation de ce mode de transport après le 30 juin 2017. Les données disponibles semblent indiquer que ce crédit est inefficace pour encourager l’utilisation du transport en commun et réduire les émissions de gaz à effet de serre. Le gouvernement accordera aux provinces et aux territoires un financement de 20,1 milliards de dollars sur 11 ans, et au moins 5 milliards additionnels par l’entremise de la Banque de l’infrastructure du Canada, pour l’amélioration du transport en commun (voir le chapitre 2).

- Éliminer le remboursement de la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH) offert aux touristes et exploitants de voyages organisés non-résidents à l’égard de la partie des voyages organisés admissibles qui se rapporte à l’hébergement. L’administration du crédit est complexe et coûteuse et le crédit ne profite qu’à une petite partie de l’industrie canadienne du tourisme. Le gouvernement investira plutôt dans l’augmentation du marketing touristique.

- Éliminer la surtaxe imposée aux fabricants canadiens de produits du tabac, laquelle ne s’applique actuellement qu’à une petite partie des produits du tabac vendus au Canada. Les droits d’accise sur les produits du tabac, qui s’appliquent à tous les produits du tabac vendus sur le marché canadien, seront rajustés pour faire en sorte que le niveau maximal des recettes tirées de la surtaxe au début des années 2000 soit obtenu dans le cadre du régime des droits d’accise. Ce changement renforcera l’objectif de réduire la consommation de tabac.

- Abroger le crédit d’impôt à l’investissement de 25 % pour des places en garderie, puisque son taux de demande a été très faible et qu’il s’est révélé inefficace pour accroître le nombre de places en garderie offertes par les employeurs. Le budget de 2017 propose également d’investir 7 milliards de dollars additionnels sur dix ans, à compter de 2018-2019, dans la création et le soutien de l’offre de places en garderie abordables et de grande qualité partout au pays.

- Abroger la déduction supplémentaire offerte aux sociétés qui font don de médicaments à des organismes de bienfaisance enregistrés admissibles, compte tenu des coûts élevés de conformité pour ces organismes et du très faible taux d’adoption. Les sociétés continueront de pouvoir déduire la juste valeur marchande des dons en médicaments.

- Par ailleurs, le budget de 2017 confirme que le super crédit pour premier don de bienfaisance prendra fin en 2017 comme prévu, en raison de son faible taux d’adoption, du faible montant moyen des dons et de la générosité globale de l’aide fiscale actuelle pour les dons de bienfaisance.

Assurer une plus grande uniformité

Le budget de 2017 apporte également des changements visant à améliorer l’uniformité du traitement des types de revenus semblables et la cohérence des mesures fiscales avec les autres priorités du gouvernement et la conjoncture économique actuelle.

Prestations et allocations pour les employés

Dans le marché du travail d’aujourd’hui, de nombreux Canadiens reçoivent des prestations, telles qu’une allocation alimentaire quotidienne ou le déboursement des frais de transport, qui font partie du revenu imposable. Toutefois, certaines mesures fiscales permettent à certaines personnes de payer moins que leur juste part relativement à de telles prestations. Ces mesures sont inéquitables et ne s’appuient pas sur une justification stratégique solide. Afin d’accroître la cohérence, le budget de 2017 propose les changements suivants :

- Éliminer la déduction pour prêts à la réinstallation d’employés. Certaines preuves démontrent que cette déduction est disproportionnellement avantageuse pour les Canadiens riches et aide peu la classe moyenne et ceux qui travaillent fort pour en faire partie.

- Supprimer la non-imposition des allocations des députés des assemblées législatives et de certains élus municipaux. Cette exemption n’est accordée qu’à certains titulaires de charge et offre un avantage dont les autres Canadiens ne peuvent bénéficier.

Subventions pour les combustibles fossiles

Le gouvernement a un plan solide pour investir dans une croissance propre qui aidera à créer des emplois pour la classe moyenne et à mettre le pays sur la bonne voie pour passer à une économie à faibles émissions de carbone. Conformément à ce plan, le Canada s’est engagé, avec ses partenaires du G20 et de la Coopération économique Asie-Pacifique, à éliminer progressivement les subventions inefficaces pour le combustible fossile. Ces subventions peuvent encourager le gaspillage, nuire aux investissements dans les sources d’énergie propre et faire obstacle aux efforts visant à combattre la menace que représentent les changements climatiques.

Au cours des dernières années, le Canada a progressivement éliminé un certain nombre de préférences liées à l’imposition du revenu des sociétés relativement au pétrole, au gaz et à l’exploitation du charbon. Pour poursuivre les progrès, le budget de 2017 propose les changements suivants :

- Modifier le traitement fiscal des activités de forage d’exploration pétrolière et gazière couronnées de succès. Les taux de réussite du forage d’exploration ont considérablement augmenté depuis les années 1990 et, dans la majorité des cas, les puits de découverte mènent maintenant à des activités de production, ce qui fait du puits un actif de valeur durable. Conformément au traitement habituel des actifs durables, les dépenses associées aux puits de découverte de pétrole et de gaz seront traitées comme des frais d’aménagement au Canada, qui sont déductibles progressivement, plutôt que comme des frais d’exploration au Canada, qui sont immédiatement déductibles, à moins et jusqu’à ce que les activités soient considérées comme un échec.

- Supprimer l’avantage fiscal permettant aux petites entreprises pétrolières et gazières de catégoriser des frais d’aménagement au Canada comme des frais d’exploration au Canada déductibles immédiatement qui ont fait l’objet d’une renonciation au profit des détenteurs d’actions accréditives. Ces mesures feront en sorte que ces frais d’aménagement, qui créent un actif de valeur durable, soient déduits progressivement.

Maintien de l’efficacité du droit d’accise sur l’alcool

Le gouvernement impose des droits et des taxes d’accise sur des produits tels que le tabac, l’alcool et certains carburants. Ces droits et taxes sont généralement imposés au moment de la production ou de l’importation et sont versés par le fabricant ou l’importateur. Les droits et les taxes d’accise peuvent également être utilisés pour atteindre des objectifs stratégiques précis, dont l’amélioration de la santé.

Les taux de droit d’accise sur les produits alcoolisés n’ont effectivement pas changé depuis le milieu des années 1980. Au fil du temps, ils ont représenté un pourcentage de plus en plus faible du prix total des produits alcoolisés, ce qui a réduit leur efficacité. Le budget de 2017 propose que, pour maintenir leur efficacité, les taux de droit d’accise sur les produits alcoolisés augmentent de 2 % à compter du lendemain du jour du budget de 2017 et que les taux soient automatiquement rajustés en fonction de l’indice des prix à la consommation le 1er avril de chaque année à compter de 2018.

Alors que le gouvernement va de l’avant avec un nouveau régime de taxation du cannabis, il prendra des mesures pour s’assurer que les niveaux de taxation demeurent efficaces au fil du temps.

Mise à jour de mesures fiscales pour tenir compte des changements d’ordre économique

Au fil du temps, des changements dans l’économie ont rendu un certain nombre de dispositions des lois fiscales canadiennes moins pertinentes qu’elles ne l’étaient lors de leur adoption. Afin de tenir compte de ces changements, le budget de 2017 propose les mesures suivantes :

- Modifier la définition d’une entreprise de taxis aux termes de la Loi sur la taxe d’accise pour mettre tous les participants sur un pied d’égalité et faire en sorte que les entreprises de covoiturage soient assujetties aux mêmes règles de la TPS/TVH que les taxis.

- Éliminer la possibilité, pour un groupe limité de professionnels, de recourir à la méthode de comptabilité fondée sur la facturation aux fins de l’impôt sur le revenu pour éviter d’accorder à ces professionnels un report d’impôt non offert aux autres contribuables.

- Éliminer l’exemption de l’impôt sur le revenu pour les assureurs de biens servant à l’agriculture ou à la pêche, laquelle a été instaurée en 1954 afin d’encourager l’offre d’assurances dans les zones rurales. Étant donné que le secteur financier canadien d’aujourd’hui est de plus en plus sophistiqué, les compagnies d’assurances, y compris les sociétés mutuelles, sont en bonne position pour efficacement souscrire les risques associés à l’agriculture et à la pêche.

Les règles de l’impôt sur le revenu permettent un report à l’égard des bons de paiement différé émis pour la livraison de certains grains inscrits. Compte tenu des changements survenus dans le régime de mise en marché des grains au Canada, le gouvernement mène une consultation auprès du public concernant l’utilité de ce report de l’impôt sur le revenu.

Maintenir un secteur financier résilient

Afin d’assurer un environnement qui fonctionne bien et dans lequel les citoyens et les entreprises prospèrent, les objectifs stratégiques du gouvernement pour le secteur financier sont la stabilité financière, la concurrence et l’utilité pour les utilisateurs du système financier. Le système financier continue de s’adapter aux nouveaux développements, y compris à l’incertitude économique à l’échelle mondiale, à l’internationalisation accrue, ainsi qu’à l’évolution du contexte démographique et aux préférences changeantes des consommateurs.

Le gouvernement a récemment lancé l’examen du cadre du secteur financier fédéral afin de déterminer si ce dernier continue d’atteindre efficacement ses objectifs à la lumière de ces développements et s’il demeure solide sur le plan technique. De plus, le gouvernement a récemment pris des mesures pour renforcer le système canadien de financement du logement afin de mieux protéger la sécurité financière à long terme des emprunteurs et de l’ensemble des Canadiens, et d’accroître l’équité du régime fiscal à l’égard des propriétaires de logements canadiens.

Le budget de 2017 propose des mesures ciblées pour soutenir un secteur financier résilient qui contribue à une économie forte et en croissance; il renouvelle le financement accordé au ministère des Finances du Canada afin qu’il puisse poursuivre son travail dans ces secteurs.

Le profil du succès

Les mesures visant le secteur financier qui sont proposées dans le budget de 2017 offriront les avantages suivants :

- Une plus grande résilience pour le secteur financier canadien.

- Un cadre d’assurance-dépôts modernisé qui continue de protéger les dépôts des Canadiens et de promouvoir la stabilité financière.

- Une capacité accrue pour le Canada de lutter contre le recyclage des produits de la criminalité et le financement des activités terroristes.

Protection de la stabilité financière au Canada

Le secteur financier joue un rôle déterminant dans l’affectation efficiente de capitaux aux ménages et aux entreprises dans l’ensemble du pays. Un secteur financier stable est essentiel à la santé de l’économie canadienne. En réponse à la crise financière de 2008, le gouvernement du Canada a approuvé un plan du G20 visant à rendre le système financier mondial plus résilient afin de réduire le risque de crises dans l’avenir et leur gravité potentielle, et a par la suite entrepris une série de mesures pour mettre en œuvre ce plan.

Pour donner suite à ce programme, le budget de 2017 propose d’apporter des modifications législatives ciblées afin de renforcer la trousse d’outils permettant de gérer le règlement des plus grandes banques du Canada, de moderniser le cadre d’assurance-dépôts et de renforcer la surveillance des infrastructures d’importance systémique du marché financier qui assurent la compensation et le règlement des opérations financières. Ces changements protégeront davantage les consommateurs et la stabilité financière dans l’éventualité peu probable de la faillite d’une institution financière.

Améliorer le régime de règlement bancaire

La crise financière de 2008 a mis en relief le fait que certaines banques ont une « importance systémique »; elles jouent un rôle à ce point important dans le fonctionnement du système financier et dans l’économie qu’elles ne pourraient disparaître au terme d’un processus courant de faillite et de liquidation sans qu’il s’ensuive des coûts inacceptables pour l’économie. Le Canada compte six banques d’importance systémique.

Après la crise financière, et conformément aux normes internationales, le gouvernement a mis en place des mesures permettant de réduire le risque de faillite de ces banques et de donner aux autorités les moyens de rétablir la viabilité d’une banque dans l’éventualité peu probable qu’elle fasse faillite, d’une manière qui protège la stabilité financière ainsi que les contribuables.

Ces mesures visant les banques d’importance systémique comprennent une supervision accrue, des exigences en capital plus élevées et l’élaboration d’un régime de recapitalisation interne réaffirmant que les actionnaires et les créanciers des banques sont responsables des risques de la banque, et non les contribuables. En outre, depuis 2015, les grandes banques canadiennes collaborent avec la Société d’assurance-dépôts du Canada (SADC) afin de dresser leurs propres plans de règlement, qui décrivent la façon dont elles pourraient faire l’objet d’un règlement de façon ordonnée, tout en assurant la continuité des services financiers essentiels.

Afin de renforcer davantage le régime de règlement des banques canadiennes, le gouvernement propose d’instaurer des modifications législatives aux fins suivantes :

- Désigner officiellement la SADC comme l’autorité de règlement pour ses membres et obliger les plus grandes banques canadiennes à dresser et à présenter des plans de règlement.

- Clarifier le traitement et la protection des contrats financiers admissibles, tels que les instruments dérivés, dans le processus de règlement d’une banque.

- Renforcer le pouvoir du surintendant des institutions financières d’établir et d’administrer l’exigence selon laquelle les banques d’importance systémique doivent maintenir une capacité minimale d’absorber des pertes en cas de règlement.

Examen de l’assurance-dépôts

L’assurance-dépôts protège l’épargne des déposants dans l’éventualité peu probable qu’une institution de dépôt (p. ex., une banque) fasse faillite. Le cadre d’assurance-dépôts contribue à maintenir la confiance dans le système financier et promeut la stabilité financière.

Un examen exhaustif du cadre d’assurance-dépôts du Canada a été amorcé récemment pour faire en sorte qu’il protège de façon adéquate l’épargne des Canadiens. Dans le cadre de l’examen, des consultations ont eu lieu à l’automne 2016 afin de demander l’avis des Canadiens sur des améliorations possibles à apporter au cadre d’assurance-dépôts, notamment la simplification des catégories d’assurance-dépôts, l’amélioration de la compréhension du déposant et le maintien d’une portée et d’un niveau de protection adéquats.

Le gouvernement propose d’instaurer des modifications législatives visant à moderniser et à améliorer le cadre d’assurance-dépôts du Canada de manière à ce qu’il continue d’atteindre ses objectifs, dont le soutien de la stabilité financière.

Renforcement de la supervision des infrastructures de marchés financiers

Une infrastructure de marché financier (IMF) est un système facilitant la compensation, le règlement et l’inscription des opérations de paiement, des transactions sur les titres et les produits dérivés ou d’autres opérations financières au sein des entités participantes. Les IMF jouent un rôle essentiel dans le système financier et l’économie en permettant aux particuliers et aux entreprises de se procurer des biens et des services, de faire des investissements financiers, de gérer les risques et de transférer des fonds, et ce, de façon sécuritaire et efficace.

Les IMF considérées comme une source potentielle de risques systémiques ou de risques pour le système de paiements sont des IMF désignées assujetties à la supervision de la Banque du Canada. Pour soutenir l’efficacité et la stabilité de l’infrastructure centrale nationale de compensation et de règlement des paiements du Canada, le gouvernement propose d’apporter des modifications à la Loi sur la compensation et le règlement des paiements afin d’étendre et d’améliorer les pouvoirs de supervision de la Banque du Canada en renforçant sa capacité de cerner les risques pour les IMF et d’y répondre de manière proactive et rapide.

Les IMF appliquent de solides normes de gestion des risques; toutefois, il y a toujours un faible risque qu’elles ne puissent poursuivre leurs activités. La faillite d’une IMF désignée pourrait entraîner une importante perturbation du marché et se propager à d’autres IMF et au système financier de manière plus globale, ce qui aurait ultimement des effets néfastes sur l’économie canadienne. Le gouvernement propose d’apporter des modifications à la Loi sur la compensation et le règlement des paiements afin d’également mettre en œuvre un cadre de règlement des IMF de sorte que la trousse d’outils appropriée soit en place pour intervenir dans l’éventualité peu probable qu’une IMF fasse faillite.

Renforcement de la transparence de la propriété effective et des sociétés

Le gouvernement du Canada est déterminé à mettre en œuvre de solides normes assurant la transparence de la propriété effective et des sociétés afin d’offrir des mesures de protection contre le recyclage des produits de la criminalité, le financement des activités terroristes, l’évasion fiscale et l’évitement fiscal, tout en continuant de faciliter les affaires au Canada. Il est essentiel de comprendre la propriété et le contrôle des sociétés pour assurer une bonne gouvernance des sociétés et protéger l’intégrité des systèmes fiscaux et financiers.

Le gouvernement collaborera avec les provinces et les territoires afin de mettre en place un plan national pour renforcer la transparence des personnes morales et des constructions juridiques et améliorer la disponibilité des renseignements sur la propriété effective.

Le gouvernement examine également des façons de rehausser les exigences en matière de déclaration fiscale pour les fiducies afin d’améliorer la collecte de renseignements sur la propriété effective.

Ces mesures permettront de faire en sorte que les organismes d’application de la loi et les autres autorités puissent accéder rapidement aux renseignements dont ils ont besoin pour sévir contre le recyclage des produits de la criminalité, le financement des activités terroristes et l’évasion fiscale et pour lutter contre l’évitement fiscal.

Renforcer le Régime Canadien de lutte contre le recyclage des produits de la criminalité et le financement des activités terroristes

Les dispositions législatives et réglementaires du cadre canadien de lutte contre le recyclage des produits de la criminalité et le financement des activités terroristes sont régulièrement examinées pour veiller à ce qu’elles atteignent les objectifs de détection et de dissuasion des activités de recyclage des produits de la criminalité et de financement des activités terroristes, tout en tenant compte des droits accordés par la Charte canadienne des droits et libertés et des préoccupations en matière de respect de la vie privée. Le gouvernement propose d’apporter des modifications à la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes aux fins suivantes :

- Élargir la liste des destinataires des communications qui peuvent recevoir des renseignements financiers liés aux menaces pour la sécurité du Canada pour y inclure le ministère de la Défense nationale et les Forces armées canadiennes.

- Améliorer le renseignement sur les propriétaires bénéficiaires des personnes morales.

- Apporter divers changements d’ordre technique et autre afin de renforcer le cadre, d’appuyer la conformité, d’améliorer la capacité des entités déclarantes d’opérationnaliser la Loi sur le recyclage des produits de la criminalité et le financement des activités terroristes et de s’assurer que les dispositions législatives sont exécutées comme prévu.

Approbation parlementaire des emprunts du gouvernement

Le gouvernement s’est engagé à accroître la transparence et la reddition de comptes, au Parlement et ultimement aux Canadiens, à l’égard des opérations d’emprunt du gouvernement fédéral. À cette fin, le gouvernement a pris des mesures dans le budget de 2016 pour rétablir l’obligation d’obtenir l’approbation parlementaire pour les plans d’emprunt du gouvernement.

Dans le cadre du budget de 2016, des modifications ont été apportées à la Loi sur la gestion des finances publiques afin d’abroger le pouvoir général du gouverneur en conseil d’autoriser les emprunts du gouvernement, obligeant ainsi le gouvernement à demander au Parlement d’approuver les emprunts. Les modifications ont également ajouté l’obligation, pour le ministre des Finances, de s’assurer que la dette des sociétés d’État mandataires ne dépasse aucune limite législative.

Le budget de 2017 propose de mettre en œuvre ce nouveau cadre en déposant un projet de loi destiné à obtenir l’approbation parlementaire des emprunts gouvernementaux.

Conformément aux normes internationales, la Banque du Canada change actuellement sa méthode d’établissement de rapports pour les taux de change quotidiens des devises étrangères, lesquels servent à la conversion en dollars canadiens des emprunts et garanties en monnaies étrangères autorisés par le Parlement. Le budget de 2017 propose de modifier la législation fédérale actuelle de manière à tenir compte des nouveaux taux publiés.

Élimination progressive du programme des Obligations d’épargne du Canada

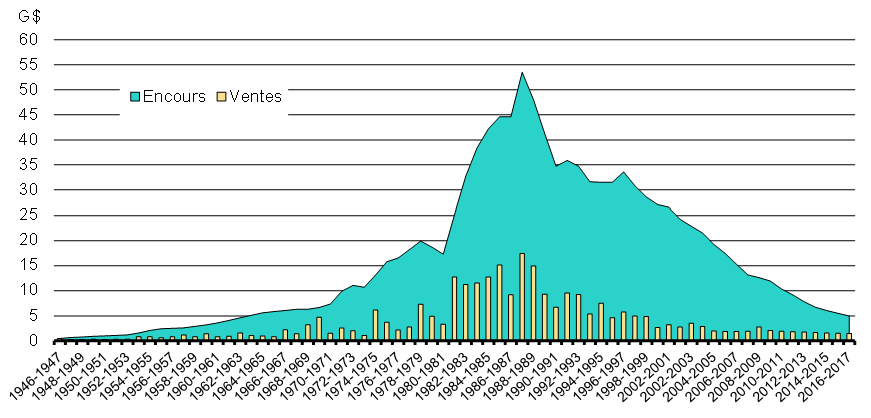

Créé en 1946, le programme des Obligations d’épargne du Canada a historiquement offert au gouvernement canadien une source diversifiée de fonds, tout en offrant aux Canadiens une option d’investissement sécuritaire et facilement accessible. Depuis qu’il a atteint son point culminant vers la fin des années 1980, le programme des Obligations d’épargne du Canada a connu un déclin prolongé (voir le graphique 4.1). À l’heure actuelle, les Obligations d’épargne du Canada représentent moins de 1 % (environ 5 milliards de dollars) de la dette fédérale totale contractée sur les marchés. Le programme ne représente plus une source de fonds rentable pour le gouvernement comparativement aux options de financement de gros.

Évolution de l'encours et des ventes des Obligations d'épargne du Canada

Source : Banque du Canada

Ce déclin de la popularité du programme peut s’expliquer par la prolifération d’autres instruments d’investissement de détail à plus fort rendement, dont les produits de détail assurés par le gouvernement du Canada (y compris les certificats de placement garanti), les fonds communs de placement et les comptes de négociation à faible commission.

Compte tenu de la baisse de popularité des Obligations d’épargne au Canada auprès des Canadiens, et à la suite d’un examen du programme, le gouvernement du Canada cessera de vendre de nouvelles Obligations d’épargne du Canada en 2017. L’élimination progressive du programme permettra de réaliser des économies grâce à la réduction des coûts de gestion et d’administration du programme, et permettra au gouvernement du Canada de se concentrer sur des options de financement moins coûteuses. Tous les titres en circulation sur le marché de détail continueront d’être honorés.

De plus amples renseignements sur l’élimination progressive du programme des Obligations d’épargne du Canada sont fournis à l’annexe 2 et sur le site Web des Obligations d’épargne du Canada.

| 2016-2017 | 2017-2018 | 2018-2019 | 2019-2020 | 2020-2021 | 2021-2022 | Total | |

|---|---|---|---|---|---|---|---|

| Un régime fiscal équitable et efficient pour les Canadiens | |||||||

| Éliminer des échappatoires fiscales | 0 | -54 | -60 | -60 | -65 | -65 | -304 |

| Sévir contre l’évasion fiscale et lutter contre l’évitement fiscal | 0 | -122 | -232 | -335 | -511 | -733 | -1 933 |

| Modernisation du barème de frais payés par les entreprises | 0 | 0 | -36 | -72 | -109 | -147 | -364 |

| Allègements fiscaux pour les particuliers et les familles | 15 | 50 | 55 | 60 | 65 | 65 | 310 |

| Éliminer des mesures fiscales inefficientes | 0 | -215 | -265 | -270 | -275 | -280 | -1 305 |

| Assurer une plus grande uniformité | 0 | -68 | -290 | -356 | -226 | -251 | -1 191 |

| Total partiel – Un régime fiscal équitable et efficient pour les Canadiens | 15 | -409 | -827 | -1 033 | -1 122 | -1 411 | -4 788 |

| Maintenir un secteur financier résilient | |||||||

| Renouveler le financement accordé au ministère des Finances pour appuyer un secteur financier résilient | 0 | 2 | 2 | 2 | 2 | 2 | 9 |

| Total partiel – Maintenir un secteur financier résilient | 0 | 2 | 2 | 2 | 2 | 2 | 9 |

| Total – Chapitre 4 : Équité fiscale pour la classe moyenne | 15 | -407 | -826 | -1 032 | -1 120 | -1 409 | -4 779 |

| Moins : Fonds prévus dans le cadre financier | 0 | -2 | -2 | -2 | -2 | -2 | -9 |

| Moins : Économies prévues | 0 | 0 | -1 | -2 | -4 | -23 | -31 |

| Coût budgétaire net | 15 | -409 | -829 | -1 036 | -1 126 | -1 434 | -4 818 |